美國是否具備軟着陸的條件?

美國是否具備軟着陸的條件?

來源:國金證券趙偉

指向“硬着陸”,但是非典型的“充分就業衰退”。

2023年伊始,市場對美國是否會衰退產生了分歧:衰退或已經不再是一致預期,軟着陸的概率邊際上修。如果2023年上半年美國經濟數據持續強化軟着陸的預期,美聯儲會進一步抬升終點利率指引、推遲降息嗎?市場會如何重新定價聯邦基金利率的路徑,權益資產風格如何選擇,10年期美債利率還有多少下行空間?

加息與否與衰退與否的條件概率是模糊的,重要的不是美聯儲是否加息,而在於加息的細節和經濟條件。1.在其他條件相同的情況下,更短的加息週期和加息節奏的前置(front-loaded)都有助於實現軟着陸;2.以高GDP增速、高職位空缺率、低期限利差、低實際利率、低居民槓桿率、低通脹和通脹下行爲初始條件的加息週期更有可能實現軟着陸。

本次美聯儲加息週期明顯滯後於通脹,降息週期也明顯滯後於經濟週期,都指向“硬着陸”。截至2023年初,服務通脹仍創新高,美國或已越過擴張週期的頂點,但美聯儲加息週期尚未結束,降息的時點更要顯著滯後於衰退的起點。考慮到當前美國經濟走弱的現實和勞動力市場短缺的現狀,這次很可能是一次非典型的“充分就業衰退”。

正文

在美國國內就業市場保持韌性,通脹持續下行,以及中國重啓與歐洲經濟連續好於預期的情況下,市場對2023年美國是否會衰退產生了分歧:衰退或已經不再是一致預期,軟着陸的概率邊際上修。如果2023年上半年美國經濟數據持續強化軟着陸的預期,美聯儲會進一步抬升終點利率指引、推遲降息嗎?市場會如何重新定價聯邦基金利率的路徑,權益資產風格如何選擇,10年期美債利率還有多少下行空間?

首先要回答的是:美聯儲加息與美國經濟衰退是什麼關係?軟着陸、淺衰退和深衰退在交易和配置上有什麼區別?更爲根本的是:美國會不會衰退,以及深衰退還是淺衰退?

(一)美聯儲加息背景下,美國經濟軟着陸的概率被顯著低估了

美聯儲加息與美國經濟衰退存在一定的“領先-滯後”關係,如1980年、1981-82年、2001年、2008-2009年衰退之前都經歷了加息週期。這一時間上的先後關係常被詮釋爲邏輯上的因果關係:美聯儲加息刺破了金融泡沫,扭轉了經濟-金融的正反饋循環,使得實體經濟從加槓桿到去槓桿,進而導致經濟衰退。美聯儲加息固然有收縮總需求的效應,但不宜脫離加息的細節、經濟基本面,及其它外生衝擊而簡單地進行歸因。

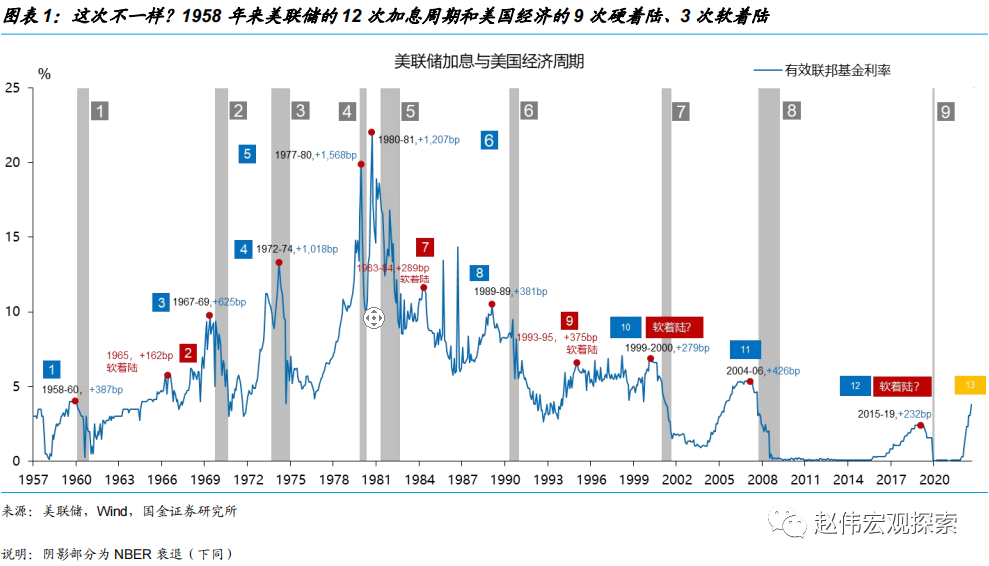

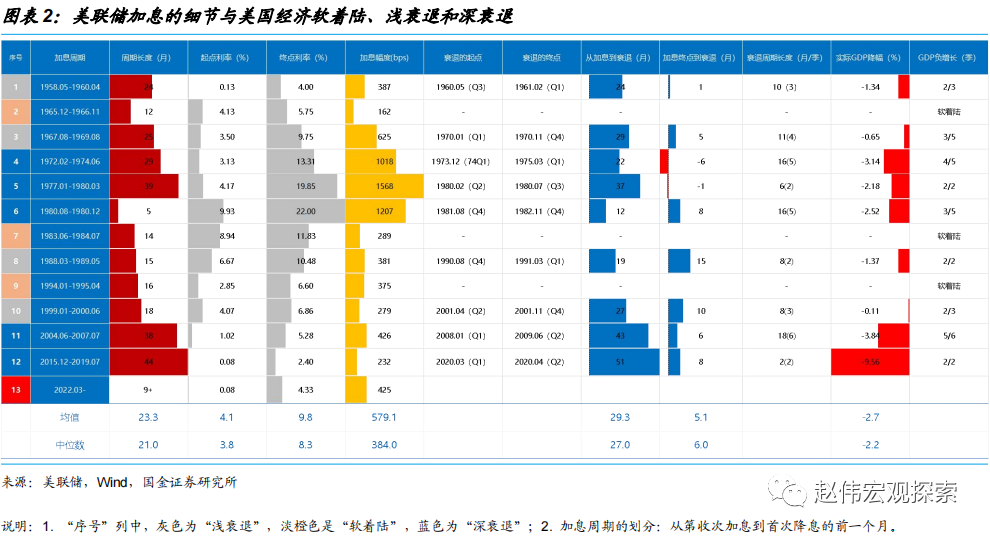

美聯儲加息週期後美國經濟實現軟着陸的概率或被顯著低估了。1958至2021年共有12次加息週期,其後對應着9次衰退和3次軟着陸(1965年、1983-84年和1993-95年)。在9次衰退中,根據實際GDP最大跌幅與均值的比較,可認爲其中4次是淺衰退(1960、1970、1990-91和2001),5次是深衰退(1973-75、1980、1981-82、2008-09和2020)。

僅從統計層面而言,衰退和軟着陸的概率分別爲75%和25%。但這顯然低估了後者。假如2020年沒有新冠疫情,2015-2019年加息週期大概率對應着一次軟着陸。僅考慮這一案例,衰退和軟着陸的次數就分別修正爲8和4,概率爲67%和33%。如果再考慮2001年案例(典型的淺衰退)——疊加了“911”事件的衝擊,次數將被修正爲7和5,概率爲58%和42%。那麼,尚未結束的第13次加息週期是否會導致美國衰退,是深衰退還是淺衰退?

(二)軟着陸的條件:加息的細節和經濟基本面狀況

加息與衰退不是一個“二值選擇”問題,加息與否與衰退與否的條件概率是模糊的,更是弱因果關係。重要的不是美聯儲是否加息,而在於加息的細節和經濟條件。

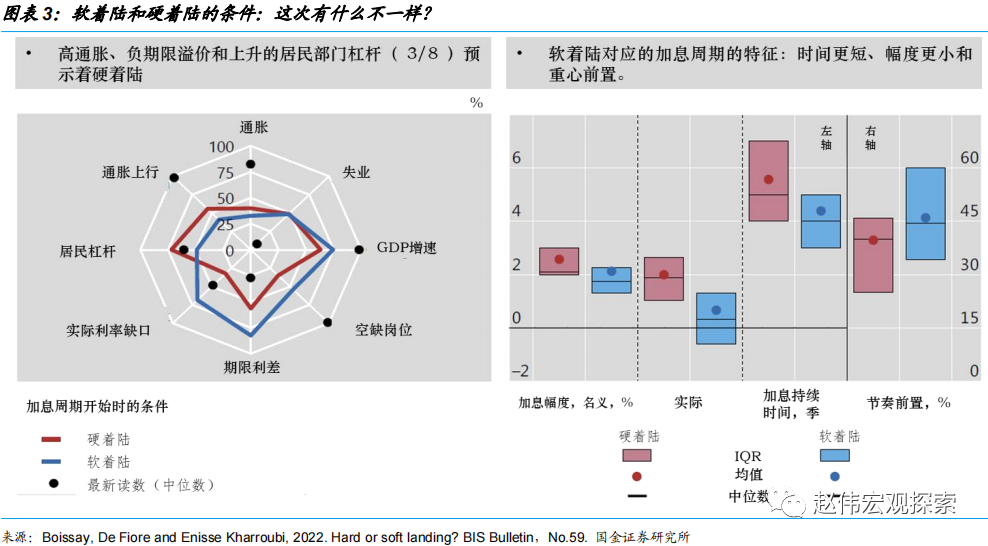

國際貨幣基金組織(BIS)基於對19個發達經濟體和6個新興經濟體的70次貨幣緊縮的比較研究發現:1.在其他條件相同的情況下,更短的加息週期和加息節奏的前置(front-loaded)都有助於實現軟着陸;2.以高GDP增速、高職位空缺率、高期限利差、低實際利率、低居民槓桿率、低通脹和通脹下行爲初始條件的緊縮更有可能實現軟着陸。

加息的時點(領先或滯後於通脹)、加息週期的長度、起點利率水平、加息幅度、加息的節奏(前置、均勻還是後置)和降息的時點(領先或滯後於衰退)都會影響軟着陸的概率。一般而言,領先於市場通脹加息、領先於衰退降息、更短的加息週期、更低的起點利率、更小的加息幅度和前置的加息節奏都有助於實現軟着陸。同樣重要的是降息的時點——能否在通脹的壓力緩解和經濟衰退的壓力增加時果斷轉向。

以1965年軟着陸爲例。1965年加息週期(1965.12-1966.11)時長12個月,在12次加息週期中排排序倒數第2(僅次於1980年沃爾克時代第一階段加息)。加息幅度爲162bp(4.13-5.75%),排序倒數第1。在1965年12月首次加息時,美國整體CPI通脹率僅爲1.92%,雖然相對於年初上行了0.8個百分點,但仍處於低位。所以,可視之爲一次“預防性加息”。值得補充的是,約翰遜時代擴張的財政政策也做出了重要貢獻。

1983-84年同樣是一次經典案例。第一,加息週期14個月,僅比1965年長2個月,歷史排序中倒數第3;第二,加息幅度爲289bp,是前9次加息週期中的次低值,僅次於1965年;第三,1983年6月首次加息時,美國整體CPI同比已經下降到2.47%;第四,在1984年3月CPI觸頂下行後,沃爾克8月果斷開始降息,且降息斜率更逗,幅度更大。

1994-95年也符合前述軟着陸的條件。第一,加息週期長度16個月,比1983-84年多兩個月,低於12次加息的平均值(約23個月,中位數21個月);第二,加息週期的起點爲2.85%,爲前10次加息週期的次低值(僅次於1958-60年);第三,加息幅度385bp,在前9次加息中排序倒數第3(緊隨1983-84年);第四,在1994年1月開始加息時,美國整體CPI通脹率爲2.45%,且處於下降通道中;第五,1995年5月降息週期與CPI通脹率的定點基本同步,表明降息的時點也非常及時。

在4次淺衰退中,1990-91年和2001年對應的加息週期都比較短(15和18個月),均小於歷史均值(中位數);加息幅度也都低於均值(579bp)或中位數(384bp);從加息終點到衰退的距離看[1],這兩次分別爲15個月和10個月,說明美聯儲控制了緊縮的幅度,也即在衰退之前就開啓了降息週期;1960年和1970年衰退對應的加息週期都比較長(24和25個月),幅度爲387bp和625bp(均高於中位數,後者高於均值),但前一次加息起點爲0.13,後一次加息起點到衰退的距離也長達29個月。

[1]部分反映了美聯儲行動的快慢——時間越長行動越快。

在5次深衰退中,最典型的“緊縮式衰退”是1973-75年、1980年和1981-82年,均發生在“大滯脹”時代。3次衰退對應的加息週期的長度分別爲29、39和5個月,幅度分別爲1,018、1,568和1,207bp。其中,前兩次降息週期明顯落後於經濟週期——因爲降息週期的起點落後於衰退週期的起點(分別爲6個月和1個月)。

(三)這次有什麼不一樣?——一次非典型的“充分就業衰退”

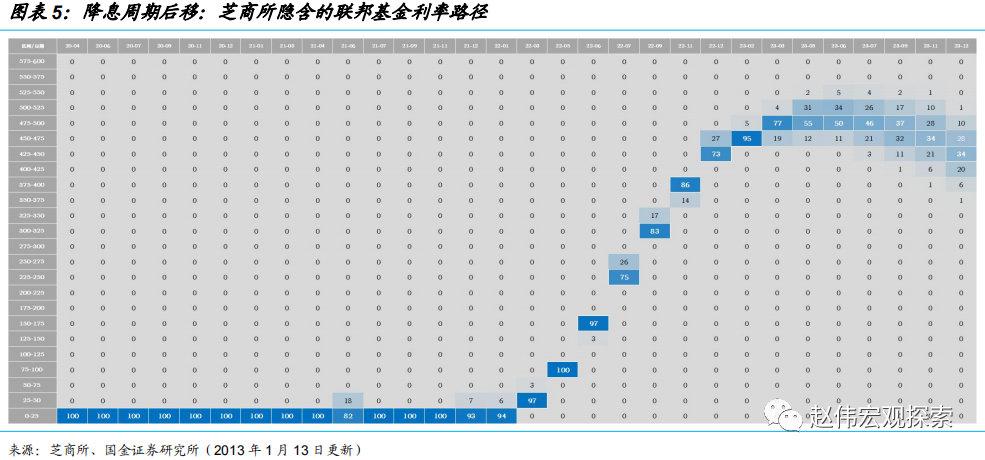

截止到2022年底,美聯儲第13次加息週期已進行9個月,累計加息幅度爲425bp。芝商所隱含的信息是,市場定價的加息終點爲475-500bp,首次降息的時間爲2023年11月(2022年底爲9月)。據此,本輪加息週期的起點爲0、幅度475bp、長度爲19個月。其中,幅度爲1983年以來的最大值,長度比2004-2007年和2015-2019年都短。所以是一次起點很低、週期較短和幅度較大的加息週期,故而也是一次節奏很快的週期。僅從這3個變量中較難得到軟着陸或硬着陸(含深衰退和淺衰退)的概率。

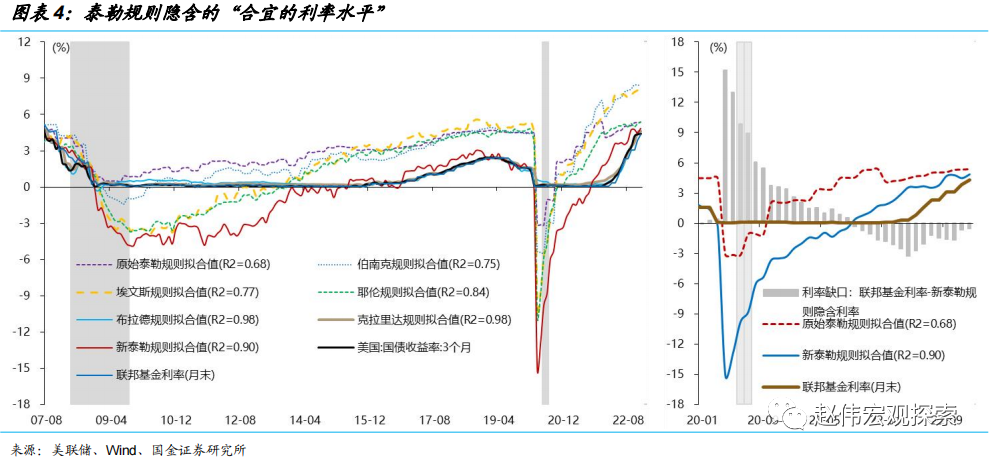

但是,這一次加息週期明顯滯後於通貨膨脹,降息週期也明顯滯後於衰退週期。我們擬合的新泰勒規則能夠較好的擬合2015-2019年加息路徑。其隱含的聯邦基金利率在2021年9月已經轉正(0.4),而此時美聯儲尚未開始縮減資產購買規模(Taper),仍然認爲通脹是臨時的。在2022年3月首次加息時,美國整體與核心CPI通脹率已經分別上升至7.91%和6.42%%,且升勢未止。2022年底美國或已越過擴張週期的頂點而進入衰退區間,但美聯儲加息週期尚未結束,降息的時點更要顯著滯後於衰退的起點(可比1972-1974年)。

當然,負的實際利率缺口、高職位空缺率和2008年後持續修復的居民部門資產負債表都可以提升軟着陸的概率。但2023年實際利率曲線或全面轉正。相對於新泰勒規則隱含的利率水平,5%的終點利率意味着“過度緊縮”。

考慮到當前美國經濟走弱的現實和勞動力市場短缺的現狀,這次很可能是一次非典型的“充分就業衰退”:衰退仍是大概率事件,但期間失業率可能都不會大幅提升——前9次衰退的均值爲3.81%,前8次爲2.89%,最小的一次爲1.5%(1980年6個月衰退階段)。

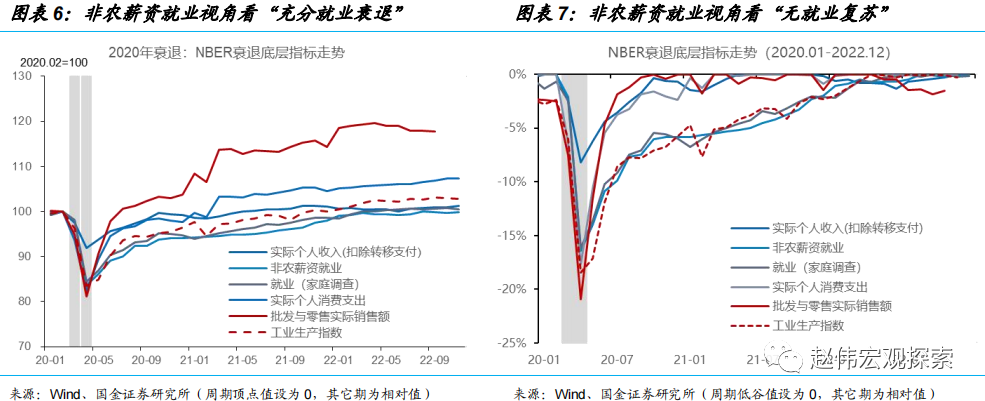

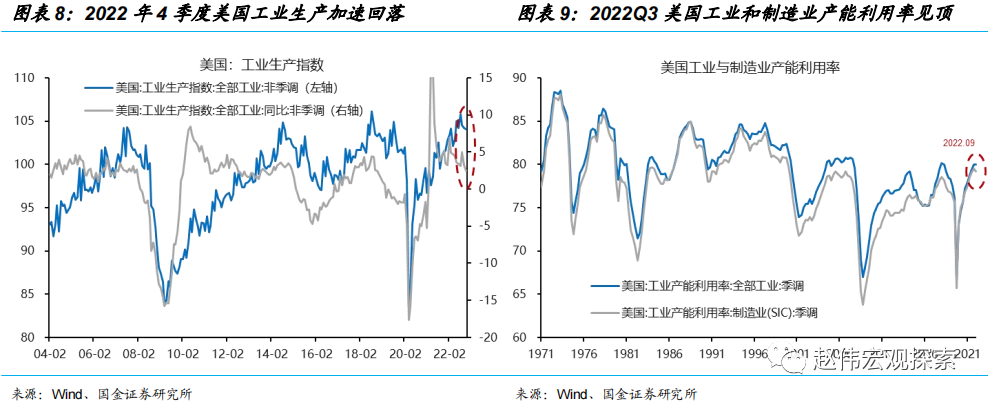

在NBER週期委員會觀察的6個指標中,實際個人收入(扣除轉移支付)早在2021年11月就已見頂。批發與零售實際銷售額的高點出現在2022年4月。非農薪資就業、工業生產指數和家庭調查就業分別在2022年8月、9月和10月見頂,實際個人消費支出還在創新高,但11和12月持平。結合諮商會(TCB)經濟領先指數、中小企業信心調查(NFIB)和金融條件來看,多數指標或繼續向下,2022年底或成爲週期的頂點。

通脹仍是美聯儲的主要關切,在未來一段時間仍是主導貨幣政策走向的關鍵變量。但值得強調的是,繼2022年7月例會首次提到過度緊縮(more than necessary)風險後,12月例會美聯儲再次從風險管理(risk management)的角度討論了平衡“過度緊縮”(主要擔心貨幣政策的滯後效應)和“緊縮不足”風險的問題。有一部分成員開始認爲,通脹風險已趨於平衡——向上的風險不再明顯佔優。

我們重申:2023年,在政策立場和緊縮力度上,美聯儲更需要在緊縮不足和緊縮過度之間取得平衡,以實現政策的跨期最優:短期壓制通膨和中期降低衰退的深度(或實現軟着陸)。政策的主次矛盾隨着時間的推移而切換。2023年上半年,美聯儲或需要在雙重目標間取得平衡,但不改變矛盾的主次關係。美聯儲會放緩加息節奏,而後停止加息,保持利率高位運行一段時間,監測通脹、就業、金融穩定和海外風險,預計主次矛盾將在2023年下半年逐步取得平衡。如果經濟放緩速度超預期,在通脹向2%目標收斂的趨勢明朗後,美聯儲會適時放緩縮表節奏,也會果斷開啓降息週期。

我們的基準判斷是:1.聯邦基金利率終點區間爲[475,500bp],2023年底開始降息,但降息空間有限;2.美國經濟“淺衰退”——充分就業衰退,時長3個季度(2023Q1-Q3)。對應的資產配置含義是:美股尚未充分定價企業盈利的下修,“右側機會”尚需等待,2023年價值與成長風格面臨切換;10年期美債收益率仍有下行空間。貴金屬還存在上行空間。

風險提示:

1、全球疫情反覆超預期。變異毒株等導致全球疫情仍存在反覆的可能,或加大全球經濟、供應鏈變化的不確定性。

2、地緣政治“黑天鵝”。逆全球化思潮或地緣政治衝突等,仍可能對全球和地區貿易產生負面影響。

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。