華府債務上限之爭或推動美聯儲提前結束縮表

據一些經濟學家和債券市場參與者稱,美國政界關於提高債務上限的激烈爭論可能促使美聯儲提前結束量化緊縮(QT)政策。

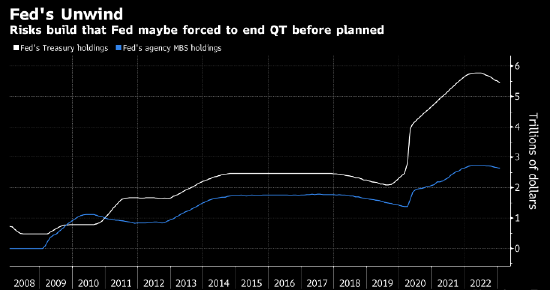

通過每月縮表至多950億美元,美聯儲正在逐步回籠金融體系流動性,以作爲加息這一緊縮措施的補充。如果提前結束QT,可能會給美國經濟帶來一些喘息機會。

通過一系列複雜的連鎖反應,債務上限最終可能在今年晚些時候放大QT的影響。

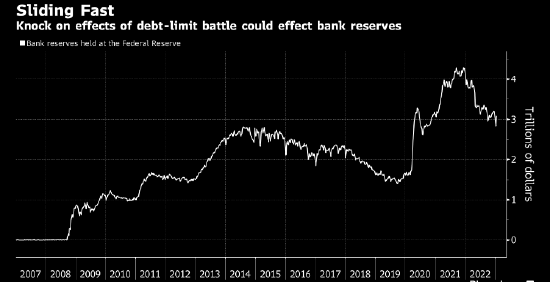

存放在美聯儲的商業銀行儲備金是美國金融基礎的一部分,當美聯儲首次開展QT導致資產負債表在2018年和2019年萎縮時,美國股市下跌,貨幣市場承壓。由債務上限引發的動態可能會導致今年晚些時候縮表加快,即使美國最終避免債務違約,QT也可能提前結束。

RBC Capital Markets美國利率策略主管Blake Gwinn表示,“這是一個複雜的因素,因爲我們不知道各股力量之間如何相互抵消。這個過程中實際上有兩個主要的不確定性來源。我們不知道儲備金的合理水平應該是多少,也不清楚需要多長時間才能達到那個水平。債務上限給我們邁向這一目標的步伐增加了不確定性。”

形勢相比幾周前有了很大變化。根據12月政策會議紀要,幾周前美聯儲得出的結論是縮表“進展順利”。

對流動性的回籠主要通過兩個渠道進行,即銀行儲備金和所謂的逆回購協議工具。究竟是前者還是後者發揮作用會帶來不同的影響,因爲經濟學家認爲在支持信貸活動方面,銀行儲備金能起到更強有力的作用。

當美國財政部今年晚些時候動用現金儲備並開始限制政府債券發行時,可供貨幣市場基金購買的國庫券數量將會減少。這意味着他們可能把更多資金通過逆回購協議存放。

然後可能發生的事情是銀行儲備金最終將加速縮水。

紐約梅隆銀行外匯和宏觀策略師John Velis表示,“所有這些現金都將用於逆回購,這將導致儲備金下降”。

他警告說,“如果儲備金低到危險水平,市場可能會開始出現一些狀況”。

美聯儲主席鮑威爾最近尚未提供任何QT時間表的最新信息。他去年7月表示,美聯儲的模型表明,在因爲疫情期美聯儲寬鬆政策而大幅飆升後,銀行儲備金要經過兩到兩年半時間才能達到新的均衡水平。

紐約聯邦儲備銀行行長John Williams上週表示,決策者正在研究圍繞債務上限的風險,以及儲備金餘額的潛在波動。

他告訴記者,“顯然,我們正在研究之中,要確保做決定前經過深思熟慮”。不過,他不認爲QT結束時間會比預期提前,其指出參與逆回購的資金過剩,仍有可能被消化。“這個過程需要時間,顯然我們會仔細觀察”。

法國興業銀行美國利率策略主管Subadra Rajappa表示,“如果資金沒有像美聯儲預期的那樣開始流出逆回購工具,銀行儲備金可能減少。”

警告信號

達拉斯聯儲行長,曾在紐約聯儲負責銀行資產負債表管理的Lorie Logan上週表示,如果儲備金突然下降太低, 美聯儲的新常備回購安排可作爲後備措施。

這是一項未經考驗的融資工具,其有上限限制,如果動用,可能是儲備金不足的早期預警信號。

銀行在美聯儲的儲備金餘額已經減少了約9,000億美元,降至約3.1萬億美元。在短期內可能會出現一定上升。一旦這個過程完成,料恢復下降勢頭。

一些美聯儲觀察人士預期,在新一輪債務上限鬥爭開始前,縮表可能在今年某個時候結束。

解決方案

具有諷刺意味的是,可能對銀行儲備金產生更大影響的是債務上限僵局的最終終結。一旦財政部獲得舉債自由,可能會發行一系列國庫券以籌集資金,其強大的吸金力量可能導致銀行儲備金急劇萎縮。

觀察人士稱, 未來數月短期國債供應可能激增約5,000億-8,000億美元

與此同時,LH Meyer的經濟學家Derek Tang預計,如果銀行開始更激烈地爭奪存款,從貨幣基金和逆回購工具中提取現金,那麼儲備金可能會增加 ,QT將持續到2024年。過去一週更多美聯儲官員提到過這種假設情境。

Tang說,“美聯儲似乎更相信市場會將流動性重新分配到需要的地方” 。