2023年首個央行超級周來襲:美歐英央行面臨同一個“敵人”?

財聯社1月29日訊(編輯 瀟湘)對於全球金融市場而言,北京時間本週四無疑將是步入2023年後最爲重要的一天——美聯儲、英國央行和歐洲央行將在不到24小時內先後公佈新年的首份利率決議,料將在金融市場上再度掀起狂風巨浪……

頗爲有意思的是,這三大歐美主要央行眼下所面臨的處境,或多或少有些大同小異。首先,這三大央行本週勢必都將會打響2023年加息的首個“發令槍”,只是幅度或許會略有差異:

美聯儲更可能只會加息25個基點、而歐洲央行和英國央行則將大概率繼續加息50個基點。

而另一方面,這三個央行的決策者,眼下其實也正面臨着同一個不受他們支配的“敵人”:那就是市場上揮之不去的寬鬆預期——人們不光押注這三大央行將持續放慢加息腳步,甚至認爲他們不久的將來美歐英央行都將會很快降息。

而這種預期,正與這些央行官員們的鷹派基調大相徑庭:

儘管美國通脹數據已持續回落,但年內以來仍沒有任何美聯儲官員表態願意支持年內降息;類似的分歧在歐洲甚至要顯得更爲凸顯,歐洲央行行長拉加德本月早些時候已警告市場人士,歐洲央行加息將“堅持到底”,她甚至一度揚言“會請(金融市場)糾正他們的立場”。

從某種程度而言,如今金融市場對利率的鴿派定價,幾乎已經成爲了這些央行官員尤其是鷹派官員們面臨的最大“敵人”。

當然,若我們換個視角來看——開年持續火熱、升勢如虹的全球金融市場,又何嘗不擔心,全球主要央行決策者們發出的嘹亮“鷹聲”,可能成爲市場反彈路上最大的“攔路虎”呢?

本月歐美股市和國債價格之所以大幅上漲,一大原因就是人們普遍預期,隨着通脹下降和金融環境收緊使經濟降溫,主要央行將會在上半年陸續結束加息,然後在今年晚些時候轉向放鬆貨幣政策。然而,如果歐美央行本週推遲了交易員的預期,那麼至少在短線層面,這些市場就可能面臨行情逆轉的風險!

在華爾街,“不要和美聯儲作對”一直是人們長期以來奉行的信條。但眼下,市場和央行之間的利率定價,卻已經不可避免地陷入了“勢如水火”的境地。本週,究竟將會是央行決策層在新年首場議息會議上的態度出現軟化,還是市場定價最終一敗塗地,答案或許就將揭曉……

以下是我們對美歐英三大央行本週議息會議背景的簡要介紹:

美聯儲

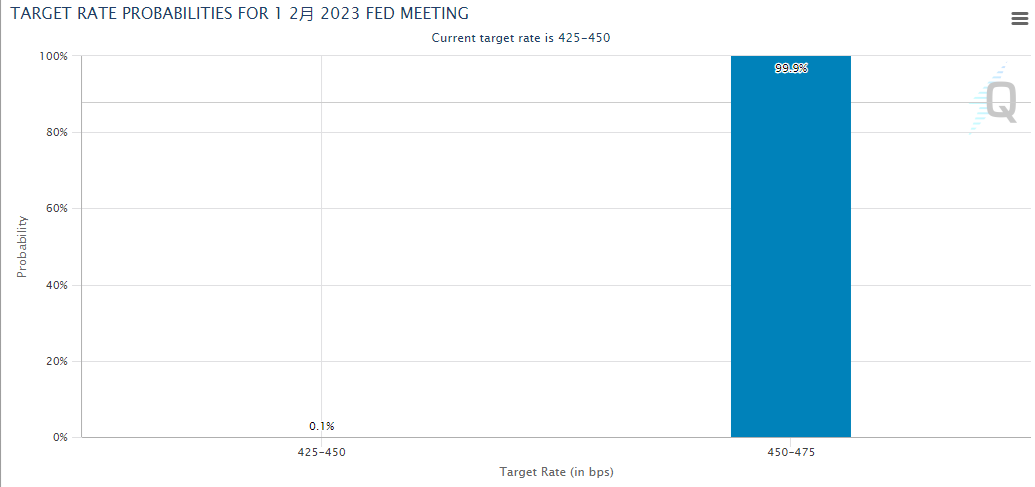

根據芝商所“美聯儲觀察”工具的定價顯示,美聯儲在本週議息會議上宣佈加息25個基點至4.50%-4.75%區間的概率爲99.9%,維持利率不變的概率僅爲0.1%。這也預示着在此次會議上,美聯儲將政策利率的上調幅度從50個基點進一步放緩至25個基點,已無太大懸念。

本月早些時候公佈的數據顯示,美國12月CPI同比漲幅已降至了6.5%,爲一年來最低水平。美國通脹的緩解顯然爲美聯儲進一步放緩加息步伐創造了先決條件。

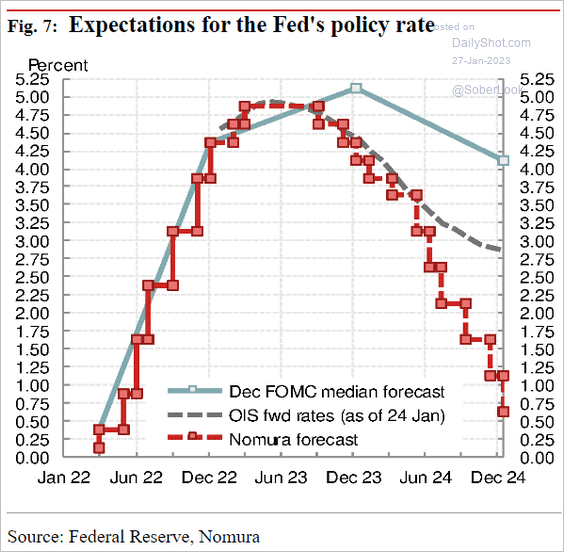

在本次議息會議的噤聲期前,多位美聯儲官員也曾暗示,他們對下次加息25個基點持開放態度。不過,他們同樣提醒投資者:即使加息步伐確實放緩,他們仍打算將基準利率上調至5%以上,並在今年全年保持在這一水平。

這些表態顯然給本週的美聯儲決議仍帶來了不小的懸念:那就是儘管經濟數據支持着市場的鴿派乃至降息定價,但美聯儲可能仍不會立刻改變對終端利率的鷹派態度。美聯儲此前承諾至少在2023年底前保持5%以上的高利率,而利率市場則預期其下半年可能降息50個基點,回到目前4.25%-4.5%的利率區間內……

對此,貝萊德策略師Gargi Chaudhuri表示:“如果美聯儲此次真的只提高25個基點,他們將用他們的語言確保我們知道,我們離勝利還很遠,還有更多事要做。長期走高才是主題。”

凱投宏觀首席北美經濟學家Paul Ashworth也指出,“美聯儲此次可能會釋放出最後一個令人不快的偏緊縮信號”。

歐洲央行

相比於美聯儲,歐洲央行本週所面臨的與市場溝通的壓力也同樣沉重。

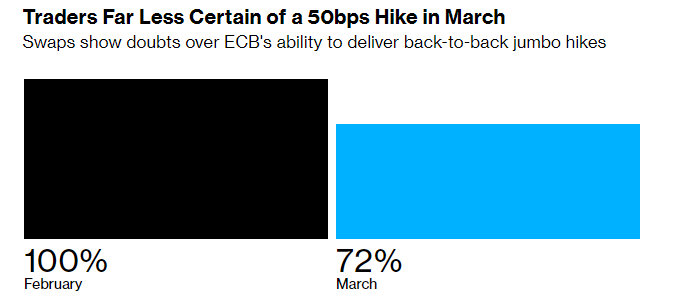

歐洲央行定於週四公佈2023年的首份利率決議,目前幾乎可以肯定該央行本月將加息50個基點。但眼下真正的懸念其實集中在3月:包括行長拉加德在內的多位歐洲央行官員曾承諾,開年的這頭兩場會議都將加息50個基點,但市場的定價卻對此並不肯定,不少市場人士預計歐洲央行下月就可能放緩加息腳步,並在下半年降息。

利率掉期的數據顯示,歐洲央行本週四加息50個基點幾乎已成定局,這將使存款利率升至2.5%的15年高位。然而,交易員認爲3月份再次加息50個基點的概率只有約70%,然後則已開始消化從9月份左右開始下調關鍵利率的可能性。

對此,拉加德在本月早些時候出席達沃斯世界經濟論壇期間曾警告投資者,歐洲央行決心“堅持到底”。“我會邀請(金融市場)糾正他們的立場;那將是明智的。”拉加德補充稱,整體通脹、核心通脹和其他所有通脹指標仍然讓總部位於法蘭克福的歐洲央行擔憂。從各方面看,通脹都太高了,

歐洲央行去年累計將利率提高了250個基點以對抗物價飆升,這是該行史上最激進的貨幣緊縮行動。歐元區通脹在去年10月曾達到10.6%的歷史最高水平。然而,歐元區利率目前卻仍低於美國和英國的利率水平。

百達財富管理(Pictet Wealth Management)經濟學家Frederik Ducrozet表示,“核心通脹需要幾個月時間才能回落到讓歐洲央行更加放心的水平,幾乎所有歐洲央行官員,無論是鴿派還是鷹派,似乎都在團結一致地對抗通脹。”

英國央行

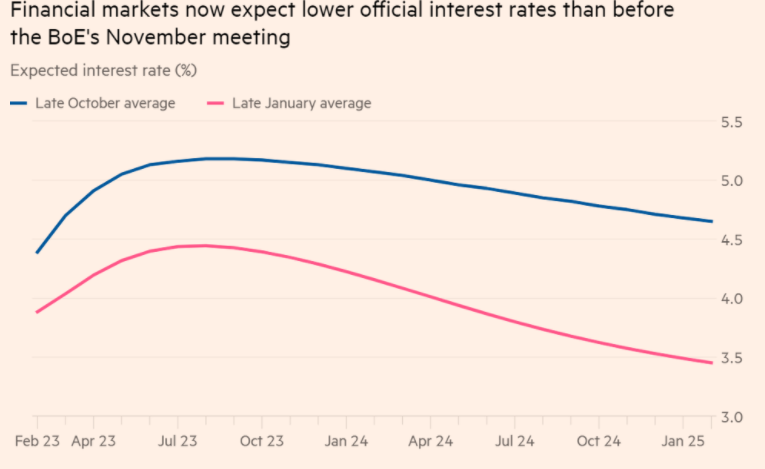

英國央行預計將在本週四連續第10次加息,將基準利率上調50個基點至4%,同時可能對英國利率是在4.25%還是4.5%的水平見頂保持開放的選項。而與美聯儲當前的處境相似的是,英國央行和市場的分歧,也主要集中在對降息的定價方面……

預計英國央行將暗示,一旦利率見頂,其需要將利率維持在高位一段時間,直到可以確認戰勝了高通脹。去年12月英國CPI同比上升10.5%,較去年10月的41年高點有所回落,但仍處於兩位數的罕見高位水平。

目前,經濟學家們對英國利率最終需要維持在多高的水平存在分歧,這種分歧可能也會在本週的英國貨幣政策委員會內部出現。業內預計本週英國央行決議的投票可能會再度出現分歧,此前貨幣政策委員會的兩名成員Swati Dhingra和Silvana Tenreyro在12月的會議上投票反對將利率從3.5%的基礎上繼續升高。

除了利率決定本身,英國市場的交易員們本週還將密切關注英國央行提出的經濟預測,以及官員對該行還將採取多少行動的評論。

Resolution Foundation智囊團的研究主任James Smith表示,關鍵信號是英國央行在兩年左右的“政策相關範圍”內的通脹預測,以及其是否認爲“潛在的通脹可能證明比以前想象的更持久”。他還指出,英國央行可能會修改對其認爲有多少人在尋找工作以及經濟生產力表現的看法,這兩者都會影響其對通脹壓力的觀點。

責任編輯:於健 SF069