全球通胀形势正迈入第二篇章:美国通胀率或将跟随全球上行

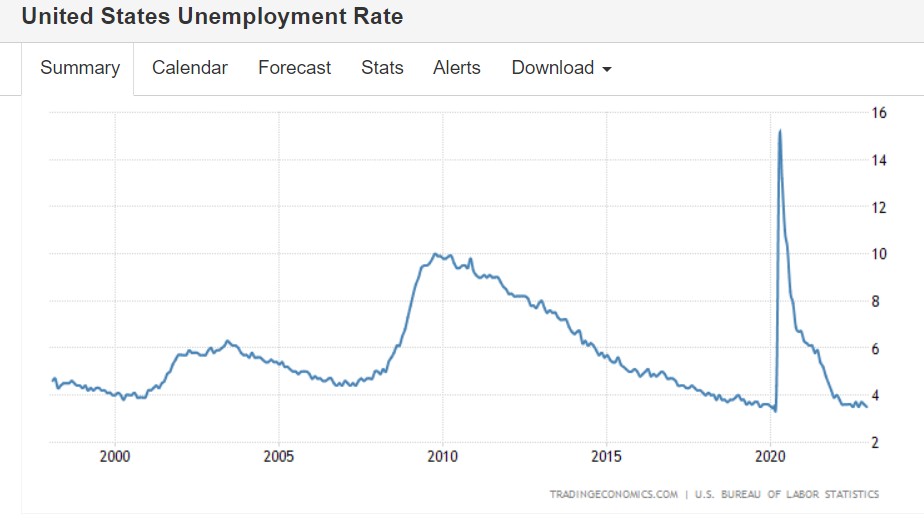

今年以来,投资者们普遍乐观地认为美国经济可以实现软着陆。通货膨胀率一直在减速,与此同时美国劳动力市场依然强劲,失业率维持在历史低位水平。这也是美联储所期待的实现经济软着陆的底气,多位美联储官员对于软着陆观点都表达了赞同的基本语调。

但是,仍存在软着陆并非完全平稳的风险。NewEdge Wealth高级投资组合经理本·埃蒙斯(Ben Emons)在给客户的一份报告中写道:“有迹象表明,全球新冠疫情导致的价格飙升趋势正进入‘第二篇章’”,他强调:“在美国以外的地区,我们正开始看到通胀再次出人意料地上升。然而,其他地区通胀上行将不可避免地刺激美国通胀率再度升温。”

北京时间昨日下午公布的西班牙1月份CPI数据尤其引人注目,该指数同比涨幅为5.8%,然而经济学家普遍预期仅为5.0%。昨日公布的意大利12月份PPI数据环比增长3.8%,创下自去年7月以来的新高。

智通财经了解到,埃蒙斯在报告中指出全球通胀形势正在迈入第二篇章,并引用了美联储的研究数据。该项研究显示,随着时间的推移,全球通胀率已变得更加同步,这意味着如果我们在其他地方看到了意外的上行——比如,澳大利亚本月早些时候也出现了高于预期的通胀报告,那么我们有理由在美国看到这种情况同步上演。

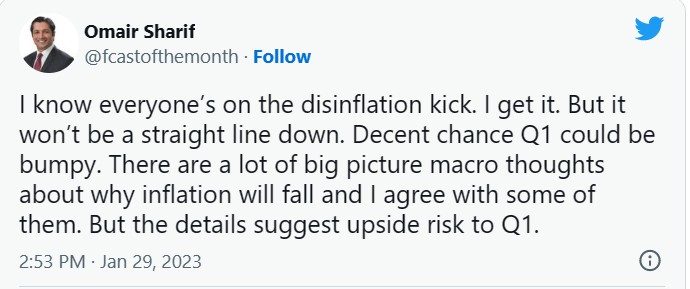

埃蒙斯并不是唯一一个对美国通胀率趋势发出警告的人。在上周末的一条推文中,Inflation Insights LLC的创始人奥马尔·谢里夫(Omair Sharif)警告称,美国第一季度通胀数据不会出现直线般的下降趋势,通胀下降之路有可能非常坎坷。

那么,人们为什么要担心这一情况呢? 谢里夫在一条推文中指出,有四个因素可能推动美国通胀率出现意外的上行趋势:

(1)医疗保健服务成本有望大幅增长。我们已经了解到的是,医疗保险的支付款项将以大约14年来的最高速度增长,谢里夫认为私营部门的支付额也将大幅增加。与人们的预期相比,这次罕见的寒冬给医疗保健服务带来了上升压力。

(2)租金/OER可能会在更长的时间内保持较高水平。许多华尔街经济学家认为,到2月/3月,这些组成部分将大幅放缓。近期数据的一些因素表明,这一过程可能需要更长一点的时间,因此与一些预测相比,这也带来了一些通胀上行风险。

(3)二手车价格的下跌趋势到2月份可能将有所缓和。二手车价格可能仍将下跌,但可能低于11月的-3%和12月的-2.5%跌幅。如果二手车价格从-2.5%下降到-1.5%,以目前的权重计算,谢里夫预计这将使月度基准的核心CPI指数上升5个基点。

(4) 1月份CPI权重可能将有所调整。谢里夫的测算数据表明,统计机构对二手车价格的重视程度会有所降低,而对OER的重视程度会更高。因此,一个正在下降的项目(二手车)的权重变小了,而一个普遍认为将保持上升的项目(OER)的权重变大了,在谢里夫的预测模型中,这两者权重的改变将导致核心CPI额外增加几个基点。

谢里夫强调,核心的风险在于,在商品价格急剧下降和租金下降之间,人们可能过早地宣布美联储降通胀任务完成。他表示:“如果第一季度核心通胀水平意外上升,例如0.4%,那么我认为这可能会让人们重新担心通胀,至少暂时来说如此。”

与此同时,有迹象表明,美国经济仍有充足的潜在增长动力。房地产市场在经历了寒冬期之后仍然有所回升。自去年12月底以来,全美范围内的汽油价格上涨了约40美分。根据FreightWaves的统计数据,我们将看到美国货运量再次上升。

在近期发送给客户的一份报告中,Renaissance Macro的经济学家尼尔·达塔(Neil Dutta)表示,鉴于经济活动重新出现积极的势头,同时存在价格上涨的风险,美联储最终将不得不做更多的政策调整工作,比如继续坚持加息,使得通胀回到2%趋势水平。

在美国失业率和核心服务(不包括住房通胀)等一些重要指标的积极进展有限的情况下,美联储正紧盯着经济活动的好转迹象,但是近期不断降温的通胀率仍有可能使得美联储决定将利率上调幅度放缓至25个基点,这表明加息周期接近尾声。

埃蒙斯等分析人士表示,可以理解市场为什么喜欢这个想法——美联储货币政策转向将刺激股市等权益资产价格上行,但随着全球通胀形势迈入他所描述的“第二篇章”,可能会导致美联储拒绝转向降息的货币政策。他们认为,市场对于美联储降息的预期只有在经济急剧放缓的情况下才成立,然而现在没有数据能说明这一点。

今年迄今为止,股市表现良好,利率水平波动率(以MOVE指数衡量)处于去年6月以来的最低水平,然而这有可能将导致金融市场受到数据热度的干扰。