新能源投资“卷”向印尼

近年来,印尼正积极推动对国内电池和电动汽车的投资,以利用其丰富的镍资源。

作者 | 杨锐 编辑 | 吾人

来源 | 融中财经

(ID:thecapital)

汽车产业链投资正在涌向向东南亚人口和汽车保有量第一、全球镍矿储量第一的国家——印尼。

1月17日,据国外媒体报道,当地时间周二,印尼海洋与投资统筹部长卢胡特(Luhut Pandjaitan)表示,印尼正与比亚迪、特斯拉和现代等汽车制造商敲定在该国投资建设电动汽车生产工厂的协议。去年5月份,特斯拉曾对外透露,要在印尼建立电动汽车和电池工厂,从而“满足东南亚和太平洋地区对电动汽车不断增长的需求”。

据悉,印尼富含石油、天然气以及煤、锡、铝矾土、镍、铜、金、银等矿产资源。其中,拥有全球22%的镍储量,而镍是生产电动汽车电池的关键材料。

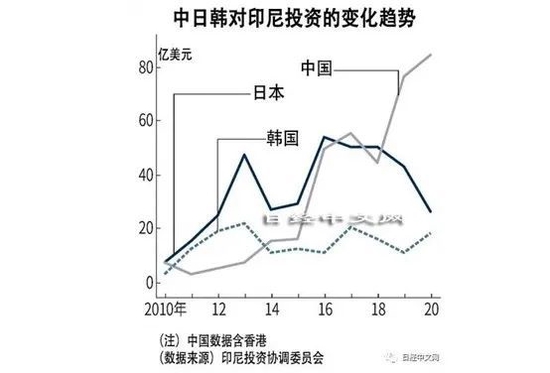

近年来,印尼正积极推动对国内电池和电动汽车的投资,以利用其丰富的镍资源。而除了特斯拉之外,中日韩以及欧美新能源汽车产业链企业也正涌向这一新兴市场。

据卢胡特(Luhut Panjaitan)向媒体介绍称,预计2026年前将有309亿美元投资用于在印尼发展电动汽车电池生态系统相关项目。而此前的2022年12月22日报道:印度尼西亚政府计划从明年的预算中拨出5万亿印尼盾(约4.33亿新元),为购买电动车者提供补贴。

据透露,印尼政府的目标是到2025年,电动汽车的销售量将占汽车总销量的20%。

01

中日韩企业涌向印尼

除了特斯拉之外,中日韩以及欧美汽车产业制造商也正借助电动化风口掘金这个全球第三大汽车新兴市场。

其中,2022年以超186万辆的销售成绩问鼎中国车市销冠的比亚迪在去年3月,向印尼首都雅加达的公交运营商交付了首批30辆电动大巴“K9”。同时,比亚迪对外透露,将联合印尼企业在当地建立巴士组装厂,共同推进印尼新能源汽车产业化进程。

去年7月,当地媒体消息,奇瑞汽车计划投资近10亿美元在印尼生产和制造电动汽车,预计年产能将达到20万辆。

两个月后的9月10日,上汽通用五菱在印尼首都雅加达举行了小型纯电动汽车“Air ev”的交车仪式。这是上汽通用五菱首款面向全球市场的纯电动汽车。目前,该企业在雅加达近郊的工厂启动本地化生产,年产1万辆。

当地媒体报道称,奇瑞计划到2023年下半年推出纯电动汽车。奇瑞汽车方面表示称,到2028年,奇瑞在印尼将完成近10亿美元投资,实现年产20万辆的目标。随着奇瑞在印尼投资布局,预计到2030年奇瑞在海外市场的年销量将达到200万辆。

实际上,早在2015年8月,上汽通用五菱就布局印尼,总投资7亿美元在西爪哇省勿加西县建厂。2017年7月11日,该厂建成,正式投产。

此外,东风小康汽车也计划2023年推出小型纯电动汽车“MINI EV”。

面对中国电动车企的角逐,韩国车企也不甘落后。

2019年,韩国现代汽车与印尼政府签署协议,决定在雅加达郊外投资建设一家新的整车制造厂,这也将是现代汽车在东南亚的第一家汽车工厂。

现代汽车方面曾对外表示,在印尼建厂旨在开拓东盟市场,“我们计划在印尼发展电动汽车。现代汽车初步的计划是,生产的电动汽车40%供应出口市场,未来将把这一比例提升至70%。”

据当地媒体报道,该工厂已于去年3月已经开始生产纯电动汽车。随后的2022年5月,现代汽车宣布将在印尼追加投资1.92万亿韩元(约合人民币98.5亿元),目标是将年产能将从15万辆提升到25万辆。

此外,现代集团董事长郑义宣(Euisun Chung)还曾透露,该工厂还将与现代和LG的合资电池厂相连,后者预计将于2024年投入运营。

去年4月,由LG新能源牵头的韩国财团,与印尼矿业安塔姆(Antam)、印度尼西亚电池公司(Indonesian Batterey Corporation)签订了一项涵盖冶炼和精炼镍矿、制造前体、正极材料和电池以及组装成品的合作协议。之前的2021年9月,LG能源曾对外表示,将和现代投资11亿美元在印尼建设电池厂,预计其每年可生产10吉瓦时的电池芯。

而长期在印尼汽车市场处于绝对垄断的日本车企,也在不遗余力地大笔投资印尼电动汽车市场。

据外媒报道,去年7月印度尼西亚总统佐科·维多多访问日本后,印尼经济部随即对外表示,日本汽车制造商丰田汽车公司计划在未来五年内在印尼投资27.1万亿卢比(约合18.0亿美元),用于生产电动化汽车。

几乎同时,三菱汽车也宣布追加在印尼的投资。三菱汽车表示,未来三年内追加投资6.66亿美元以扩大生产规模,加速发展混合动力和电动汽车。据悉,截至2021年底,三菱汽车已经在印尼工厂累计投资7.5亿美元。

目前,三菱汽车已经与印尼Pos Indonesia、Haleyora Power、Gojek和DHL Supply Chain Indonesia四家公司合作,计划推进一个纯电动车项。

除了中日韩电动车企,欧美车企也在加码。

去年7月18日,大众汽车也表示,计划在印尼建设镍加工厂。随后的7月21日晚间,华友钴业披露最新与福特汽车的合作项目。公开信息显示,双方计划利用淡水河谷印尼现有子公司作为项目公司。该项目建成后,华友钴业将向福特汽车每年供应约8.4万吨镍当量的材料产品。

车企蜂拥而至的背后,是印尼在汽车电动化领域的决心和潜力。

就在不久前的2022年12月,印尼政府对外宣布,计划从2023年的预算中拨出5万亿印尼盾(约4.33亿新元),为购买电动车者提供补贴,同时考虑补贴电动巴士的销售。

据媒体报道称,印度尼西亚工业部长古米旺表示,将为每辆混合动力汽车的买主提供4000万印尼盾的补贴,电动摩托车买主则可获得800万印尼盾,摩托车改装为电动摩托车也可获得500万印尼盾补贴。印度尼西亚总统佐科更是表示:“我们希望这些激励措施能有助于电动摩托车和电动汽车行业的增长。”

实际上,作为东南亚人口第一、汽车保有量第一的国家,印尼正在朝着电动化转型。

近年来,印尼推出了一系列电动汽车政策。去年,印尼政府命令所有州政府办公室使用电动汽车,并要求国家公用事业公司PLN扩大充电站网络,以在4年内实现电动摩托车用户达到200万和电动汽车用户达到50万的目标。

根据该国政府发布的规划,印尼从2040年起销售的所有摩托车都将是电动的,而从2050年起销售的所有新车都将是电动汽车。中短期来看,其计划2025年实现本地生产汽车20%为电动汽车。

数据显示,2021年印尼的GDP达到11860亿美元,是东盟第一大经济体,也是东盟十国里唯一总量超万亿美元的国家。同时,2021年,作为东南亚最大的汽车市场,印尼汽车的销量较2020年激增66.8%,达到887000多辆。

02

家里有矿

除了作为增长电动汽车的重要增量市场外,汽车产业链企业涌向印尼还有另一层重要因素——印尼拥有丰富的矿产资源,尤其是动力电池中最关键的上游原料镍。

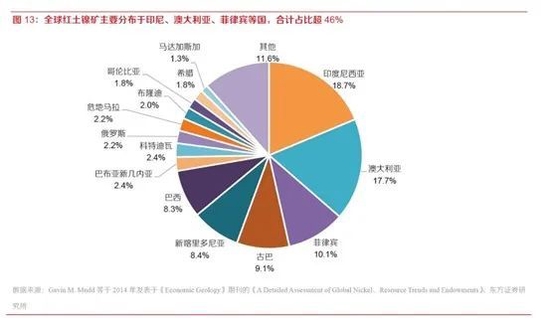

数据显示,印尼镍矿资源丰富,拥有全球最大的镍储量,也是全球最大的镍供应国。根据美国地质调查局(USGS)数据,目前印尼镍资源储量排全球第一,约为2100万吨,占比世界总量的22%。在产量方面,据阿格斯的统计,2022年,印尼原生镍的产量将达到120万吨,占到全球的近三分之一。

而机构研报表示,预计到2030年,全球电动汽车对镍的需求将从5%跃升到整个镍供应的59%。因此,印尼正凭借“家里有矿”,把自己打造成电动汽车供应链中的一个关键节点。

去年4月18日,据媒体报道,LG新能源、LG化学公司、LX国际公司等多家韩国公司组成的“K电池联盟”与印尼的镍矿公司安塔姆、电池公司IBC等签署了构建电池产业价值链的投资协议。作为韩企合作伙伴的中企华友钴业,也是这次投资的参与方。

目前,韩国电池企业生产了全球80%以上的高镍电池。而数据预测,到2030年LG新能源、SKO、三星SDI三家公司的镍需求量将达到64.8万吨,是2022年的7倍多。

实际上,对世界各地尤其是电动汽车制造商来说,保证上游供应链的安全,都是一个战略重点。

去年5月,特斯拉也曾宣布,要在印尼建立电动汽车和电池工厂,从而“满足东南亚和太平洋地区对电动汽车不断增长的需求”。早在2020年举行的财报电话会议上,特斯拉首席执行官埃隆·马斯克(Elon Musk)就曾呼吁采矿商“开采更多的镍”。

目前,对印尼镍矿的海外投资主要来自中国企业。

早在2009年,中国最大的民营不锈钢企业青山控股就开始在苏拉威西筹划建设印尼最大的镍铁工业区。2013年,中国就和印尼完成了青山工业园区首个项目的签约。两年后,青山工业园的小渔村建起了电站、码头、厂房。

去年3月25日,中国能建国际集团与印尼博利玛有限公司签署印尼苏拉维西岛屿卢武客(Luwuk)红土镍矿项目开采与运输合同。

之后的2022年4月15日,全球电动车电池龙头宁德时代公告称,其控股子公司广东邦普的下属孙公司普勤时代,拟在印尼投资建设动力电池产业链项目。

公开资料显示,该项目总投资额不超过59.68亿美元(约合人民币380.2亿元),计划建设周期五年,由普勒时代及两家印尼公司合资共建。项目共分为六个子项目,包括红土镍矿开发、火法冶炼、湿法冶炼、电池回收、三元正极材料和三元电池制造。除镍矿开发项目由ANTAM控股51%,其余项目均由普勒时代控股,各项股比为60%或70%。

宁德时代称,上述项目有利于保障其及其子公司上游关键资源和原材料供应,降低生产成本,并推进电池回收产业布局。

印尼伊斯兰教大学国际关系学系助理教授赫马特指出,印尼23家镍矿冶炼厂中有21家为中资所有。据彭博社消息,仅2022年一年,中资企业总共向印尼投入了32亿美元的资金,以确保未来10年的镍供应。

03

博弈与挑战

“我们希望从附加值出口中受益,以便国家以税收和新就业机会的形式获得收入,”2022年8月,印尼总统在雅加达接受采访时表示,“我们不只是想制造电池,这只做到了一半,我们想在印尼制造电动汽车。”

显然,坐拥东南亚最大的电动车潜在市场和世界第一镍储量的印尼,在向外国投资者敞开怀抱的同时,也有自己的“算盘”,并不甘心做一个配角。

不久前的2022年12月13日,世界贸易组织(WTO)称,印尼上诉小组报告了印尼镍矿相关措施的争议。

2020年1月1日,印尼实施了全面禁止镍矿出口的政策,并限制精炼产品的出口。在此后两年里,印尼的镍出口额从30亿美元飙升至300亿美元。

日前,世界贸易组织(WTO)裁定,印尼的镍矿石出口禁令违反国际贸易条例。印尼总统佐科表明将对此裁决提出上诉,并坚称会继续推进矿产下游产业的发展。但近日有新闻报道,印尼在世贸组织针对矿出口禁令的诉讼失败后,目前印尼考虑恢复镍矿出口并征税。

彼时,受印尼镍矿出口禁令的影响,国内老字号钢铁巨擘太钢不锈,都在同年2月披露的重组进展公告中多加了一句:“印度尼西亚政府开始执行禁止所有红土镍矿的出口政策,该政策将影响国内镍铁航工业的原料供应,对未来国内镍铁行业及相关公司具有一定影响。”

除了镍矿“卡脖子”的风险外,印尼还在推动建立“镍矿版欧佩克”。

据媒体报道,在去年11月的G20峰会上,印尼提出了建立一个类似“镍矿版欧佩克”的想法,并表示已就该计划与加拿大和澳大利亚进行了讨论。

复旦大学国际关系的王英良在媒体撰文指出,“镍矿版欧佩克”是印尼为实现成为全球电动汽车电池中心的雄心而推出的一系列举措中的最新一项。印尼希望借全球去碳化的趋势,利用其矿藏资源实现向供应链上游转型,而非长期停留于自然资源出口。

此外,王英良还表示,随着矿产开发在气候议题中的分量越来越重,矿业行业环境倡议也获得了越来越多的关注。但中企在这一进程中的参与能力和自主适应新规范能力都显得薄弱,如此就会面临被动。除去环境方面的争议,由于中国企业入驻带来的文化冲突以及显著的制度差异,镍的投资还将带来了明显的社会与政治博弈。

不过,王英良指出虽然印尼想要推动“镍矿版欧佩克”但与“其他镍出口国的利益协调问题会越发凸显”,因为这些国家的镍矿控制在少数几家大型跨国公司手中。“随着氢能和新电池技术的创新,一国仅拥有单一金属是难以实现跨国价格垄断、谋求经济与政治影响力的”。