腾讯2022游戏买量观察:幻塔海外投放赶超AOV,在这些赛道下重注?

DataEye头条

2022年已经过去,头部游戏公司买量情况如何?

在厂商普遍缩减营销费用的背景下,游戏厂商在买量市场做出了哪些改变?营销打法发生了怎样的变化?

(注:腾讯买量并不单指IEG的游戏买量,还包括其他事业群和众多产品的买量,本篇文章只讨论腾讯游戏的买量情况)

一

腾讯2022年买量回顾:国内外素材投放量均超2021年,新游素材投放力度大幅提升

1、投放量:国内市场素材投放量小幅上涨,海外素材投放量翻倍

国内市场:素材总量超2021年但增速放缓,上半年占据7成以上素材投放量

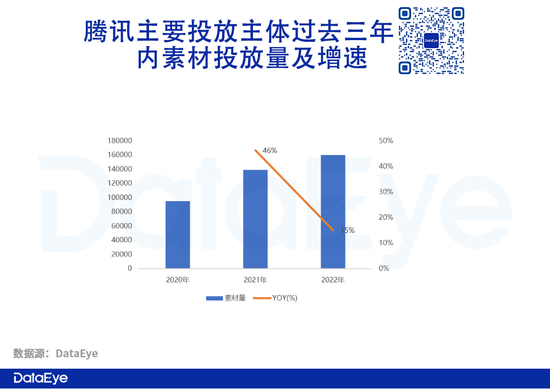

从投放总量来看,腾讯过去三年国内素材投放总量持续攀升,但增速出现放缓。

注:此处只统计了深圳市腾讯计算机系统有限公司、腾讯科技(上海)有限公司、腾讯科技(深圳)有限公司三个主要投放主体的素材投放量

单看2022年,腾讯游戏买量“高开低走”,上半年占据7成以上的素材投放量,下半年素材投放量大幅缩减,不过即便如此,腾讯2022年整体素材投放量还是高于2021年。

注:此处只统计了深圳市腾讯计算机系统有限公司、腾讯科技(上海)有限公司、腾讯科技(深圳)有限公司三个投放主体

为何22年下半年腾讯游戏买量大幅缩减?

DataEye研究院认为,主要由于腾讯游戏新品集中于2022年上半年,下半年新品较少。

据DataEye研究院不完全统计,腾讯2022年在国内市场上线了16款手游,其中上半年10款,下半年6款。

(注:不完全统计)

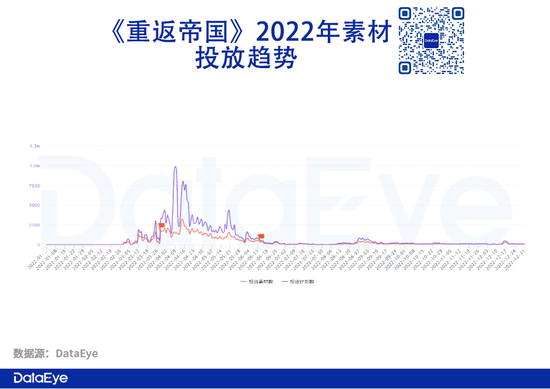

其中,22年3月上线的SLG新游《重返帝国》素材投放量较高,主要集中在3-6月,直接拉高了腾讯上半年的素材投放量。下图为《重返帝国》2022年投放趋势。

进入下半年,腾讯开始缩减游戏买量,主要由于:

第一,“买量大户”《重返帝国》下半年素材投放量大幅下降,日均投放素材从1000组降至100组;

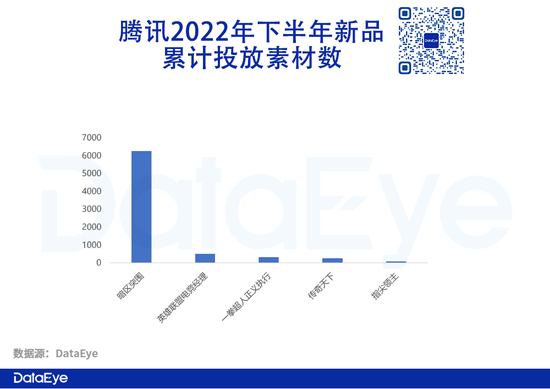

第二,腾讯旗下游戏产品对买量的依赖度不高,公司对《暗区突围》、《英雄联盟电竞经理》、《指尖领主》等新品实行“一波流”的打法,素材投放集中在上线当月,整体素材投放力度相对较低。

第三,腾讯下半年大刀阔斧推进“降本增效”,对游戏营销费用的把控也愈加严格。22Q3,腾讯销售及市场推广开支约71亿元,同比下滑32%,环比下滑10%。

海外市场:22年素材投放量翻倍,《幻塔》、《胜利女神:妮姬》投放量较高

腾讯2022年海外素材投放量较21年翻倍,主要由于腾讯22年在海外市场代理了《幻塔》、《胜利女神:妮姬》两款热门产品,两款产品素材投放量较高。

注:此处只统计了Tencent、LevelInfinite两个主要投放主体的素材投放量。

此前,腾讯对于二次元产品往往实行“重品牌轻买量”的投放策略,但《幻塔》、《胜利女神:妮姬》的大手笔买量,说明腾讯对于重点产品也开始运用“高举高打”的策略。

2、投放游戏:国内主投《重返帝国》,海外押注幻塔和NIKKE

国内市场:《重返帝国》素材投放量遥遥领先,押注策略、MMORPG赛道

从投放素材量来看:SLG新游《重返帝国》素材投放量遥遥领先,TOP2均为SLG产品。

DataEye数据显示,2022年腾讯国内手游投放素材量TOP3的产品:《重返帝国》、《乱世王者》以及《使命召唤》,《王者荣耀》、《英雄联盟》等产品素材投放量有所下降。

总的来说,腾讯对国内新游的素材投放力度不高,16款新游只有《重返帝国》、《暗区突围》两款游戏的投放素材量跻身TOP10。这也证明了前述观点——腾讯旗下产品不太依赖于买量。

从产品题材玩法来看:腾讯偏重中重度游戏,策略类占比最高,其次是MMORPG和射击。

与2021年相比,腾讯国内TOP 10热投游戏玩法分布,总体变化不大,局部略有调整。

腾讯2022年加大了对策略游戏的素材投放力度(主要是《重返帝国》),射击类素材投放量大幅下滑,MMORPG依然受宠但素材投放量也有所下滑。

海外市场:《PUBG MOBILE》继续领衔,幻塔、NIKKE等新游素材投放量激增

DataEye数据显示,2022年腾讯海外手游投放素材量TOP3的产品为:《PUBG MOBILE》、《幻塔》以及《Arena of Valor》。

“现金奶牛”《PUBG MOBILE》素材投放量继续遥遥领先。

此外,腾讯2022年海外加大对《幻塔》、《胜利女神:妮姬》等新游投放力度,《幻塔》素材投放量甚至超过了老牌游戏《Arena of Valor》。

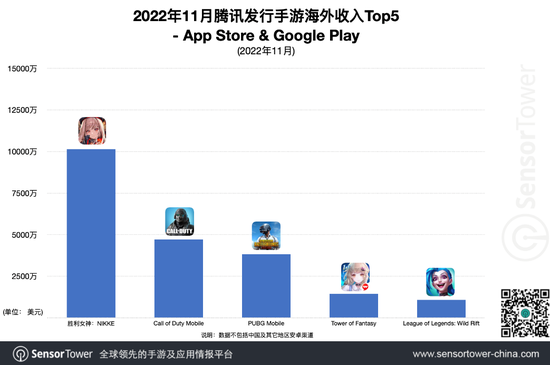

从市场表现来看,《幻塔》、《胜利女神:妮姬》两款新游不负众望,流水表现优异。

Sensor Tower数据显示,《幻塔》国际服上线当月收入突破了4400万美元,而《胜利女神:NIKKE》上线首月收入突破1亿美元。

这也意味着,腾讯2022年出海更进一步。腾讯通过二次元品类开辟国际市场,进一步提升海外营收占比——《胜利女神:NIKKE》上线当月,腾讯海外收入占比达23.1%,提升了12.5个百分点。

从产品题材玩法来看:腾讯在海外也偏重中重度游戏,射击占比最高,其次是MMORPG和MOBA。

《胜利女神:妮姬》有望成为腾讯在海外市场第三款爆款射击手游,弥补《PUBG MOBILE》等老产品不断下滑的流水。

根据Sensor Tower数据,上线当月,《胜利女神:妮姬》海外收入远超《使命召唤手游》和《PUBG MOBILE》。

一直以来,腾讯海外游戏收入过于依赖《PUBG MOBILE》,但《PUBG MOBILE》在海外的收入已经连续三个季度出现下滑。

《胜利女神:妮姬》海外表现优异,不仅可以弥补《PUBG MOBILE》流水下滑所带来的收入损失,还极大地丰富了腾讯海外产品线。

3、腾讯放弃买量?这是一场误会!

去年底,腾讯董事会主席兼CEO马化腾在一次内部会议上痛批买量,“所有的买量都是坑”,并表示自己已经不相信买量了。

腾讯真的要放弃买量了吗?

DataEye研究院认为,马化腾的讲话或被一些媒体断章取义了。买量本身作为一种增长手段其实无所谓对错,甚至是不可或缺的。过去一年腾讯的核心主题是降本增效,马化腾的讲话是面向内部而非正式对外,他并不是说腾讯不再买量了,而是痛批买量的内部腐败问题,以及无效买量问题。腾讯2022年加大了内审内控力度,发现有大量贪腐问题都存在于买量业务中。

近日,腾讯反舞弊通报,2022年全年,腾讯反舞弊调查部共发现并查处触犯“腾讯高压线”案件70余起,100余人因触犯“腾讯高压线”被辞退,10余人因涉嫌犯罪被移送公安机关处理。其中,PCG(平台与内容事业群)是贪腐重灾区。

单从腾讯游戏业务来看,腾讯并没有放弃买量。

根据DataEye数据,腾讯2022年海内外素材投放量均超过2021年,海外素材投放量直接翻倍。重点游戏《重返帝国》、《幻塔》、《胜利女神:妮姬》也开始运用“高举高打”的策略。

当然,马化腾所说的买量并不单指游戏买量,而是更大范围内的,还包括腾讯其他事业群和众多产品的买量。

小结:

从素材投放总量来看,腾讯2022年海内外素材投放量均超过2021年,国内市场素材投放量小幅上涨,海外素材投放量翻倍。从产品题材玩法来看,腾讯在海内外均偏重中重度游戏,国内2022年重点押注策略类游戏(《重返帝国》),海外则是射击类(《胜利女神:妮姬》)和MMORPG(《幻塔》)。

二

腾讯广告业务分析:腾讯优量汇增速第一,小游戏、视频号两大新增长点涌现

1、腾讯优量汇2022年最新情况:总量跃居第三,增速超过穿山甲联盟

2022年,腾讯优量汇表现如何?

根据DataEye数据,2022年腾讯优量汇同比增长103.9%,增速位列第一,超过了穿山甲联盟(91.9%)。

2022投放平台方面,穿山甲联盟“一超”、今日头条、腾讯优量汇、腾讯新闻、抖音等“多强”的局面延续。

穿山甲联盟、腾讯优量汇两大平台高增长,一定程度是因为均为聚合平台,可触达更多的APP。一方面便于触及下沉市场广阔用户(对于广告免疫心理仍不特别严重),另一方面也避开抖音、今日头条等游戏获量主战场。

从投放趋势来看,腾讯优量汇22年投放量大幅提升。根据DataEye数据,2022年全年游戏厂商在腾讯优量汇投放的素材量增长超过60%,计划数增长超140%。

2、两大新增长点:微信小游戏广告和视频号广告

除了腾讯优量汇的增速迅猛,腾讯广告业务在2022年还有两大亮点。

第一, 微信小游戏迎来爆发式增长,微信小游戏广告已成为腾讯广告业务的新增长点。

腾讯官方数据显示,2022年小游戏赛道入局的广告主数量翻了1倍,IAP和混合变现类微信小游戏,在腾讯广告游戏广告投放大盘(包含手游APP)占比已达到35~40%左右。

2022年上半年,微信小游戏月买量规模超10亿,多款小游戏产品的日耗峰值超200万,月投放稳定在千万体量以上。粗略计算,微信小游戏2022年买量规模或将超120亿元。

去年9月,《羊了个羊》的爆火更是吸引越来越多的开发者抓着小游戏的风口推出新作。

第二,微信视频号全量开放信息流竞价广告。

2022年,微信及视频号商业化快速推进。2022年12月,微信视频号全量开放信息流竞价广告,而微信搜索广告于同年11月也已全量开放。

视频号全量开放信息流广告,一方面可以为腾讯带来增量的广告业务收入。

腾讯总裁刘炽平透露视频号广告单季度收入有望在22Q4超过10亿元,而且这一增长没有蚕食腾讯生态内其他业务的广告收入。“至于营收来源,我认为一部分会来自于目前在其他短视频平台的投放,还有一部分来自于电商广告。”

此外,视频号的崛起对于腾讯系的游戏营销,是重大利好。视频号全量开放信息流广告,有望同时补齐腾讯信息流效果广告、效果型达人营销两大短板。根据腾讯Q3财报,视频号信息流广告已在国际游戏发行上取得突破。

总的来说,目前腾讯对于视频号商业化的推进过于平稳,暂时分发效率或低于抖快,目前投放主力是电商广告主,而非游戏广告主。

在买量愈发内卷的情况下,不少游戏厂商都翘首以盼,期望借助视频号吸引用户,视频号游戏广告业务可以适当提速。

小结:

2022年腾讯优量汇同比增长103.9%,增速位列第一,超过了穿山甲联盟。腾讯广告业务在2022年还有两大亮点:第一是微信小游戏广告,第二是微信视频号。

三

总结

(一)腾讯2022年买量回顾

1、从投放总量来看,腾讯2022年海内外素材投放量均超过2021年,国内市场素材投放量小幅上涨,海外素材投放量翻倍。

2、从投放趋势来看,腾讯并没有放弃游戏买量。过去三年,腾讯国内素材投放量逐年攀升,但增速出现放缓。这主要出于降本增效的考虑——放弃低成本买量,采用多元化营销手段,比如内容营销、达人营销、抖音发行人计划等。

3、投放策略:素材投放更加集中,重点新游素材投放量加大。腾讯对于《重返帝国》、《幻塔》、《胜利女神:妮姬》等重点新游也开始运用“高举高打”的策略。上述新游在持续、大规模投放下也取得了不错的市场表现。

(二)腾讯广告业务分析

1、腾讯优量汇在2022年增速较快,同比增长达103.9%,增速位列第一,超过了穿山甲联盟。

2、 腾讯广告业务在2022年还有两大亮点:第一是微信小游戏广告,第二是微信视频号。

3、微信小游戏广告已成为腾讯广告业务的新增长点。2022年小游戏赛道入局的广告主翻了1倍,IAP和混合变现类微信小游戏,在腾讯广告游戏广告投放大盘(包含手游APP)占比已达到35~40%左右。

4、视频号广告或将成为腾讯广告业务业务的第二个增长点。腾讯总裁刘炽平透露视频号广告单季度收入有望在22Q4超过10亿元,而且这一增长没有蚕食腾讯生态内其他业务的广告收入。

5、视频号全量开放信息流广告,一方面可以为腾讯带来增量的广告业务收入。此外,视频号全量开放信息流广告,有望同时补齐腾讯信息流效果广告、效果型达人营销两大短板。

6、总的来看,腾讯对于视频号商业化的推进过于平稳,暂时分发效率或低于抖快,目前投放主力是电商广告主,而非游戏广告主。在买量愈发内卷的情况下,不少游戏厂商都翘首以盼,期望借助视频号吸引用户,视频号游戏广告业务可以适当提速。