东海期货:宏观预期待验证 期价宽幅震荡 ——沪铝2023年2月月度投资策略

作者:东海期货杜扬

投资要点:

Ø 宏观:宏观面,欧美经济数据仍然保持韧性,美国经济“软着陆”的概率大大增加,偏热的劳动力市场或延长通胀和加息的周期,但海外需求或有所企稳;国内经济复苏的强预期有待验证和兑现,市场期待两会之前及期间能有进一步的政策落地。

Ø 供给:铝土矿供应预计延续季节性减量,但不会形成明显扰动;氧化铝国内产量预计环比改善、进口量预计环比下降,氧化铝总供应预计小幅抬升;电解铝运行产能因限电的边际影响减小而开始逐渐爬产,但进口亏损的扩大预计带来原铝进口的减少,电解铝总供应预计与当前水平持平。

Ø 需求:国内下游企业在2月份将全面开工,而外需的韧性仍在,整体需求预计较1月会存在明显的环比改善;但对于国内经济复苏的强预期是否能够兑现在铝需求量的增加上,仍需要继续观察。

Ø 库存:电解铝社会库存预计累库至元宵节后,并在2月中下旬逐渐转为去库。

Ø 月差:在社会库存逐渐去化、现货升水逐渐抬升的情况下,预计Contango结构将逐渐转为Level、Back结构。

Ø 结论:2月电解铝的供需两弱格局或出现边际改善,但在宏观走势晦暗不明的背景下,沪铝价格预计维持宽幅震荡。

Ø 操作建议:单边逢低试多;月差以开立正套为主。

Ø 风险因素:美联储加息周期超预期、国内经济复苏强预期未兑现。

- 行情回顾

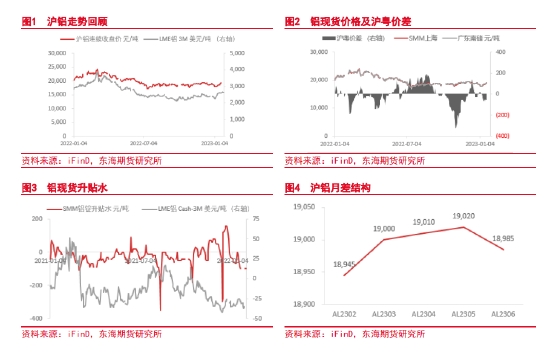

截至1月30日,沪铝主力收19000元,月度涨幅1.82%;伦铝收2566美元,月度涨幅7.43%。沪伦比值处于7.4附近。

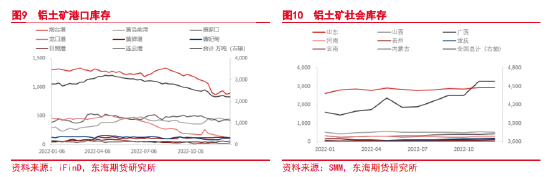

沪铝价格在1月走势先抑后扬,且分为前后三个阶段:第一阶段,1月初,受季节性淡季、下游逐渐停工放假、社会库存由去库转为累库的影响,沪铝主力合约下破18500元的支撑位并一度下探至17700元;第二阶段,在17700的支撑位企稳后,在疫情影响边际减弱的情况下,市场再度交易宏观预期向好,沪铝价格持续上行,于春节前冲高至19500元的高位;第三阶段,春节假期归来,铝锭社会库存累库至98万吨附近、并且累库仍在持续,市场逐渐从交易宏观预期向好、转向预期的兑现,在欧美宏观经济数据韧性犹在、国内暂未出台新的经济政策的背景下,商品价格走势晦暗不明,沪铝价格从19500元的高位回落至19000元附近。

在季节性淡季、社会库存和仓单持续累库的背景下,铝锭现货对期货盘面由12月份的升水转为贴水,沪粤价差持续维负;在“高库存+现货贴水+虚实比走低”的格局下,沪铝合约月差由12月的Back结构转为了Contango结构。

- 铝土矿

2.1.国产铝土矿

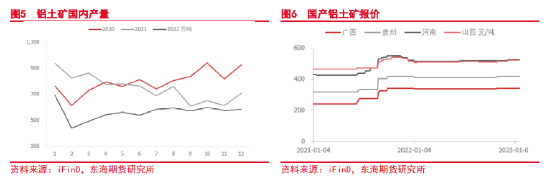

截止2022年12月,国产铝土矿582.97万吨,同比下降17.71%,环比增加1.3%;2022年全年,国产铝土矿共计6773.4万吨,较去年同比下降了24.55%。

由于冬季全国气温下降,北方矿山开采难度增加,叠加国内新冠病毒感染在12月、1月逐渐展开、进入高峰,产量预计在2023年2月前会有较为明显的下滑;由于氧化铝厂冬储需求早已结束,国产铝土矿价格暂无明显变化。由于国内铝土矿资源本身较为缺乏,连年开采导致矿山贫化问题较为突出,且暂无新投产矿山,国内产量逐年下降,整体国产铝土矿山的开工率处于低位。

2.2.进口铝土矿

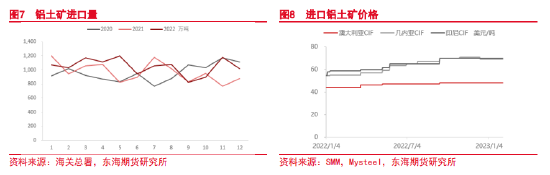

2022 年12月铝土矿进口量为1014.95万吨,同比增加16%,环比减少14%;2022年全年累计进口铝土矿12568.94万吨,同比增幅17%,铝土矿的对外依存度从2021年的54%攀升至2022年的65%。由于2023年春节时间在1月下旬,叠加1月国内的疫情高峰,铝土矿在1-2月的进口量预计会出现一定幅度的下滑。

由于2022-2023年氧化铝产能处在新旧替换的阶段,新投氧化铝产能均使用进口铝土矿,国内铝土矿供应的逐年下滑也加大了对进口铝土矿的需求,进口铝土矿价格在2022年节节走高、并在高位维稳。

2.3.铝土矿库存

截止1月19日,铝土矿港口库存录得2322万吨,较12月29日累库73万吨;铝土矿社会库存12月录得4580.7万吨,较11月去库3万吨。铝土矿港口库存的去库、社会库存的累库有所企稳。氧化铝产能的急剧扩张增加了对铝土矿的需求,铝土矿港口库存从2022年9月后持续去库,但由于氧化铝厂差能过剩而陷入大面积亏损,铝土矿港口库存的去库更多的只是转化为社会库存的不断累库,氧化铝的产量却节节走低。

2.4 铝土矿小结

综上,国产铝土矿与进口铝土矿在2月大概率会出现小幅的供应减量,但由于铝土矿社会库存处于相对高位,铝土矿的季节性减量预计不会对供应造成影响。

- 氧化铝

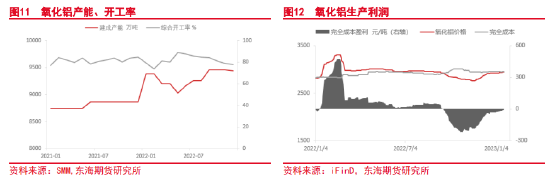

- 氧化铝产能与生产利润

截至2022年12月末,中国氧化铝建成产能为9435万吨,较11月份下降20万吨,为山东地区的产能替换;运行产能为7345万吨,全国综合开工率约为77.83%,环比下滑1.15%——运行产能的下滑主要来自于河南、贵州:河南受亏损影响从11月的63.7%下降至12月的58.9%,贵州则因下游电解铝限电限产的拖累而从11月的85.9%下降至12月的78.6%。随着国内运行产能的压降,氧化铝全国均价从12月的2900元/吨小幅爬升至2925元/吨,完全成本盈利也从12月的平均亏损60元/吨收窄至盈亏平衡。

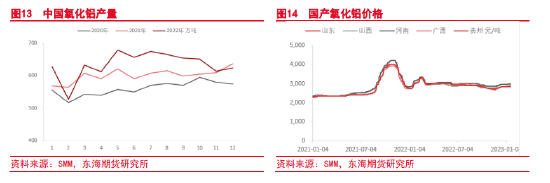

- 氧化铝产量与价格

据SMM数据显示,2022年12月(31 天)中国氧化铝产量623.57万吨,环比11月增加9.64万吨;2022年全年国内累计氧化铝产量达7616.13万吨,累计同比增加5.54%。12月氧化铝产量较11月有所上升,一方面是由于12月的生产天数较之11月多1天;另一方面,虽然河南、贵州的氧化铝厂减产,但被山东、广西等氧化铝大省的增产抵消,全国产量仍录得增幅。由于1月国内春节和疫情的缘故,预计国内氧化铝产量会出现一定幅度的下滑;但随着氧化铝生产亏损的收窄、以及冬季限电对贵州电解铝限产影响的边际减弱,预计2月后氧化铝产量将出现改善。

截至1月30日,氧化铝地区加权价格达到2925元/吨,较12月30日氧化铝地区加权价格 2905元/吨上涨了20元/吨;价格延续反弹走势,但涨幅已明显减弱。

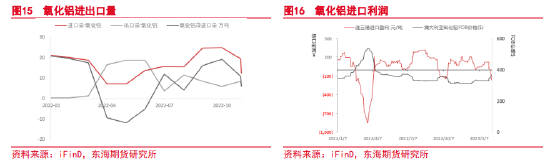

- 氧化铝进出口量与进口利润

2022年12月氧化铝进口量12.4万吨,较11月环比下降7.2万吨;出口量6万吨,较11月环比下降3万吨;净进口量为6.4万吨,环比下降4.67万吨。2022年全年累计进口量202.1万吨,较2021年下降30.6%;2022年全年累计出口量100.7万吨,较2021年大幅增加840.3%;2022年全年累计净进口量101.4万吨,较2021年大幅下降68.5%。氧化铝进出口量的大幅变动主要来自于两方面原因:一方面,由于俄罗斯在2022年受到来自澳大利亚在铝土矿进口方面的制裁,俄罗斯转向中国进口氧化铝,带动了中国氧化铝出口量的大幅增加;另一方面,国内氧化铝产能的大量投产引发产量的供过于求和进口替代。

由于美国铝业在12月份宣布对其在澳大利亚的氧化铝厂减产30%,由澳大利亚出口的氧化铝价格持续走高,1月30日澳大利亚FOB价格报370美元/吨,较12月30日上涨40美元/吨;连云港进口氧化铝报价2875元/吨,与12月持平。国内氧化铝价格的反弹维稳和澳大利亚氧化铝价格的节节走高,带来氧化铝进口的由盈转亏:已从12月30日的进口盈利53元/吨,转为了1月30日的亏损约162元/吨。预计2月氧化铝净进口量、进口利润仍将延续下降走势。

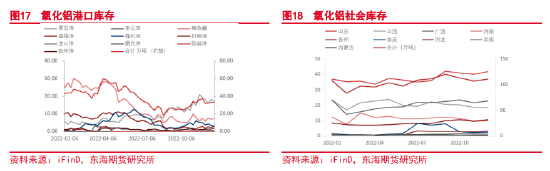

- 氧化铝库存

截止1月19日,氧化铝港口库存录得32.8万吨,较12月29日下降2.5万吨;12月氧化铝社会库存录得110.4万吨,较11月累库3.6万吨。由于进口亏损的扩大且短期内较难改善,预计2月氧化铝港口库存将会去库,而社会库存可能在季节性减产、生产亏损减少、电解铝厂爬产的多重因素影响下于当前水平小幅去库。

- 氧化铝小结

综上,随着国内疫情高峰的过去、氧化铝生产亏损逐渐转为盈利,氧化铝国内产量预计在2月将逐步恢复,进口氧化铝则因进口亏损扩大而继续减少、但对总供应影响不大,港口库存和社会库存或在当前水平下出现去库。

- 电解铝

4.1.电解铝产能与产量

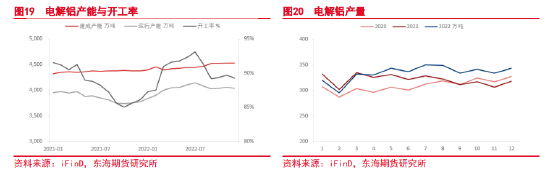

2022年12月中国电解铝建成产能4526.46万吨,较11月持平;12月运行产能4043万吨,较11月下降18万吨;综合开工率89.3%,环比11月小幅下降0.39%。其中,运行产能的减量主要来自于贵州:由于贵州地区冬季用电压力较大,在12月21日、29日、1月5日,电解铝厂三次调减用电负荷,分别影响产能约44.9万吨、19.25万吨、30万吨;运行产能的增量主要来自于广西、四川,分别增加了9万吨、24万吨。随着冬季用电压力的不断缓解,贵州地区电解铝厂有望在2月逐渐复产,叠加广西、四川产能的持续爬产,预计2月的运行产能将有所上升。

据SMM数据,2022年12月(31天)中国电解铝产量343.8万吨,环比11月增加了10.2万吨;2022年全年累计产量4007.6万吨,同比2021年的3848.8万吨增加了158.8万吨,同比增幅4.1%。12月份运行产能下降却产量增加,主要得益于12月的天数较11月多了1天。

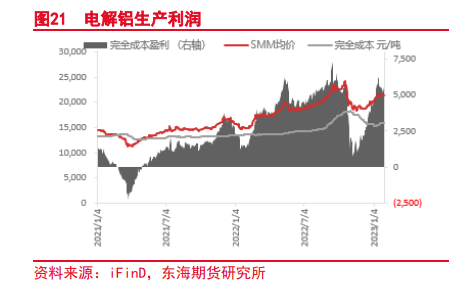

4.2.成本利润

2023年1月中国电解铝行业加权平均完全成本16642元/吨,较12月下降171元/吨,全行业完全成本盈利2127.9元/吨。1月各成本项中,氧化铝价格上涨25元/吨左右至2925元/吨,但预焙阳极下跌400元/吨至7370元/吨,叠加动力煤价格在1200元/吨附近小幅震荡、自备电成本变化不大。此轮冶炼利润的上升主要由预焙阳极下跌引发成本下降而产生,当前利润水平接近于前期峰值;由于各项成本变动具有一定刚性,利润水平受盘面价格影响更大。

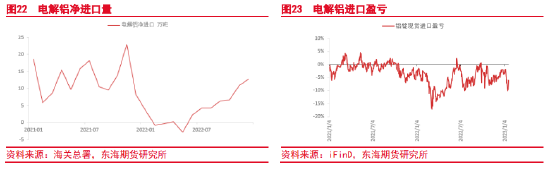

4.3.电解铝净进口量与进口盈亏

据中国海关总署统计数据显示,2022年12月中国原铝进口量为12.76万吨,出口量为0.07万吨;净进口量为12.7万吨,环比11月增加1.87万吨,增幅17%,同比增加4.54万吨,增幅为56%。2022年全年原铝进口量累计为66.81万吨,出口量累计为19.6万吨;净进口量累计为47.21万吨,累计同比2021年的157.27万吨下降了70%。

截止1月30日,原铝现货进口亏损约7.6%,折合人民币约亏损1555.47元/吨;环比12月30日亏损3.1%扩大4.5%,折合人民币亏损扩大约960元/吨。由于当前进口亏损有所扩大,预计2月的铝锭净进口量将出现环比下降。

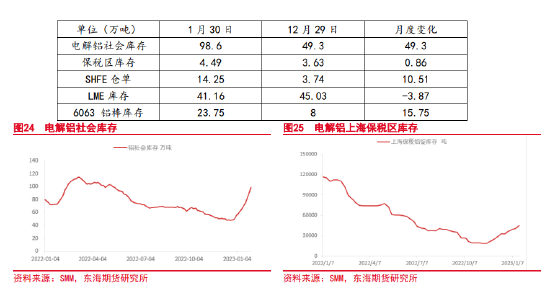

4.4.电解铝及铝棒库存

截止2023年1月30日,SMM 统计国内电解铝社会库存为49.3万吨,环比12月29日累库49.3万吨;铝棒库存在1月也大幅累库15.75万吨至23.75万吨。由于铝下游企业大规模复工在元宵节后,预计铝锭、铝棒社会库存的累库将延续至2月上旬。

上海保税区库存小幅累库0.86万吨至4.49万吨,但由于LME库存持续去库至41.16万吨、伦铝价格上行,国内现货进口亏损再度扩大,保税区铝锭库存或回被转口贸易至海外其他国家,累库走势或难以持续。

1月,铝锭现货对期货盘面由升水转为贴水,大量现货被纷纷注册为仓单以进行质押或卖交割,SHFE仓单从3.74万吨的低位大幅上升至14.25万吨的高位,进入交割月后的虚实比也大大下降。预计在下游消费逐渐好转、铝锭现货由贴水转为升水后,铝锭仓单库存将再度转为去库,但该时点可能会出现在2月下旬甚至3月。

4.5.电解铝小结

综上,在电解铝冶炼利润较好的情况下,受限电影响的电解铝产能有望在2月小幅开工复产,国内电解铝产量或环比小幅改善;但受进口亏损扩大的影响,铝锭进口量预计将有所下滑;电解铝总供应预计较当前持平;社会库存、仓单的去库预计发生在2月中下旬。

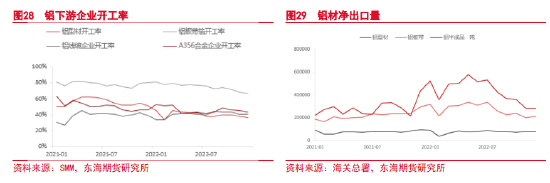

5.下游企业

铝下游企业开工率方面:铝型材企业开工率由11月的37.95%下降至12月的36.51%,铝板带箔企业开工率由11月的68.1%下降至66.8%,铝线缆企业开工率从11月的40.84%下降至12月的40.28%,铝合金企业开工率也从11月的45.18%下降到12月的42.67%;而在1月,除少数大型下游企业和外贸型企业持续开工生产外,多数下游企业受假期和疫情影响,开工率降至年度最低水平。

据海关总署数据显示,2022年12月铝制品出口总量为67.6万吨,进口总量为26.3万吨,净出口总量为41.4万吨,环比11月上升0.57万吨,涨幅1%。2022年全年累计出口总量为924.6万吨,进口总量为245.4万吨,净出口总量为679.2万吨,同比2021年增加41.4万吨,增幅6.49%。

在假期和疫情双重影响下,1月国内外需求预计均会出现一定程度的下滑;而当前欧美宏观经济数据均表现出相当的韧性,外需大幅走弱的可能性较低,而在2月下游企业全面复工后,预计下游消费、出口将环比改善;但对于国内经济复苏的强预期是否能够兑现在铝需求量的增加上,仍需要继续观察。

6.结论及操作

宏观面,欧美经济数据仍然保持韧性,美国经济“软着陆”的概率大大增加,偏热的劳动力市场或延长通胀和加息的周期,但海外需求或有所企稳;国内经济复苏的强预期有待验证和兑现,市场期待两会之前及期间能有进一步的政策落地。

基本面,供给端,铝土矿在2月很可能延续季节性减量,但在高库存下预计不会形成明显扰动;氧化铝国内产量预计在2月将逐步恢复,虽然进口氧化铝大概率因进口亏损扩大而减量,但对氧化铝总供应影响不大,氧化铝港口库存和社会库存或在当前水平下出现去库;电解铝运行产能因限电的边际影响减小而开始逐渐爬产,预计2月份电解铝产量或环比小幅改善,而进口亏损的扩大预计带来原铝进口的减少,电解铝总供应预计较当前持平。需求端,国内下游企业在2月份将全面开工,而外需的韧性仍在,整体需求预计较1月会存在明显的环比改善;但对于国内经济复苏的强预期是否能够兑现在铝需求量的增加上,仍需要继续观察。

操作建议:沪铝价格预计以震荡为主,单边价格逢低做多,跨期套利可在旺季对应月份合约开立正套头寸。

风险因素:美联储加息周期超预期、国内经济复苏强预期未兑现