拉響攻堅戰,昔日“堅果王者”闖關IPO成色如何?

荊棘遍佈的堅果行業,沃隆將何去何從。

文丨獵雲精選 ID:lieyunjingxuan

作者丨Julie

曾是混合堅果第一,如今上市艱難

1月,沃隆食品(以下簡稱“沃隆”)更新招股書,擬於上證主板上市,本次擬募資7億元。去年6月,沃隆提交招股書,時隔五個月,證監會給出反饋意見,對此,沃隆更新招股書,目前來看,上市之路似乎荊棘遍佈。

要知道,2019年,沃隆食品在混合堅果行業的市場份額達到13.0%,位居行業第一。到2021年,這一數據才下滑到7.2%,居第三位。

混合堅果一直是沃隆主營業務中的重頭戲,招股書介紹,沃隆自成立以來致力於以堅果相關產品爲核心的休閒食品業務,公司主營業務收入佔營業收入的比例均超過98%,公司主營業務收入爲混合堅果、禮盒系列、單品堅果、烘焙食品、每日果乾的銷售收入。

主要業務佔比 圖源:招股書

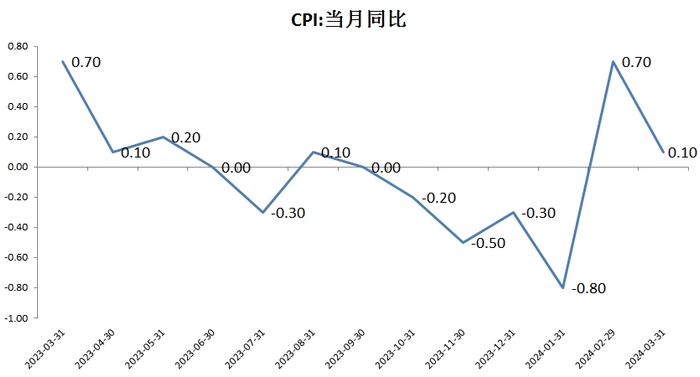

沃隆在招股書中闡明,2019年快速發展一年後,2020年,受新冠疫情影響,公司主營業務收入出現一定下滑,主要原因是線下渠道總體銷售規模下滑明顯,對公司混合堅果衝擊較大,導致當年度公司主營業務收入同比下滑24.23%,其中混合堅果收入規模同比下降29.50%。

2021年,沃隆針對疫情調整了銷售模式,線上渠道逐漸完善,實現一波快速增長,全年主營業務收入同比增長24.75%,但仍未恢復到疫情前水平。沃隆在招股書中強調,業績下滑的最主要原因是疫情,當然,疫情對堅果行業的衝擊是一樣的。根據前瞻產業研究院的數據,2016年行業規模同比激增400%,但近幾年行業增速持續大幅回落。2019年至2021年混合堅果行業規模增長僅爲27%、21%和16%,呈現下滑趨勢。

有消費分析師稱,除了疫情,堅果行業的成熟度導致了規模化、同質化已經成爲主流,休閒食品一直是大行業、小企業,規模足夠大,但是頭部效應不明顯,差異化成爲品牌增強黏性、尋找增量的新突破口,也是未來休閒零食企業增長的根本途徑。

即便大環境導致增長空間有限,堅果行業也是幾家歡喜幾家愁,從年營收增速來看,還是能看出各自在應對能力上的高下。恰恰食品財報顯示,堅果營收業務從2016年的1.08億提升至2021年的13.66億,5年複合增速達66.1%,營收佔比也從3%提升至23%。

良品鋪子2021年實現營業收入93.24億元,同比增長18.11%。2018-2020年,良品鋪子總營收分別爲63.78億元、77.15億元、78.94億元,同比增長率分別爲17.58%、20.97%、2.32%。沃隆在2020年營收下滑23.69%,2021年依舊沒有恢復到2019年水平。

但從毛利率來看,沃隆卻略勝一籌。招股書顯示,2019-2021及2022上半年,除了2019年低於行業平均值2個百分點,其它均高於平均水平。

2019-2021年年營收對比 製圖:獵雲網

毛利率正是弔詭之處。沃隆在招股書中稱,毛利率的優勢主要來自於原材料採購價格的下降,這也說明在供應鏈端,沃隆具有電商品牌們缺少的優勢。獵雲網整理沃隆、鹽津鋪子、三隻松鼠、良品鋪子近三年的歸母淨利潤髮現,三隻松鼠在2019年的年營收突破百億元,但其淨利潤卻只有2.39億元,而沃隆當年營收11.65億元,淨利潤卻達到1.31億元,沃隆還是具有很強賺錢能力的。

行業毛利率 圖源:招股書

歸母淨利潤 製圖:獵雲網

但如今堅果格局基本形成,角逐已經進入下半場,沃隆能否成功IPO,依然懸而未決。

發明混合“每日堅果”,實則爲他人做嫁衣,這幾年市場的“每日堅果”,全都蹭上了這波流量,唯獨沃隆錯過了最佳增長期。楊國慶在接受公開採訪時稱,沃隆無法註冊“每日堅果”商標,導致了市面上出現了大量不同品牌的“每日堅果”。

從2019年到2021年,我國混合堅果市場規模從82億元增長至115億元,三年的增速分別是27%、21%和16%,而同期的沃隆混合堅果業務,2020年增速是-29.49%,2021年是10.20%。

“不是沃隆不行,是對手太強,錯過註冊商標的最佳時期,加之它在渠道佈局長期依賴線下,疫情後線下受阻,線上又考驗營銷和品牌力,反觀三隻松鼠、堪稱營銷高手。短短五年時間,三隻松鼠稅前收入規模就突破50億大關,一舉超越線下零食龍頭品牌——來伊份和洽洽食品。其強IP化的深度引流能力,讓很多老玩家都抖三抖。”一位食品零售分析師向獵雲網解釋。

再次衝擊,勝算幾何

沃隆此次更新招股書,是否離上市更近了一步,答案當然是不確定的。針對招股書,證監會給出了三十六條建議,其中規範性問題18條,信息披露問題15條,財務會計相關問題3條。其主要審覈疑問還是在於其融資能力、股權糾紛、品牌核心優勢等方面,針對證監會反饋意見,沃隆更新招股書,準備再次衝擊。更新後,依然可以對沃隆面臨的困境窺知一二。首先還是股東糾紛問題。

證監會給出的意見稱,2018年8月,沃隆曾獲得紅杉資本數億元人民幣天使輪投資。根據申報材料,2020年4月底,紅杉資本與發行人簽署了終止投資協議。證監會建議沃隆給出與紅杉資本簽署投資協議及終止投資協議的經過以及相關投資協議的主要條款。

另外,證監會對沃隆創始團隊也提出了是否規範的質疑。黃緒鋒、張立業是沃隆食品的原始股東,也是合夥創始人。在申請上市之前卻先後退出,兩人在公司的職務也被免除,其中黃緒鋒曾擔任沃隆有限總經理,並對楊國慶和其前妻的股權問題提出質疑。

2019年2月,黃緒鋒退出沃隆,將其所持沃隆食品的18.8%股權轉讓給楊國慶。2020年6月,張立業以696萬元增資沃隆,同年11月,又將其所持沃隆的14.1%股權轉讓給楊國慶。至於爲何轉讓,招股書並沒有披露。2021年6月,沃隆完成第三次股權轉讓,同年10月完成股份制改制。

有投資人分析稱,總的來說,沃隆的股東結構並不穩定,如果一個企業前景明朗,股東加持的可能性更大,而不是匆忙出局。證監會問詢的股東問題沃隆能否給出合理解釋,對其是否能IPO也至關重要。

除了股權糾紛,沃隆的增長能力捉襟見肘。研發上投入嚴重不足,營銷定位模糊導致品牌聲量和規模效應難以凸顯。從最新的招股書來看,2019-2021年及2022年上半年,其營收分別爲11.65億元、8.89億元、11.08億元及4.36億元;歸母淨利潤分別爲1.31億元、0.9億元、1.2億元及0.26億元,整體業績呈現下滑趨勢。

“產品爲王”,作爲食品企業,研發投入不足是突出問題。招股書披露了沃隆的研發費用,2019-2022上半年,沃隆研發費用分別爲37.63萬、157.61萬、188.45萬和91.72萬,研發費用率分別爲0.03%、0.18%、0.17%和0.21%;同行業研發費用率分別爲0.8%、0.93%、0.86%和0.91%。沃隆在研發上的投入遠不及行業平均水平。但從0.03%-0.21%,也能看到研發費用支出佔比的提升。

同行業研發費率 圖源:招股書

沃隆在招股書中表示,公司研發費用率低於同行業水平,主要系公司研發處於初期階段,產品品類相對較少,前期投入較低,2020-2022年公司爲加強研發力量,擴充了研發隊伍,研發費用率有所提升。

但有人認爲沃隆有點爲時已晚,中國食品產業分析師朱丹蓬曾表示,沃隆已經在渠道建設、服務體系的建立、供應鏈搭建、客戶粘性加強等方面落後於行業巨頭,並未形成規模效應,而是在喫老本。

一位從事食品加工多年的業內人士指出,沃隆2020年纔開始加大力度投入研發,殊不知此時的新晉網紅們靠着超強的營銷能力已經佔據上風,例如三隻松鼠並不是自有工廠,而是依靠貼牌代工,雖有議價能力,但行業的內卷下,自有工廠明顯具有優勢。由於沃隆缺乏研發意識,在品類豐富度、單品火爆度(品牌認知度)已經落後巨頭,後面能否彎道超車,還要打一個很大的問號。

除了研發能力,如何做好品牌認知也是沃隆需要思考的地方。沃隆並非沒有在營銷上下功夫,但從成效上看,似乎努力錯了方向。招股書顯示,2019-2022上半年,公司銷售費用分別爲19,031.97萬元、17,879.17萬元、21,600.40萬元和9,990.71萬元,宣傳推廣費佔比分別爲43.77%、45.81%、44.67%、33.73%,除了電商平臺費用,營銷費遠高於其它費用。

銷售費率佔比 來源:招股書

招股書稱,公司在《掃黑風暴》《山河令》《誰是兇手》《都挺好》等多部熱播影視劇中,以沉浸式情節推廣公司品牌和產品,在各大社交媒體中形成熱烈反響。但在外界看來,這一系列舉措也無不透露出沃隆想增強表現力的焦慮。

行業銷售費率 圖源:招股書

沃隆的努力無疑值得肯定,但比起IP深入人心的三隻松鼠、一公里一店的良品鋪子、國民品牌恰恰,沃隆的品牌聲量還有很大的成長空間。“在品牌形象傳遞上,沃隆很難有第一眼印象,恰恰的小黃袋每日堅果,前幾年廣告鋪天蓋地,而當時的沃隆則將錢都花在了做渠道、談貨架上,缺乏對品牌認知的重視。”一位資深廣告人對獵雲網表述。

沃隆在2021年提出新的目標——做堅果中的大隊長,楊國慶曾表示,新的slogan的提出,是希望沃隆食品能在消費者心中成爲堅果行業的代表品牌。但彼時沃隆和行業其它品牌的差距已經不可同日而語。

以上諸多分析,似乎意味着沃隆在上市之路上危機重重,但其招股書最後展示了勃勃雄心,一一闡述了未來三年的戰略發展目標:一,實施生產智能化改造以擴充產能,建設智能倉儲物流中心;二,精準佈局藍海市場,依託創新能力拓寬產品矩陣;三,豐富線上線下全銷售渠道能力;四,強化公司品牌建設與口碑塑造,提升品牌知名度;五,加強針對年輕消費者羣體的精準營銷能力;六、增進對產品品質及食品安全的把控;七、持續提升全流程信息化水平。

時至今日,沃隆已經積累了穩健的線下市場,線上仍有突破可能,不妨拉長時間線,看這個“混合堅果”鼻祖,能否在市場上分得更大的蛋糕。