消費貸價格戰背後 銀行今年發力“重頭戲”

新年房貸“提前還貸潮”登上熱搜,消費貸成了“香餑餑”,怎麼回事?

近日,第一財經記者走訪發現,“開門紅”期間,不少銀行消費貸利率下調,營銷力度加大,多行推出消費貸利率優惠活動,有股份行年化利率最低一度觸及3.2%新低,“3字頭”漸成趨勢,但不同銀行之間差異較大。而另一邊,部分貸款中介也瞄準居民緩解房貸壓力、消費需求回暖等契機,加大了消費貸攬客力度,有工作人員表示優質客戶最低利率可至3%。

“(去年)由於個人住房按揭貸款表現疲軟,部分銀行開始發力消費貸的增長,2022年取得了較好成效,預計今年將繼續保持增長。”廣發證券銀行業分析師倪軍在研報中指出。記者也從部分銀行的機構調研記錄中瞭解到,息差壓力下,加大零售貸款投放成爲不少銀行的佈局方向,提高消費貸、經營貸佔比是重要戰略。

消費貸利率“卷”起來了

“3.2%的沒有了,現在最低可以做到3.6%,但是需要通過客戶經理申請。”近日,記者就招商銀行消費貸產品——閃電貸諮詢時,有該行北京某支行工作人員表示,該行曾在春節前推出利率優惠活動,其中限額活動最低可至3.2%,但在春節前已經結束。

去年12月,招商銀行啓動閃電貸8週年慶活動,年利率最低可至6.6折,活動時間爲2023年1月4日至1月31日。此後2月1日,招商銀行又將8週年活動福利“續航”,分別針對建額、提款推出7折利率折扣券、抽獎等活動,活動延續至2月28日。

官方資料顯示,閃電貸是招行鍼對個人、小微企業發放的線上信用貸,無需抵押和擔保,期限在3個月~60個月共計6種可選,申請成功後以現金形式發放至招行Ⅰ類借記卡,一般授信額度不超過20萬元。

據招商銀行北京地區客戶經理介紹,當前客戶申請閃電貸有兩種優惠活動,一種是使用平臺優惠券享受利率折扣,另一種是通過客戶經理申請降低利率,後者以系統審覈確定的利率爲基準,最高可再降原利率的3.5%,降後最低可至3.6%。根據招商銀行客服人員介紹,此前申請閃電貸的客戶有利率確定在3%~4%,也有資質較差的客戶利率定在10%以上。

“開門紅”期間推出優惠活動已是銀行業傳統,但在利率下行背景下,各行打出的“利率戰”已將消費貸利率水平推至新低,“3字頭”漸成趨勢。除招商銀行外,還有不少銀行在春節前後上線了消費貸福利活動,國有大行消費貸產品利率多數已經降至4%以下。

以農業銀行北京地區爲例,據當地某支行工作人員介紹,該行消費貸(信用貸)產品——網捷貸最低利率自今年1月1日起降低20個基點至3.65%,時間截止至3月31日,但額度有限先到先得。此外,工商銀行工銀融e借近期推出的活動顯示,在3月31日前辦理貸款可享1年期3.7%~3.9%年利率優惠(根據客戶情況評定),1年期以上爲4.18%。

不過,部分地方銀行依然維持着4%以上的消費貸利率。有蘇州銀行信貸經理表示,該行消費貸利率仍在4%~5%之間,而且要求借款人名下沒有營業執照,以此嚴格區別於經營類貸款。不過該信貸經理也表示,事業單位職員或者公務員的信用貸款利率一直更低一些,相比普通上班族借消費貸也更有優勢。北京銀行客服人員也表示,該行線上消費貸產品京e貸利率仍維持在4.15%~4.18%之間,近期沒有優惠活動,線下產品則要具體諮詢網點。

相比銀行官方推出的活動,不少貸款中介給出的條件更爲“誘人”。“現在最低可到3.18%。”一位自稱某行渠道經理的中介人士表示,目前通過其辦理該行消費貸,利率可低於線上。另有多名中介人士表示,若北京當地月繳納公積金在1000元以上,可進一步享受貸款折扣,消費貸最低可做到3%~3.5%。

不過有業內人士提示,對待貸款中介提供的優惠渠道要謹慎,尤其在銀行經營性貸款與個人住房按揭貸款利率差加劇的背景下,新一輪“提前還貸潮”掀起,貸款中介多數希望藉此攬客賺取佣金。當記者問及消費貸資金能否用於償還房貸時,多位中介人士表示可以幫忙解決,規避銀行貸後追蹤及監管風險。此前,有客戶諮詢用利率更低的經營貸置換房貸時,中介也給出類似說法,有中介提到“過橋資金”、利用“殼公司”等。

不過,監管部門早已明令禁止資金違規流入樓市,銀保監會在最新修訂的四大信貸管理制度中明確強調,個人經營貸挪用於房地產,借款人應承擔違約責任。2月2日,深圳市房地產中介協會發布鄭重提示,針對當地個別“金融貸款中介”協助客戶獲得享受國家減息政策的經營性貸款後,引導所貸資金違規流向房地產領域,明確指出該行爲不僅違反了國家相關金融信貸政策,還嚴重違背國家“房住不炒”的定位與原則。

消費貸“地位”有望提升

消費貸利率“打折”營銷,有利率下行趨勢的影響,也與監管導向有關。去年8月的國務院常務會議曾指出,要發揮貸款市場報價利率指導作用,支持信貸有效需求回升,推動降低企業綜合融資成本和個人消費信貸成本。1月28日,國常會再次強調,要組織開展豐富多樣的促消費活動,促進接觸型消費加快恢復,合理增加消費信貸。

加上去年信貸需求整體較弱,息差壓力下銀行面臨信貸結構調整壓力,通過下調消費貸利率搶佔“開門紅”市場成爲一致選擇。倪軍認爲,去年個人住房按揭貸款表現疲軟,部分銀行開始發力消費貸的增長,個別銀行消費貸款需求自2022年10月以來已有逐步改善。2023年,預計個人住房按揭貸款投放逐步恢復,非按揭消費貸、經營貸將持續發力。

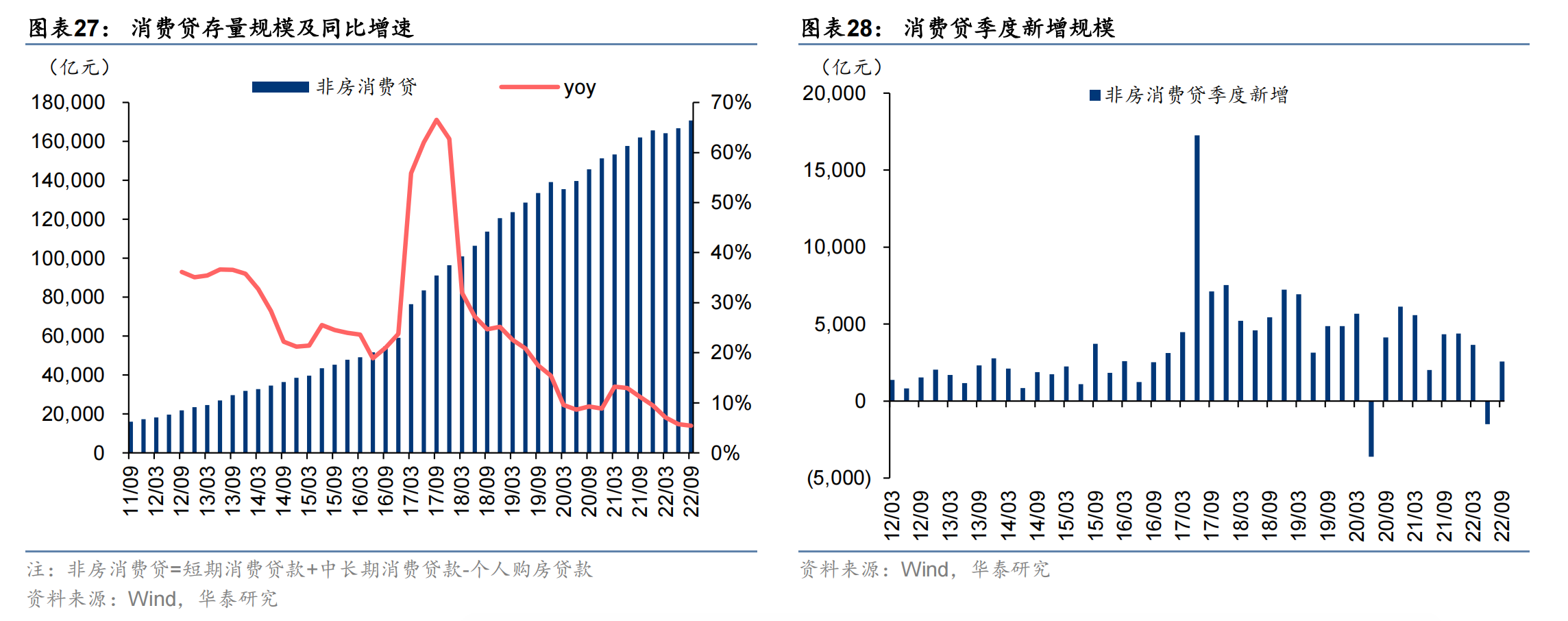

央行數據顯示,2022年末,住戶經營性貸款增速繼續回升,住戶消費貸款增速回落。具體來看,截至2022年末,消費性貸款(不含個人住房貸款)餘額17.25萬億元,同比增長4.1%,增速比三季度末低1.3個百分點,比上年末低5.4個百分點;全年增加6755億元,同比少增7646億元。

去年年末以來,多家銀行調研發現股市、樓市、債市的波動變化讓居民存款定期化加劇,息差壓力進一步增加。對於接下來的資產端策略,部分銀行明確要增加零售佈局,尤其要提升消費貸和經營貸比重。以青島銀行爲例,該行在去年12月一次機構調研中提到,在資金運用方面,該行將適度提高個人貸款尤其是消費貸、經營貸的佔比,優化信貸結構,提升貸款生息水平。

蘇州銀行在去年12月一次機構調研記錄中也提及,該行正結合外部市場環境和同業競爭現狀,積極探索消費貸客戶下沉和差異化定價策略,在夯實原有優質客羣(公務員、事業單位員工)的基礎上,聚焦普通企業員工,特別是與該行有公司業務合作的單位員工、第三代省社保卡客戶以及江蘇省內的新市民羣體,通過制定消費貸款差異化的產品策略,滿足不同層次客戶多方位的消費金融信貸需求。

銀行爭奪戰的背後,是消費貸“量”和“質”的雙重提升預期。華泰證券銀行業分析師沈娟表示,在2020年和2022年兩波疫情的擾動下,消費貸增長明顯承壓,預計在疫情政策優化後,隨着居民收入的提升和社會消費場景的恢復,居民消費貸款增速也有望快速回升。而隨着居民就業與收入快速恢復至2019年的常態水平可期,消費類貸款的資產質量或將得到較大程度改善,信用成本有望下行。

浙商證券銀行業分析師梁鳳潔、邱冠華結合英國、美國、日本、新加坡四國防疫政策演變與疫後零售業務變化指出,疫後復甦對銀行零售業務利好更爲明顯,其中消費貸款、個人經營性貸款將迎來需求與風險的雙重改善。在此背景下,沈娟認爲,消費貸佔比較高和佈局消金牌照的優質區域銀行將更有優勢。