云核变量策略研究:美联储加息25个基点 人民币走势何去何从?

转自:新华财经

新华财经北京2月7日电 当地时间2月1日,美联储宣布加息25个基点,将联邦基金利率目标区间上调至4.50%至4.75%之间,符合市场预期。至此,美联储已经连续第八次加息,总加息幅度累计高达450个基点。

除了符合预期的加息,会后发言引发市场鸽派解读,风险资产转涨。

其中,五大重点信息值得关注。

一、鲍威尔称,考虑再加息约两次后暂停,今年降息不合适。不过他补充称,“如果通胀下降得更快,那么这将影响政策决策。”

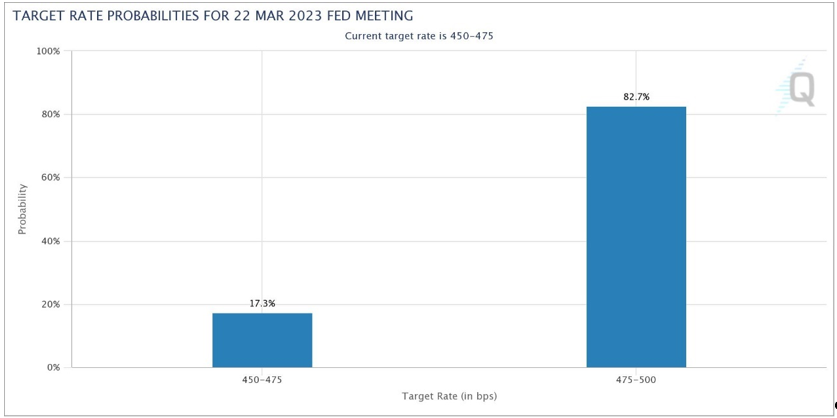

图1:芝商所FedWatch工具对美联储3月会议的预测(数据截至2月5日)

二、继续加息是适当的,当前利率水平距利率峰值不远。美联储继续预期持续的加息是适当的,他强调,“当前美联储制定的利率还没有达到足够限制性的政策立场。”

三、通胀预期稳定令人安心,通胀放缓进程已经开始,鲍威尔说,市场预计通胀下降速度比美联储预期的更快,但是他强调,不知道通胀进一步放缓是否会“艰难”。这也是本次声明的一大差别,鲍威尔称“通胀已一定程度上缓和,但仍高企”,上次只是重申通胀仍高。此外,和前几次记者会不同的是,鲍威尔首次强调了加息带来的通缩风险。

四、劳动力市场依然极度紧张。关于美国的劳动力市场,鲍威尔说,劳动力市场仍然“极度紧张”,工资增速提高,就业增长势头强劲,劳动力需求依然大幅超过供给。

五、美联储密切关注金融状况,金融状况收紧需要时间。鲍威尔强调,美联储现在关注的重点不是金融状况的短期变化,而是侧重于金融条件的持续变化,在制定政策时,美联储将考虑金融状况和其他条件。

总的来说,鲍威尔发布会态度偏“鸽”,对通胀、工资和金融条件的看法都较此前有所软化。今年美联储需要在抗通胀、稳增长、防风险三个目标之间寻求平衡,后续的加息会更为谨慎。

受美联储消息面影响,美元指数1日大幅下跌,截至纽约汇市尾盘,衡量美元对六种主要货币的美元指数下跌0.90%至101.1840。

2月2日,人民币兑美元中间价调升362个基点,报6.7130,创2022年7月11日以来最高。前一交易日中间价报6.7492,在岸人民币兑美元16:30收盘价报6.7410,夜盘收报6.7435。

实际上,人民币汇率本次受消息面影响的上涨延续了2022年10月底以来的走势。近期人民币兑美元的升值主要有以下三大原因:

首先,市场对经济中长期增长预期大幅提升,国内经济动力开始恢复,失稳的产业链与供应链趋于好转,给人民币汇率注入了动力。

政策面上,地产政策、货币政策也利好人民币汇率。

2023年初,国家外汇管理局以视频形式召开2023年全国外汇管理工作会议,总结2022年外汇管理工作,分析当前金融外汇形势,研究部署2023年重点工作。会议指出,2023年外汇局要加强宏观审慎管理和预期引导,强化外汇市场形势监测分析研判。

其次,近期人民币升值得益于季节性因素。据统计,过去的六年,人民币兑美元在11月、12月和次年1月平均会走强700、800和1000点左右。出口商的季节性收汇与结汇的行为在农历春节前的几个月通常会使人民币汇率走强。

岁末年初的时点,企业的刚性结汇需求旺盛,引起人民币汇率较为显著的波动。以往,在美元升值的大环境下,企业更倾向于延迟结汇;如今,随着美元指数波动加大、人民币汇率双向波动趋势稳固,越来越多的外贸企业都会根据自身资金需求与汇兑收益预期选择结汇金额与结汇时机,赚取合理的汇兑收益。

第三,市场预期美联储将收紧加息步伐,美联储加息预期进一步回落,美元持续偏软,人民币强势拉升。

短期内,利好人民币走强的内外因素仍将大概率进一步发酵,一是在美联储加息放缓、年中前后有望结束本轮加息的背景下,2023年美元指数将大概率延续下行;二是我国稳增长政策力度加大背景下,2023年国内经济基本面将有较大程度修复。

讲完人民币在2023年的整体趋势之后,我们再来讨论两个案例,学习如何使用人民币期货合约获利或对冲风险。

案例1:卖出美元兑人民币期货合约,杠杆获取人民币上涨收益

由于美元兑人民币在2022年中期大幅上涨,美元兑人民币汇率达到了7.30左右的阶段高峰。而此时由于美国的加息周期已经到了末尾阶段,中国人民银行也在公开场合表明将持续致力于维持人民币汇率稳定,抑制人民币兑美元的下跌趋势,因此市场判断人民币兑美元在短期将止跌回升,美元兑人民币的利率有望回落到7.0以下。

高先生看到了这样的宏观形势,决定押注人民币短期反弹行情。由于资金有限,加上预期美元兑人民币汇价不会再有大幅上涨,他选择杠杆买入芝商所美元/离岸人民币期货(CNH)的空头,付出一定本金买入实际价值是本金数倍的期货合约。3个月后,汇价果然如预期回落至7.0附近,此时高先生作为期货的空头,等于可按7.0的汇价在市场上买入美元后按7.3的汇价卖出给期货合约的多头。不过事实上,高先生无需真正先买入10万美元(即该期货合约的价值),而是可以直接在市场上卖出合约获取0.3汇差对应的收益。

案例2:买入美元兑人民币期货合约,锁定汇价上涨风险

某贸易公司(以下简称A公司)与海外贸易公司(以下简称B公司)达成协议,将于今年6月底支付B公司1,000,000美元货款,届时A公司转换人民币用以支付的成本费用预期为6,800,000 人民币。

但由于近期外汇市场波动较大,A公司担心6月底时因外汇市场波动,无法再以6,800,000人民币支付 1,000,000美元,于是寻求利用期货合约进行套期保值,以确定没有损失。

具体操作,即可在芝商所买入10手美元/离岸人民币期货(CNH)合约的多头,对应美元金额正好为1,000,000美元。合约月份为6月,买入价格为6.80。到期时,若市场汇率届时高6.80,则A公司可在6月底卖出多头期货合约获取利润,正好可以弥补届时兑换1,000,000美元需要多付出的人民币成本。

图2:芝商所美元/离岸人民币期货(CNH)6月合约的价格走势

编辑:王姝睿