“药茅”片仔癀的神话逐渐消散

《投资者网》谢莹洁

营收和净利增速降回个位数,“药茅”的神话逐渐消散。

2021年年中,漳州片仔癀药业股份有限公司(以下简称“片仔癀”,600436.SH)坐上了“中药第一股”的宝座,总市值一度飙升至3000亿元。

随着“炒作热”退潮,市场对于片仔癀的需求也逐渐回归至理性水平。最新业绩快报显示,公司营业收入同比增长8.36%至87亿元,归母净利润同比增长1.55%至24.7亿元。

随之而来的是“重营销、轻研发”留下的后遗症。近日,片仔癀旗下控股子公司一款“深抗敏专效深养牙膏”因菌落总数超标,连续两次被国家药监局点名通报。

01

“炒作热”退潮增速收窄

公开资料显示,片仔癀公司成立于1999年,2003年在上交所上市,目前是肝病类中药龙头企业之一,公司产品涵盖了肝病用药、感冒用药、皮肤科用药等多个领域,其核心产品为片仔癀系列产品。

市场对于片仔癀的追捧主要源自于其材料的稀缺性。

片仔癀的核心原料为天然麝香和牛黄,麝香受到国家严格管控,产量有限。片仔癀则是国内被允许使用天然麝香投料的14家中成药企业中,唯一一家具有林麝养殖资格的公司。同样,天然牛黄也具备稀缺性。

2021年,官方指导价590元/粒的片仔癀一度被炒至1600元/粒,引发热议。

在其带动下,片仔癀业绩平稳向上。2019年至2021年,公司营收分别为57.22亿元、65亿元、80.22亿元,同比增长20%、13.78%、23.2%;归母净利润分别为13.74亿元、16.7亿元、24.3亿元,同比增长20.25%、21.62%、45.46%。

2022年,公司营收、净利同比增速均降至个位数,这是2014年以来的首次。而截至目前,天猫、京东等互联网电商平台,片仔癀零售价格已经回到了官方指导价的水平。

因片仔癀长期“一粒难求”,公司账面现金流丰厚。截至2022年三季度末,其货币资金高达24.16亿元,资产负债率仅15.8%,代表短期偿债水平的流动比率与速动比率为6.09与4.87,远高于2与1的正常值。

另一方面看,片仔癀部分子公司面临司法纠纷。企查查数据显示,2022年,四川齐祥片仔癀麝业有限责任公司(持股:42%)股东的股权被冻结,涉案金额749.8万元。

与此同时,有投资者在互动平台提问,公司投资建厂房办公楼给公司增加了很多的不确定性,为何不加大贵细原料方面的投资,减少些办公楼厂房等的投资,毕竟原料的发展才是公司最大核心。

对此,公司方面并未正面回答:“感谢您对片仔癀的关注,产业园的项目建设期为3至5年。”

(数据来源:2022年半年报)

02

产品菌落超标被点名

为摆脱对单一产品的过度依赖,片仔癀近年加大了对产品多元化的投入。

在2022年业绩快报中,片仔癀表示,公司持续深入实施“多核驱动,双向发展”战略,即巩固和深化片仔癀核心地位,聚力打造片仔癀牌安宫牛黄丸新增长极,着力打造核心系列品种爆款产品。

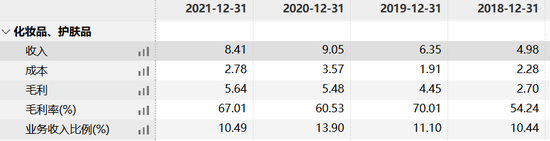

化妆品及口腔护理业务曾是片仔癀发力的重点。2016至2020年,该业务每年保持两位数的增长率。

2020年,片仔癀宣布计划将化妆品子公司分拆出来,作为单独上市主体,但2021年后该业务就出现负增长,2022年上半年继续同比下滑。

(数据来源:Wind)

片仔癀财报显示,化妆品及口腔护理业务由福建片仔癀化妆品有限公司、漳州片仔癀上海家化口腔护理有限公司承载,两家公司此前均因其产品菌落总数超标被点名。

今年1月17日和1月29日,国家药监局发布通告,经天津市药品检验研究院、广西壮族自治区食品药品检验所检验,标示为“制造商:苏州清馨健康科技有限公司,出品:漳州片仔癀上海家化口腔护理有限公司”的片仔癀深抗敏专效深养牙膏菌落总数不符合规定。

2020年4月20日,国家药监局发布的《关于31批次不合格化妆品的通告》显示,1批次标称,福建片仔癀化妆品有限公司委托生产的皇后牌片仔癀保湿滋润蜜,菌落总数检出值为17000CFU/ml。

菌落总数不合格可能与产品包装密封不严、储运条件控制不当等有关,菌落总数超标说明产品的整体卫生状况较差,存在一定安全隐患。

追根溯源,公司一直被诟病的“重营销、轻研发”的问题并未明显改善,无论是从同业对比还是从其自身情况来看。

同业对比来看,2022年前三季度,市值前列的A股医药龙头研发支出均超过10亿元,如恒瑞医药(35亿元)、迈瑞医疗(20.8亿元)、药明康德(10.9亿元),而片仔癀研发投入仅1.43亿元。

与同属中药细分行业的药企相比,片仔癀研发费用较高,但研发费用占比依然排名靠后,中药板块74家上市公司中,片仔癀以2.16%研发费用率处于第48位。

而从其自身来看,公司的销售费用占比一直远高于研发费用占比,2018年至2021年,公司销售费用在营收中占比维持在8%以上,2022年前三季度为5.6%。

03

未来风险与机遇并存

在新业务投入不达预期的情况下,2022年前三季度,片仔癀存货周转天数降至186.55天,而在2019年至2021年同期,该指标都在200天以上。

同样大幅下挫的还有片仔癀的股价,作为曾经的中药板块“白马股”,2022年公司在二级市场遇冷,今年股价有所回升。截至2月8日收于297.63元/股,市值1796亿元,滚动市盈率73倍,较2021年末479.8元/股的高位已大幅下跌。

数据来源:Wind

对比2021年末和2022年末,片仔癀的基金持股数量也由约4477万股下降至2455万股。

在中信建投看来,片仔癀面临以下四大风险:第一,产品推广不达预期:公司在销售投入加大,若产品推广不及预期,将会影响销售收入进而影响公司利润。第二,药品降价风险,公司核心产品等竞争市场可能会加剧导致产品价格下降,进而影响公司盈利预期。第三,原材料及动力成本涨价风险:中药种植周期较长,公司所需原料价格波动将会导致成本上升,进而影响公司整体利润。第四,中药政策环境不稳定:目前中药相关大环境并未完全稳定,日后若有相关政策出台可能导致市场较为混乱进而影响公司经营状况。

不过,该机构对片仔癀的未来前景表达乐观预期:在防疫政策优化+消费复苏的大背景下,看好公司核心片仔癀系列产品销售的增长以及公司产品结构的进一步优化推动公司业绩在2023年恢复稳健增长。预计公司2022-2024年实现营业收入分别为86.92亿元、100.34亿元和116亿元,归母净利润分别为24.7亿元、29.49亿元和35.5亿元。(思维财经出品)