铁合金:等待需求验证

转自:紫金天风期货研究所

【20230222】铁合金周报:等待需求验证

观点小结:锰硅

核心观点:震荡 上周盘面处7350-7500区间震荡;现货市场交投较清淡。北方主流价格在7250-7300元/吨,南方主流价格在7450-7500元/吨。供给端南方工厂开工恢复较慢,受负利润影响,部分工厂存在停工想法,北方低价货流入南方。需求端,钢厂开工回升,锰硅的需求量上行。成本端,港口矿现货价格小跌,化工焦价格维稳,整体成本线短期下移。目前宁夏边际成本为7207元/吨,利润23元/吨左右。预计近期锰矿价格维稳,远月上行,锰硅预期成本线有上行趋势,盘面走势处区间震荡,关注下游整体需求情况。

现货:中性 北方主流价格在7250-7300元/吨,工厂稍低报价在7200元/吨。南方主流价格在7450-7500元/吨,实际成交在7350-7400元/吨区间。河钢2月钢招价7650元/吨,环比下降50元/吨。

钢材产量:中性 截止2月17日,Mysteel调研五大钢材周产916.56万吨,周环比上行14.15万吨,其中螺纹产量263.35万吨,周环比上行17.24万吨。Mysteel样本钢厂锰硅需求环比上行0.86万吨至13.42万吨。

期货库存:中性 截至2月20日,锰硅仓单和有效预报合计6.114万吨,环比上行1.004万吨。

成本利润:偏多 港口矿现货价格小跌,化工焦价格维稳,整体成本线短期下移,远期预计受加蓬矿到港空窗期影响,氧化矿紧缺,矿价上行。北方利润102元/吨左右,南方-290元/吨左右,环比下降。

观点小结:硅铁

核心观点:震荡 上周盘面维持震荡走势,现货市场成交低迷,工厂报价承压下行,72硅铁出厂价7550-7700元/吨,75硅铁7800-8000元/吨。供给端,受宁夏地区减产影响,产量小下降,周产11.95万吨。需求端,钢厂开工持续上行,钢招基本结束;金属镁价格大幅下行,厂家增产可能性低,整体需求情况不及预期。成本利润端,兰炭价格大幅下行,利润有所回升。目前处震荡阶段,以观望为主,关注下游需求端情况。

现货:偏空 现货市场成交低迷,工厂报价承压下行。72硅铁出厂价7550-7700元/吨,75硅铁因厂家有库存、镁厂采购消极,价格下滑幅度较大,出厂价7800-8000元/吨。钢招方面:河钢定价8430元/吨,环比下降320元/吨。

钢材需求:中性 据mysteel统计,截止2月17日,上周样本钢厂消费硅铁合计2.29万吨,环比上行0.06万吨。

期货库存:中性 最新一期硅铁仓单和有效预报合计5.186万吨,环比上行0.311万吨。

成本利润:中性 兰炭价格大幅下行,整体成本下行约300元/吨。内蒙地区生产利润702元/吨左右,宁夏地区利润398元/吨左右。

锰硅

港口矿价小幅回调

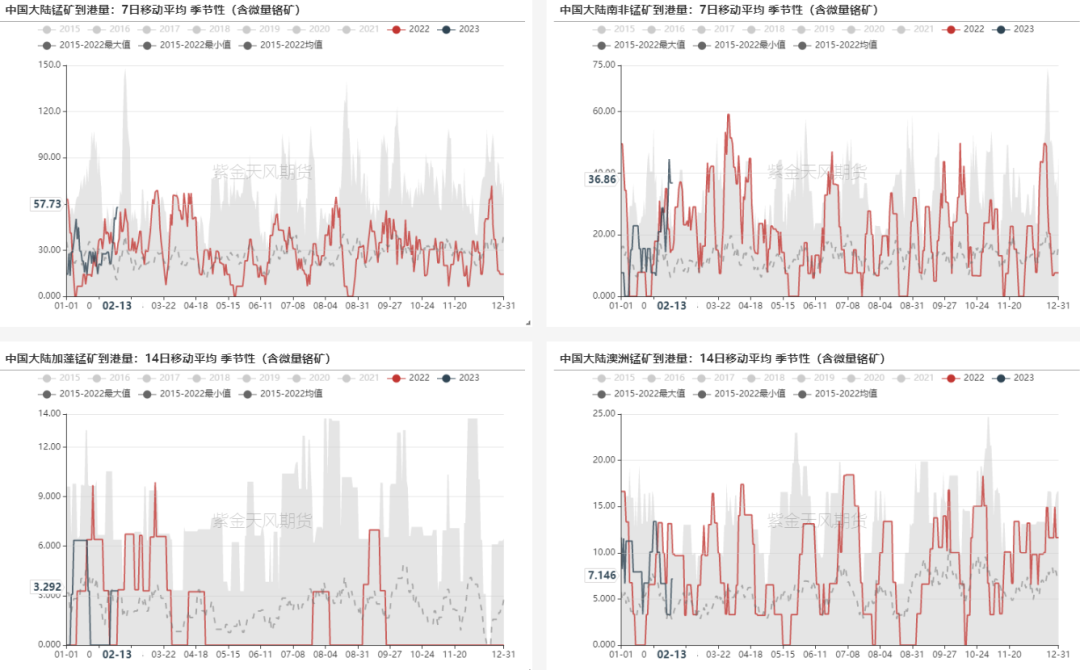

锰矿到港

-

截止2月13日,大陆锰矿到港量7日移动平均为57.73千湿吨,环比2月5日上行29千湿吨。

数据来源:路透,紫金天风期货

锰矿发货

-

截止2月13日,全球锰矿发运量7日移动平均为73.7千湿吨,环比2月5日下行17.34千湿吨。

数据来源:路透,紫金天风期货

锰矿库存

-

截止2月17日,锰矿港口库存合计612.1万吨,环比2月10日上行11.2万吨;其中,天津港环比上行3.9万吨至460万吨,钦州港上行7.3万吨至137.1万吨。

-

上周天津港库存小幅上行,主流矿中澳矿有增量,加蓬矿去库较多。港口南非矿环比下行1.7万吨至279.6万吨,占比45.68%,澳矿上行1.3万吨至50.1万吨,加蓬矿下行4.6万吨至78.8万。

数据来源:钢联,紫金天风期货

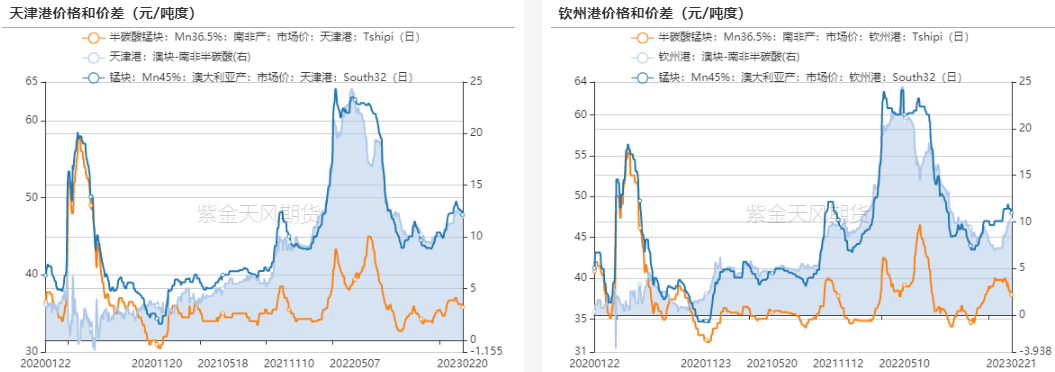

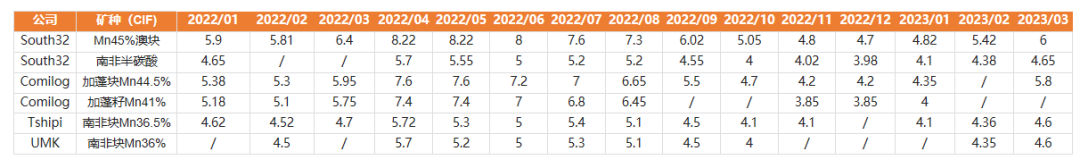

锰矿报盘

-

上周锰矿市场整体活跃度较低,工厂采购积极性不足,对萌款刚采购压价明显;但受报盘价上涨,锰矿成本支撑较强,且澳矿及加蓬矿供应有缺失,矿商有挺价心态。环比2月10日,港口矿价小幅走弱0.5-1元/吨度。钦州南非半碳酸块下调1元/吨度,南非高铁下调0.75元/吨度。天津港澳块下调1元/吨度,加蓬矿下调0.5元/吨度,南非半碳酸下调0.75元/吨度。

数据来源:铁合金在线,钢联,紫金天风期货

-

3月报盘价整体较2月有所上调,后续期货货源成本偏高,贴近目前现货价格水平,成本压力增大。

-

截止2月17日,澳块进口利润0.53美元/吨度,半碳酸进口利润-0.88美元/吨度。

数据来源:铁合金在线,紫金天风期货

开工上行,南方依旧较弱

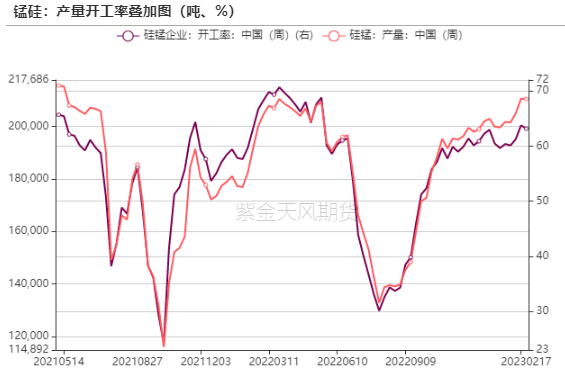

锰硅周产

-

截止2月17日,锰硅周度产量小幅下行,环比2月10日上下降0.01万吨至21.05万吨,周度开工率63.16%,环比下降0.61个百分点。

数据来源:钢联,紫金天风期货

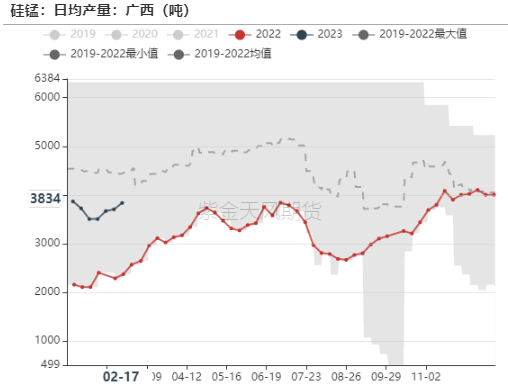

锰硅地区周产

-

上周宁夏地区小幅减产,其余各地产量均有上行;内蒙地区产量维持高位水平,南方地区整体产量有所恢复,内蒙日均环比上行150吨/日至13500吨/日;广西比上行130吨/日至3834吨/日。

数据来源:钢联,铁合金在线,紫金天风期货

需求回升

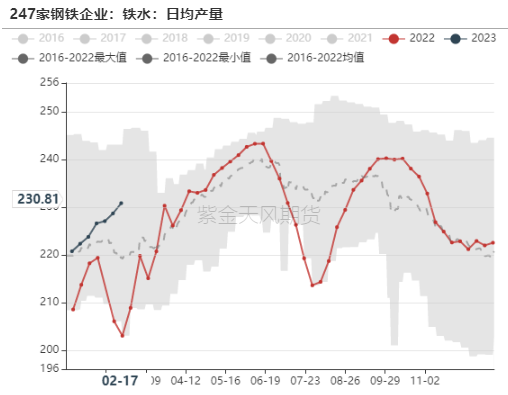

高炉开工率

-

截止2月17日,高炉开工率持续上行,Mysteel调研247家钢厂高炉开工率79.54%,环比上行1.12%,同比上行9.96%;日均铁水产量230.81万吨,环比上行2.15万吨,同比上行27.8万吨。

数据来源:钢联,紫金天风期货

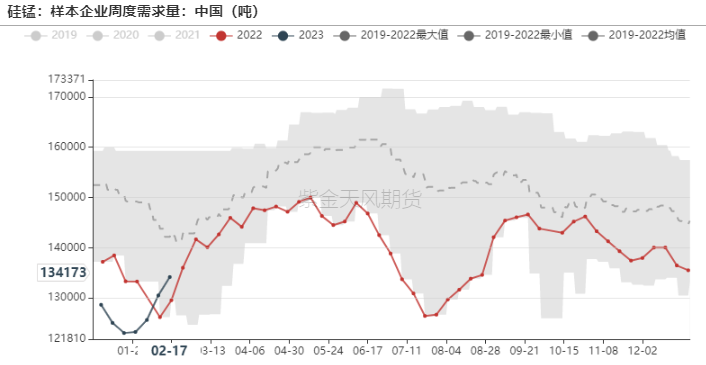

锰硅需求

-

截止2月17日,Mysteel调研五大钢材周产916.56万吨,周环比上行14.15万吨,其中螺纹产量263.35万吨,周环比上行17.24万吨。Mysteel样本钢厂锰硅需求环比上行0.86万吨至13.42万吨。

数据来源:钢联,紫金天风期货

现货跌价,利润降低

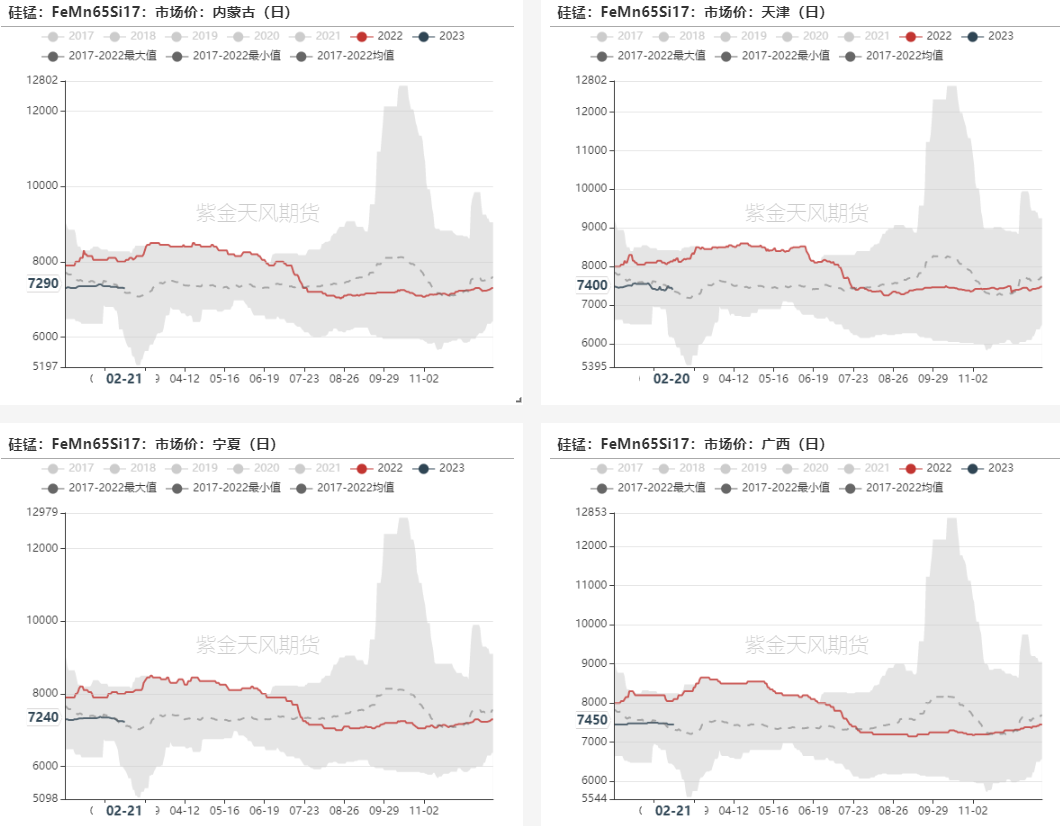

锰硅价格季节图

-

截止2月20日,盘面在7350-7500区间震荡,现货市场交投较清淡,厂家因成本较高不愿降价,下游需求端欠佳,接受度有限。北方主流价格在7250-7300元/吨,工厂稍低报价在7200元/吨,高位报价有价无市,贸易商心理接受价格多在7100-7150元/吨区间。南方主流价格在7450-7500元/吨,实际成交在7350-7400元/吨区间。

数据来源:钢联,铁合金在线,紫金天风期货

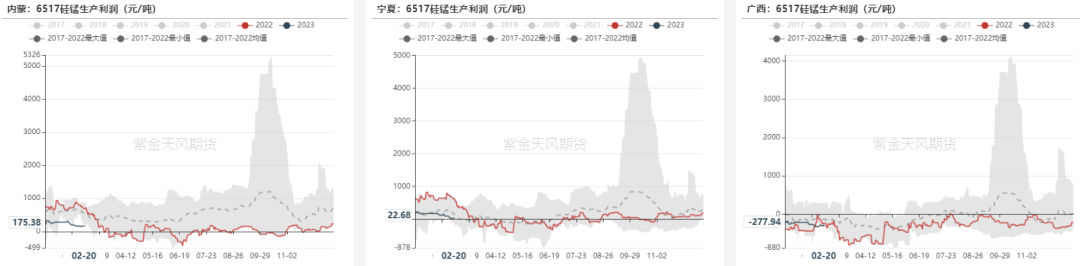

锰硅生产利润

-

截至2月20日,三省锰硅生产利润下滑。

-

内蒙、宁夏、广西地区生产成本分别为7135,7207,7727元/吨;

-

内蒙、宁夏、广西地区生产利润分别为175,23,-278元/吨。

数据来源:钢联,紫金天风期货

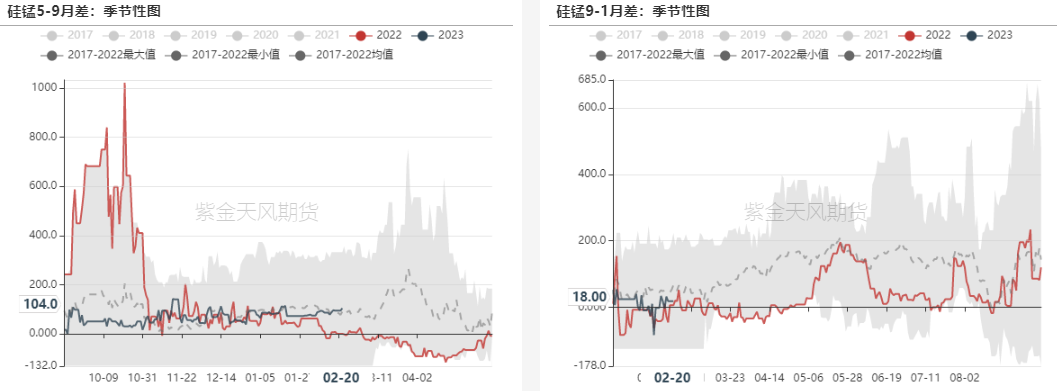

月差

-

截止2月20日,锰硅5-9月差104元/吨,震荡上行;锰硅9-1月差18元/吨,小幅震荡。

数据来源:钢联,紫金天风期货

地区价差

-

截止2月20日,6517硅锰江苏-天津价差为190元/吨,下行后回升。

数据来源:钢联,紫金天风期货

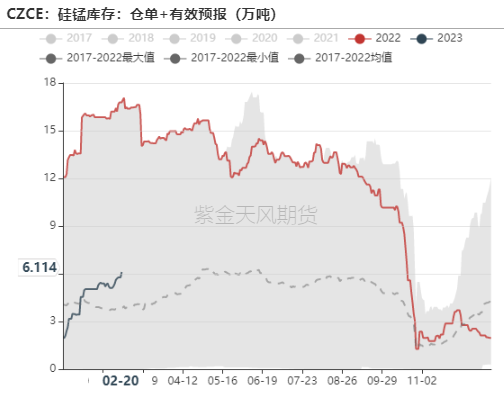

基差和仓单

-

上周盘面维持震荡走势,基差在130-200范围内波动,截止2月20日,基差为132元。

-

截至2月20日,锰硅仓单和有效预报合计6.114万吨,环比上行1.004万吨。

数据来源:钢联,紫金天风期货

硅铁

宁夏减产,金属镁需求减弱

硅铁周产

-

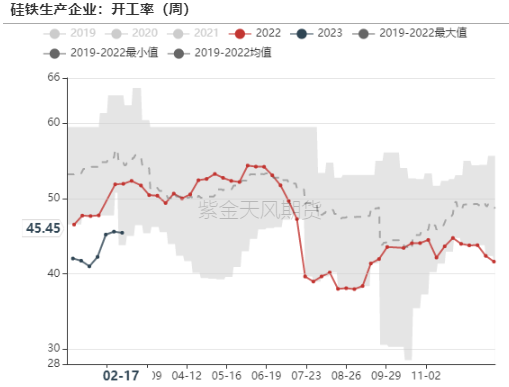

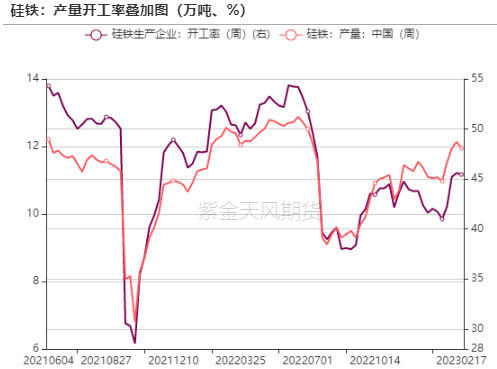

截止2月17日,硅铁周度产量环比上周下行0.19万吨至11.95万吨,周度开工率45.45%,环比下行0.05个百分点。

-

上周中卫地区有6台炉子检修,甘肃新投产1台,内蒙预计投产1台,乌海大厂小炉子将退出市场,预期供应小幅下降。下游企业受天气寒冷影响,开工时间较晚。

数据来源:铁合金在线,钢联,紫金天风期货

硅铁需求:钢厂

-

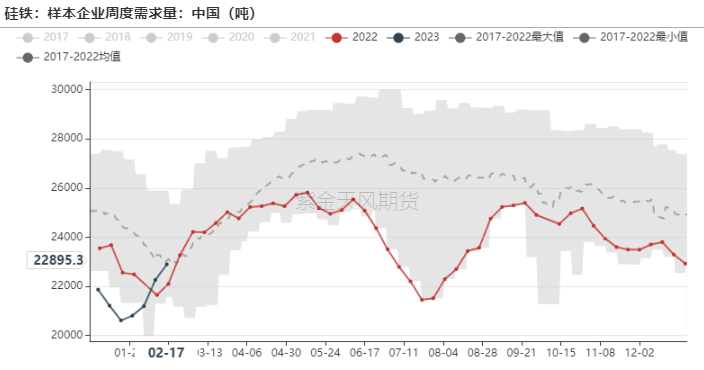

钢厂硅铁需求量上行,据mysteel统计,截止2月17日,上周样本钢厂消费硅铁合计2.29万吨,环比上行0.06万吨。

数据来源:钢联,紫金天风期货

硅铁需求:金属镁

-

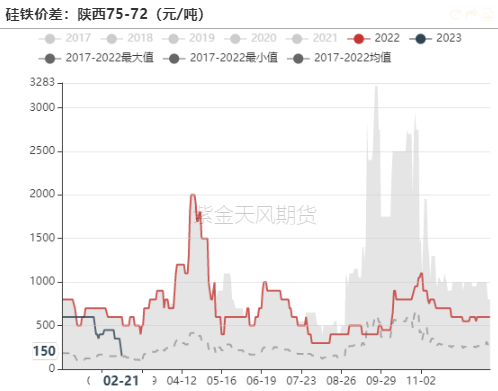

截至2月20日,金属镁天津港出口价格为3100美元/吨,环比下行165美元/吨;市场价格为20950元/吨,环比下行600元/吨。

-

截至2月20日,陕西75-72硅铁价差为150元/吨,环比下行300元/吨。

-

金属镁市价大幅下跌,镁厂增产可能性极低。

数据来源:钢联,紫金天风期货

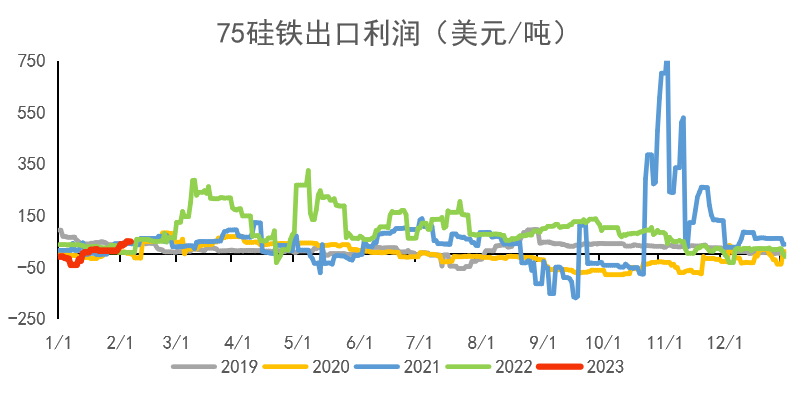

硅铁需求:出口

-

截止2月21日,72硅铁海外FOB价格1545美元/吨,环比下行20美元/吨,75硅铁海外FOB价格1645美元/吨,环比下行20美元/吨。

-

截至2月20日,75硅铁出口利润49美元/吨,72硅铁出口利润23美元/吨。

数据来源:钢联,紫金天风期货

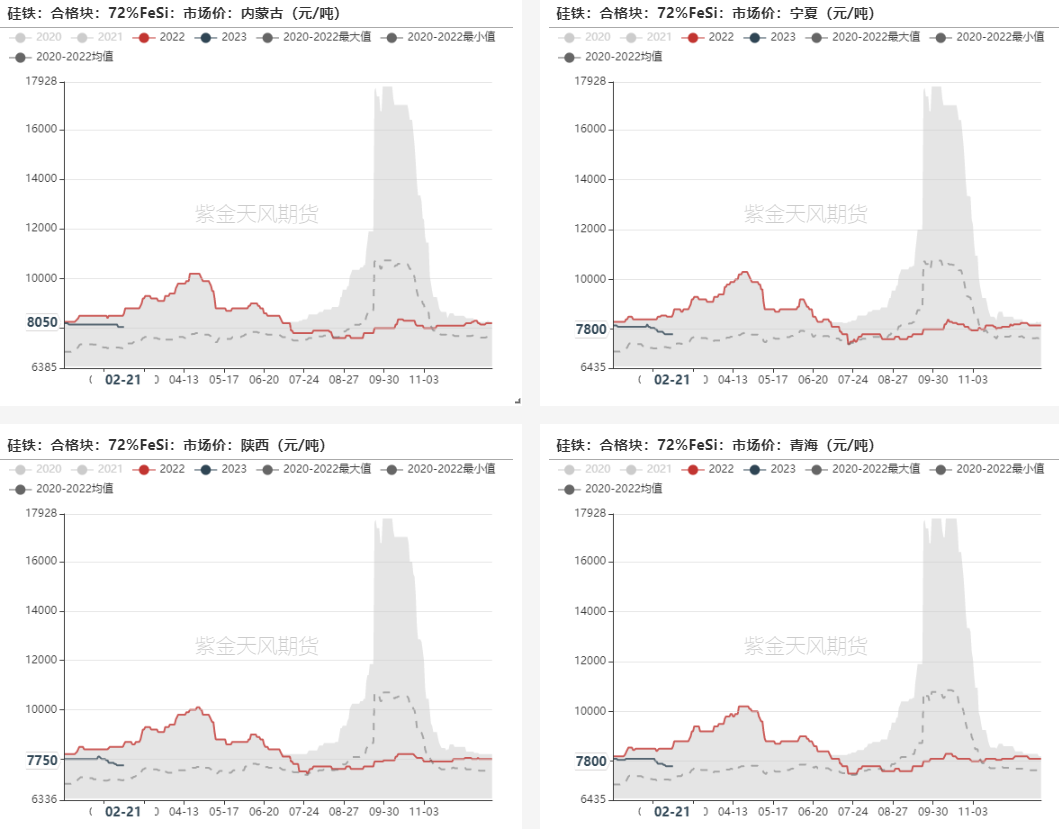

现货承压下行

硅铁价格季节图

-

截至2月21日,现货市场成交仍较低迷,工厂报价被迫承压下行。72硅铁出厂价7550-7700元/吨,75硅铁因厂家有库存、镁厂采购消极,价格下滑幅度较大,出厂价7800-8000元/吨。环比上周下滑200-300元/吨。

-

钢招方面:河钢定价8430元/吨,闽源钢铁定价8100元/吨现金,衡阳钢管定价8330元/吨。

数据来源:钢联,铁合金在线,紫金天风期货

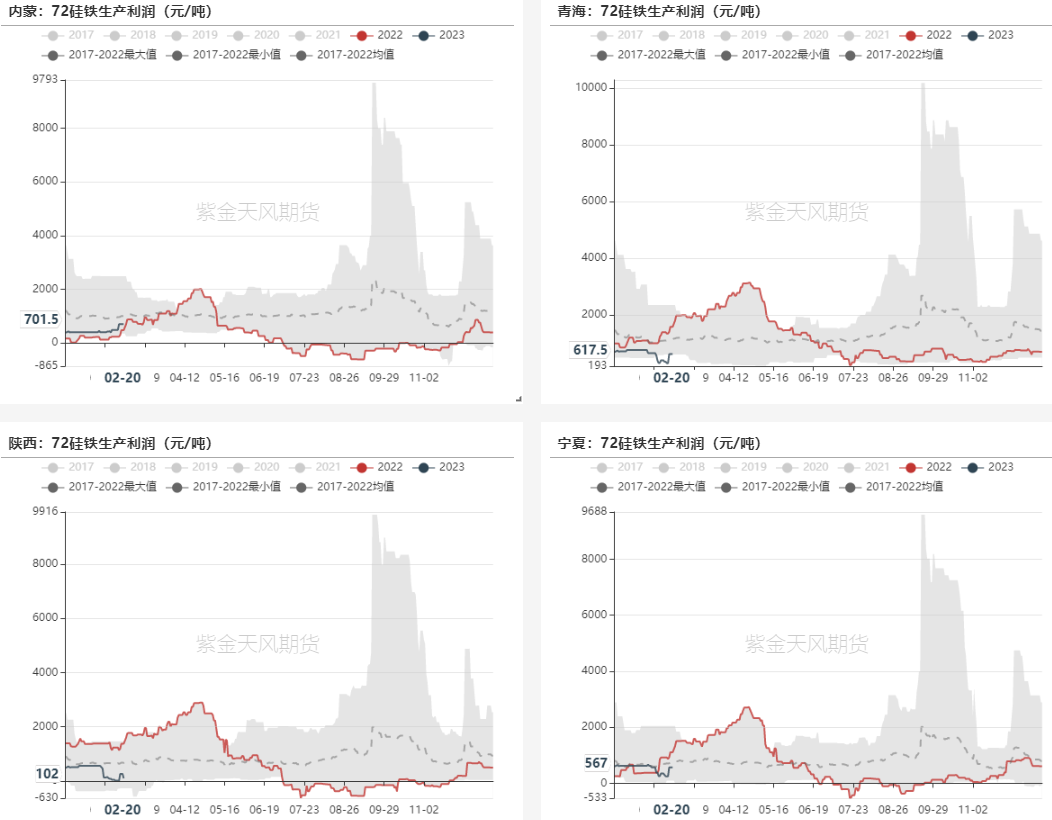

硅铁生产利润

-

截至2月20日,随着兰炭价格大幅下滑,成本在电价上调后,下滑300元/吨左右,各地利润均有回升。

-

内蒙、青海、宁夏、陕西地区生产成本分别为7199、7083、7133、7498元/吨。

数据来源:钢联,紫金天风期货

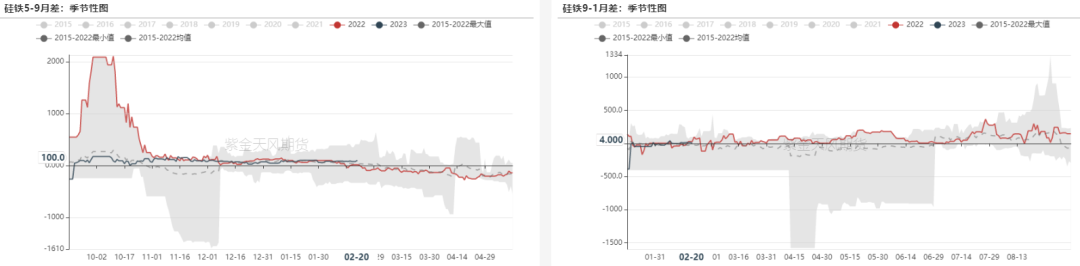

月差

-

截止2月20日,硅铁5-9月差100元/吨,小幅震荡;硅铁9-1月差4元/吨,小幅震荡。

数据来源:钢联,紫金天风期货

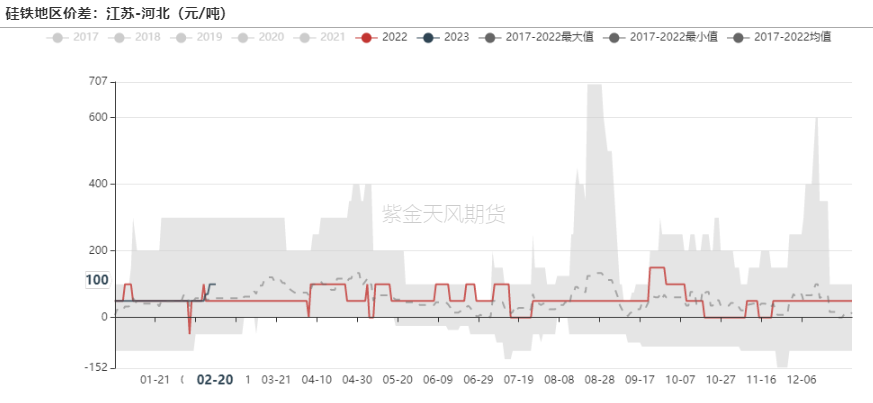

地区价差

-

截止2月20日,72硅铁江苏-河北价差为100元/吨,环比上行50元/吨。

数据来源:钢联,紫金天风期货

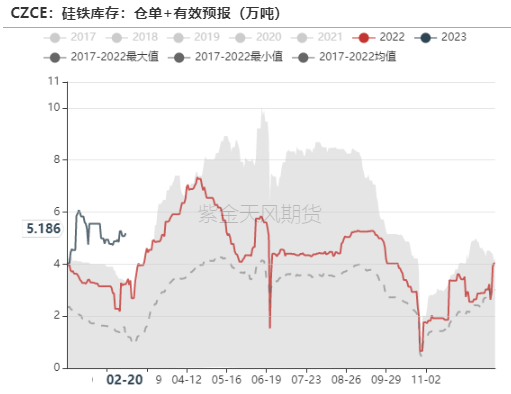

基差和仓单

-

上周盘面维持震荡走势,基差在360-430范围内波动,截止2月20日,基差为362元。

-

截止2月20日,硅铁仓单和有效预报合计5.186万吨,环比上行0.311万吨。

数据来源:钢联,紫金天风期货

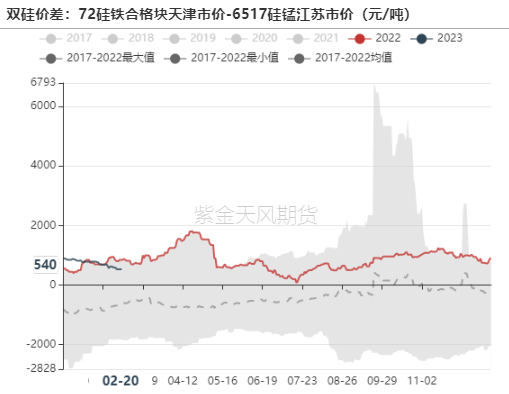

硅铁-锰硅价差

-

截至2月20日,72硅铁天津-6517硅锰江苏价差为540元/吨,环比下行80元/吨。锰矿港口矿价承压下行,但中期受加蓬及澳矿紧缺影响,下行阻力仍存在。硅铁利润随兰炭跌价回升。双硅仍处于供给强,需求弱的局面,下方仍有下行空间,需关注下游需求端复苏情况。价差预计震荡,以观望为主。

数据来源:钢联,紫金天风期货

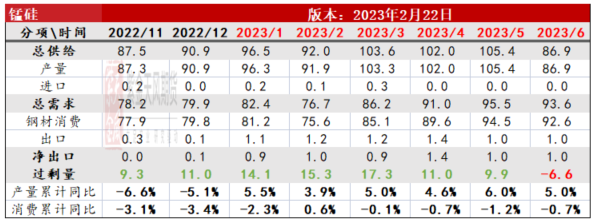

平衡表

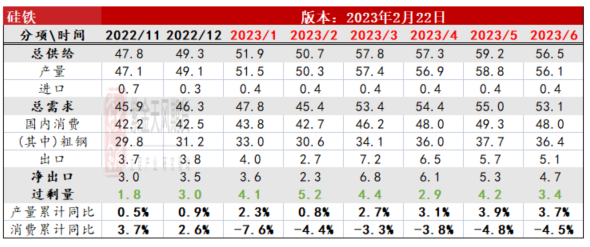

硅铁平衡表

数据来源:钢联,紫金天风期货

锰硅平衡表