瑞信危機緊急逆轉投資者情緒 歐洲銀行股在2023年不香了!

當投資者正押注2023年歐洲銀行股將進一步跑贏大盤之際,瑞士信貸(CS.US)股價暴跌和對經濟衰退的擔憂讓他們措手不及。

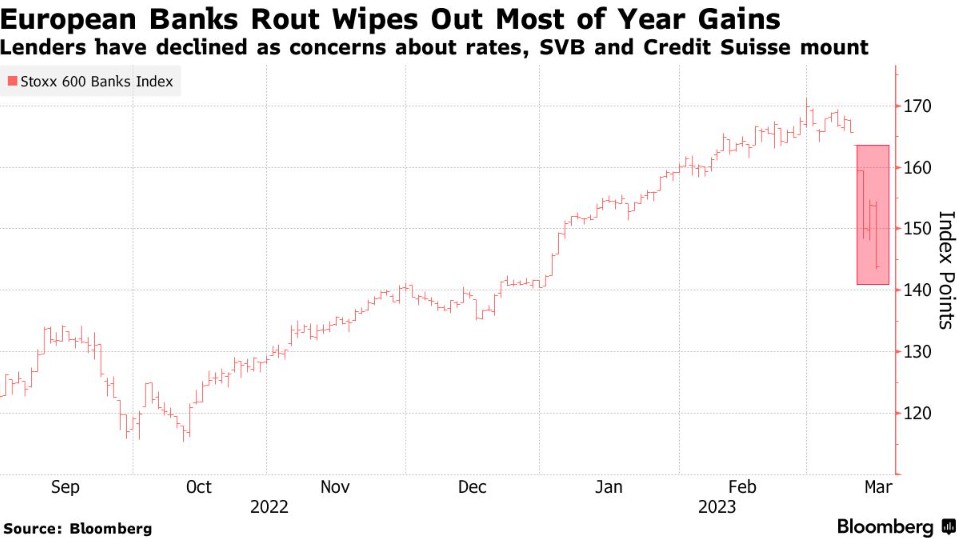

據瞭解,在利率上升和經濟復甦的背景下,截至上週,該行業仍是今年漲幅最大的行業之一。然而,自3月9日美國硅谷銀行(SIVB.US)倒閉引發市場對全球金融體系健康狀況的擔憂以來,該行業下跌了14%。不僅如此,瑞士信貸的危機加劇了上述擔憂。在一位頂級投資者排除了任何額外支持的可能性後,瑞士信貸週三跌至歷史低點。

圖1

從上述的事態發展可見投資者情緒的明顯逆轉。今年年初,由於市場押注加息將提振該地區銀行的盈利和豐厚的股東回報,投資者情緒極爲樂觀。且從美國銀行對地區基金經理的調查顯示也可見,歐洲銀行股是2月份最受歡迎的加碼股。

此外,硅谷銀行和另外兩家銀行突然倒閉引發的美國銀行業危機,也導致投資者迅速降低了對美聯儲加息的預期,進而降低了對歐洲央行加息的預期。這使得歐洲銀行的收益尤其脆弱,因爲據花旗集團的一項指數顯示,今年歐洲銀行預期上調的數量仍多於預期下調的數量。另一方面,在此期間,美國銀行的估值一直在不斷下調。

圖2

分析師看法

西班牙私人銀行公司iCapital的策略主管Guillermo Santos表示,“由於預期加息將提升利潤率,且償債能力較高,因此多頭頭寸對許多人來說是可以理解的。但市場的傳染非常迅速,尤其是來自瑞信這樣的大型機構。這場潰敗讓很多人陷入了錯誤的境地,情況變得非常混亂。”

據悉,在最近的動盪之前,銀行的倉位擴大了很多。摩根大通歐洲衍生品策略師Davide Silvestrini指出,在本週拋售之前,歐洲斯托克銀行期貨的淨多頭頭寸超過30億歐元(合32億美元),接近一年前俄烏衝突爆發以來的最高水平。Silvestrini稱,看漲期權交易也已累積,因此出現“過度反應”。

泰坦資產管理公司(Titan Asset Management)首席投資官John Leiper表示,投資者今年押注歐洲銀行可能爲時過早。他表示:“存款競爭將加劇,銀行盈利將面臨壓力,英國和歐洲的銀行將受到衝擊。歐洲銀行有‘追趕’美國的空間,在更廣泛的避險情景下,隨着整體傳染風險的上升,理性可能會被拋到窗外。”

花旗集團策略師Beata Manthey則表示,儘管投資者的敞口自上週以來有所下降,但對歐洲銀行的頭寸仍然是淨多頭,這加大了短期進一步走軟的威脅。

不過,瑞銀集團和Sanford C. Bernstein等公司的市場策略師稱,在估值較低、盈利勢頭強勁以及股票回購不斷增加的情況下,該行業仍具有吸引力。

奧林匹亞財富管理公司(Olympia Wealth Management)合夥人Fabio Caldato表示::“我們仍然看好歐洲銀行:快速增長的淨息差仍然是投資的理由。我們正在密切關注當前的動盪,但我們仍熱衷於投資較爲穩健的銀行。”

值得一提的是,自上週開始拋售以來,歐洲表現最差的銀行包括西班牙的Banco de Sabadell SA、奧地利的Bawag Group AG、法國的Société Générale SA以及德國商業銀行(Commerzbank AG),股價均下跌約20%。不僅如此,斯托克600銀行指數中的42只股票全部下跌。

責任編輯:於健 SF069