世界週刊丨銀行“風暴”

近期,美國硅谷銀行突然宣佈倒閉,成爲2008年金融危機以來第二大商業銀行破產案。就在幾個月前,硅谷的“裁員潮”曾被震驚的美國媒體評論爲颳起了一股“硅谷風暴”。如今,嘴巴還沒合攏,一場新的銀行業“風暴”又不期而至。一時間,“誰會是下一家”的擔憂在美國乃至全球資本市場蔓延。

人們擔心,西方金融體系接連“爆雷”的趨勢,是否意味着更嚴峻的“風暴”正在醞釀?

當地時間3月17日,美國硅谷銀行之前的母公司硅谷金融集團宣佈尋求破產保護。

與此同時,已經被接管的硅谷銀行仍未找到接盤的買家。

2023年3月10日到13日,這家總資產達2000億美元的明星銀行在短短三天時間裏“猛然崩塌”,擠兌、閃崩、倒閉、被接管等戲碼接連上演。

這場已持續約一週的銀行“風暴”仍未平息。

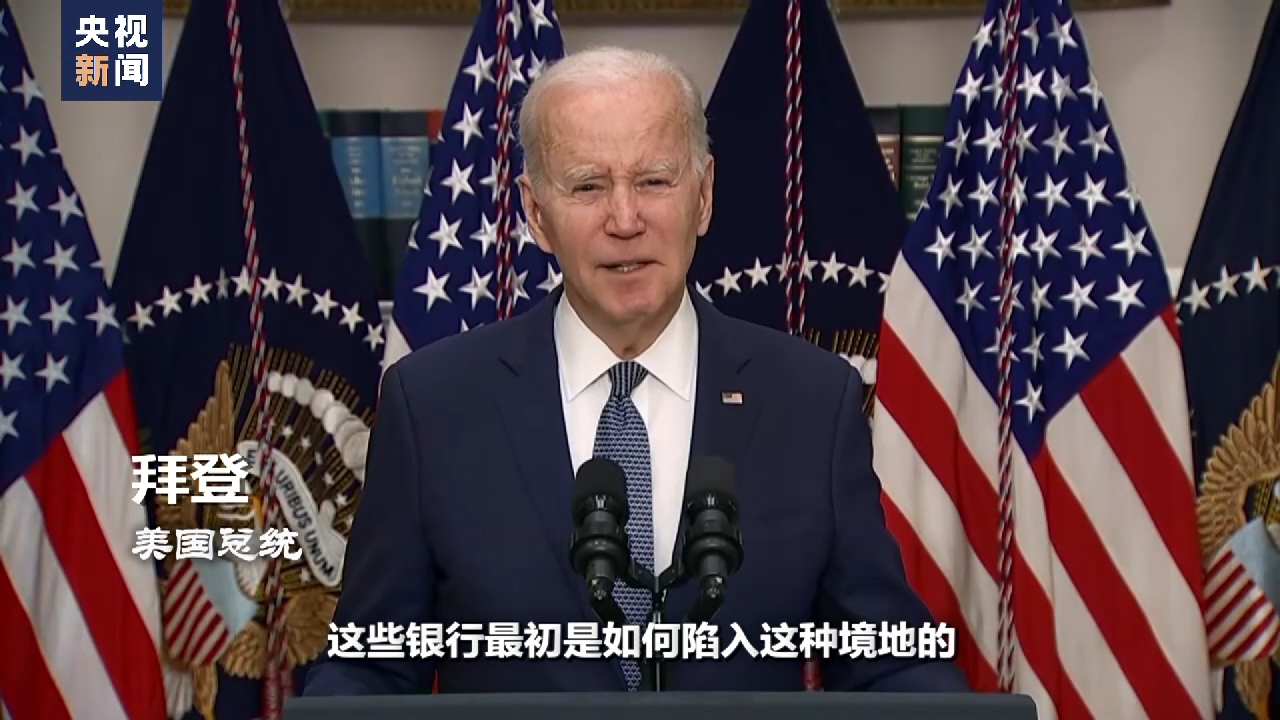

美國總統 拜登:很重要的問題是,這些銀行最初是如何陷入這種境地的。

硅谷銀行成立於1983年,總部位於加利福尼亞州。這是一家州立商業銀行,也是美國聯邦儲蓄系統成員,在加利福尼亞州和馬薩諸塞州擁有17家分行。

在美國科技創投圈,硅谷銀行赫赫有名。

在外界看來,硅谷銀行根本不擔心怎麼拉存款,這家銀行主要爲科技初創企業融資。美國近一半的初創公司,以及去年在美上市的44%的醫療公司都與硅谷銀行有業務來往。

可以說,40年間,從硅谷創業公司,到美元風險資本在全球投資的創業公司,相當比例都將第一個賬戶開在了硅谷銀行。

新冠疫情暴發後,美聯儲將基準利率降低到0.25%,並維持了兩年。這意味着貸款幾乎沒有成本,大筆資金流入科技行業。這也讓硅谷銀行的存款從此前的四五百億美元的規模,直接飆升至近2000億美元。從2018年到2021年,該銀行股價則大約翻了三倍。

資產增速比2008年金融危機前的“雷曼兄弟”還要快。

而令人唏噓的是,其倒下的速度也像極了當年的“雷曼兄弟”。

《華爾街日報》記者 艾森:這些客戶中的一些客戶肯定會被認爲是風險客戶,這些(初創)公司行動迅速,他們的資金流轉迅速。當事情有一點失控時,他們很快就會把錢從銀行取出。

3月7日,硅谷銀行在社交媒體發文稱“很榮幸連續5年登上福布斯年度美國最佳銀行榜單”。

然而僅僅一天後,硅谷銀行就宣佈已虧本售出大量債券、股票,以支撐其資產負債表。此舉引發了主要風險投資公司的恐慌,該銀行股價出現暴跌。

包括硅谷“風投教父”彼得·蒂爾等投資界的大佬紛紛建議客戶從硅谷銀行撤資。

硅谷銀行客戶 格林伯格:他(風險投資者)打來的緊急電話,上氣不接下氣,就像剛跑完馬拉松。他說,把你的錢從硅谷銀行取出來,儘快把錢取出來。

恐慌情緒開始蔓延,前來取款的人像潮水一樣湧入硅谷銀行。

3月9日,硅谷銀行在這一天內收到的提現申請就超過了420億美元,而當時銀行只有100多億美元的可用資金。擠兌就這樣發生了。

《華爾街日報》記者 艾森:突然所有人都說,“哇,等一下,這家銀行有風險”。如果他們以一種和平有序的方式來處理此事,那證明銀行有足夠的錢來支付存款,當所有人都爭先恐後地跑去取錢時,就不是這麼回事了。

一般情況下,儲戶將錢存入銀行,銀行會支付給儲戶一定的利息。但銀行並不會把所有現金存進保險庫,而是以一定的利息把這些錢貸出去,銀行通過時間差和利息差來賺取利潤。

不過,爲了能夠滿足儲戶支取存款的需求,銀行必須持有一定數量的現金。在美國,銀行通常會保證存有總儲蓄額10%的現金。

而擠兌是銀行常見的倒閉模式,銀行沒有足夠的資產一次性償還所有的存款人,因爲這些資產已作爲貸款發放出去了。

美國大蕭條時期就發生了類似的事,1929年至1933年,美國共有約9000多家銀行倒閉。

那麼,大蕭條結束90年後,是誰“殺死”了硅谷銀行?

美國《新聞週刊》報道稱,相互指責遊戲已經開始。但是,這場席捲美國銀行體系的危機究竟該歸咎於什麼呢?

3月16日,就在硅谷銀行還在收拾殘局時,該銀行倒閉前的首席執行官貝克爾攜妻子飛去了夏威夷度假。

而三天前,硅谷銀行的股東已將貝克爾告上了法庭,指責其隱瞞了“利率上升將使硅谷銀行特別容易受到銀行擠兌的影響”這一事實。

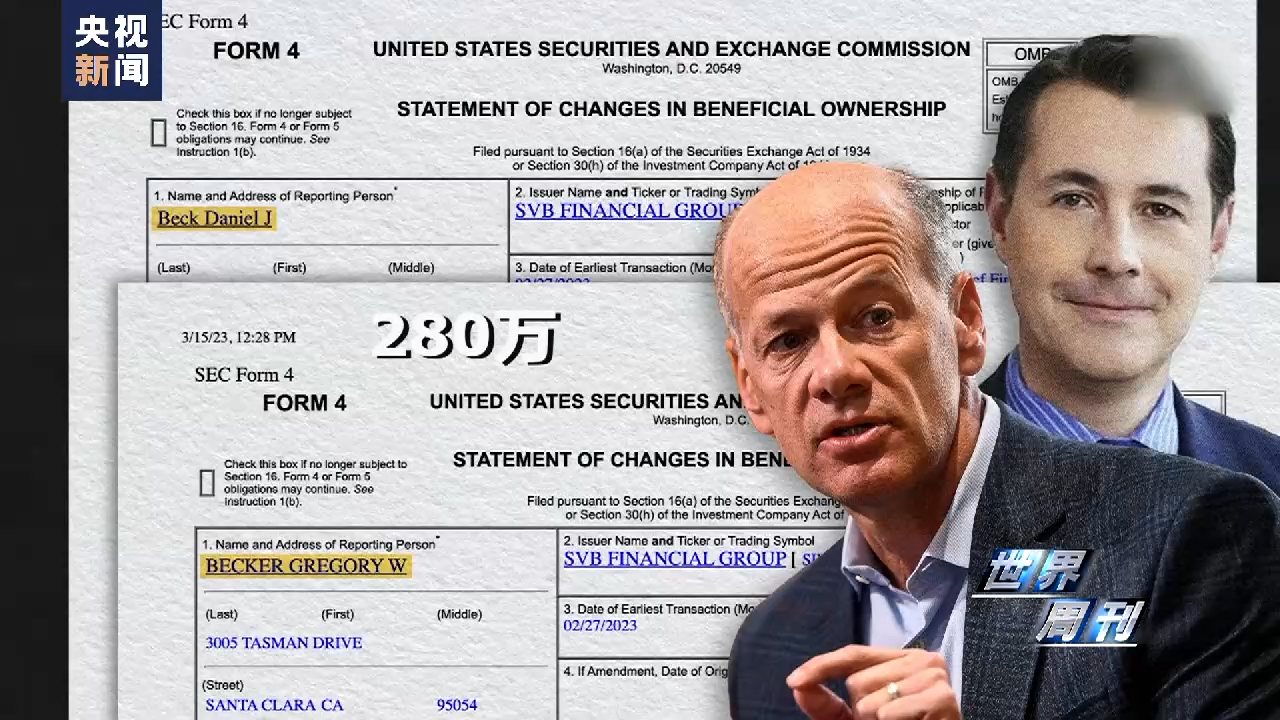

據《華爾街日報》報道稱,在硅谷銀行披露大規模虧損前,該銀行前首席執行官貝克爾和前首席財務官貝克共出售了價值280多萬美元的股票。

而在最近這兩年裏,貝克爾和公司衆多高管,已經累計套現了8400萬美元的股票。這不得不讓外界懷疑,這家銀行的高管,是否在預知性地瘋狂套現。

而更具諷刺意味的是,就在銀行破產前兩天,貝克爾還親自打電話給顧客,試圖勸說他們將更多的錢存入銀行。

《華爾街日報》記者 麥克:任何時候你看到股票拋售發生在非常負面的事件之前,都會引起很多人懷疑,包括監管機構和執法部門。他們會就股票拋售行爲進行調查,試圖找出高管是否隱瞞了市場不知道的重大信息。

今年1月18日,硅谷銀行發佈四季報前夜,前對沖基金經理威廉·馬丁公開預警硅谷銀行的潛在風險:存款持續流出、貸款和投資規模擴張過快、賬面投資損失超過百億美元。

然而,當時,硅谷銀行的掌舵人貝克爾並不這麼看。

時任硅谷銀行首席執行官 貝克爾:我們很樂觀,因爲我們的水晶球比去年第三季度時看得更清晰了。

然而,或許他的水晶球還不夠閃亮,難以真正預測未來。

據知情人士透露,在2月27日這周早些時候,穆迪警告貝克爾,硅谷銀行可能會被大幅下調評級。此事,銀行聯繫高盛,心急火燎地表示,如果高盛不能出資支撐其財務運轉,可能會發生擠兌。

有消息稱,高盛當時爲了賺取佣金,建議硅谷銀行虧損賣掉一部分所持有的美國債券,同時增發22.5億美元的股票,來補充現金流,硅谷銀行聽取了建議。而這樣一來,在融資路演時就不得不披露銀行的財務數據。

在《華爾街日報》看來,高盛的“金言”成了“催命符”,加速了硅谷銀行的崩塌。

一名匿名的硅谷銀行員工在接受美國有線電視新聞網採訪時稱,貝克爾公開銀行財務問題的行爲是“愚蠢的”,“他們的透明和直白把事情搞砸了。”

美國前財政部長 薩默斯:他們(硅谷銀行管理層)犯了最基本的錯誤,以短期方式借錢,然後以長期方式投資,然後當利率上升時,這些資產失去了價值。

從表面上看,硅谷銀行的突然“爆雷”,似乎是一場“抽木棍遊戲”。

由於當前的經濟環境變差,創業公司很難籌集到額外的風險資本。因此,他們開始從硅谷銀行賬戶中提取越來越多的現金。

然而,他們發現存在銀行的錢被挪作他用了,於是便出現了擠兌,導致整個體系崩潰。

但仔細分析不難發現,硅谷銀行的命運,早在兩年前就已經註定了。

硅谷銀行爲了賺錢,選擇將大量儲戶的存款拿來購買長期國債,在低利率時期,這種賺錢方式對硅谷銀行可謂穩定而良好。但如果利率上升,很可能就會出大問題。

當利率下降時,之前持有的債券價值就會上升,而當利率上升時,之前持有的債券價值就會下降。

從2008年以來,美聯儲先後出臺三輪量化寬鬆政策,極低的利率引發了風投熱潮,產生了大量泡沫。

新冠疫情期間,美聯儲主席鮑威爾甚至開始推行“零利率”政策 ,最終導致在疫情期間出現了極大的政府財政赤字和大印鈔。

爲了緩解通貨膨脹, 2022年3月,美聯儲開始一輪接一輪地加息。

這樣一來,硅谷銀行所持有的一堆長期債券資產越來越貶值。

據美國全國廣播公司報道,美國硅谷銀行一封內部郵件顯示,在硅谷銀行倒閉發生前,該公司悄悄裁掉了100到120名員工。

該公司前首席人力資源官在一封1月11日發出的電子郵件中表示,美國經濟前景的不確定性是裁員的主要原因。

硅谷銀行倒閉後,其全部資產被美國聯邦存款保險公司接管。

美國聯邦存款保險公司成立於90年前的1933年,是羅斯福政府應對經濟大蕭條、爲拯救銀行業設立的美國國有企業。它爲美國的商業銀行和儲蓄銀行提供存款保險。

按照該公司規定,儲戶如果入了保險,一旦遇到銀行破產就可以無條件獲取不超過25萬美元的賠償。

但硅谷銀行的客戶幾乎全部是企業,可能只有11%被保險保護。

3月12日,美聯儲、美國財政部以及美國聯邦存款保險公司發佈聯合聲明稱,爲確保所有存款人的資金安全,監管層設立了一個新的貸款計劃。由美聯儲實施,由財政部提供資金,以確保美國聯邦存款保險公司能夠充分保護所有存款人的資金不損失。

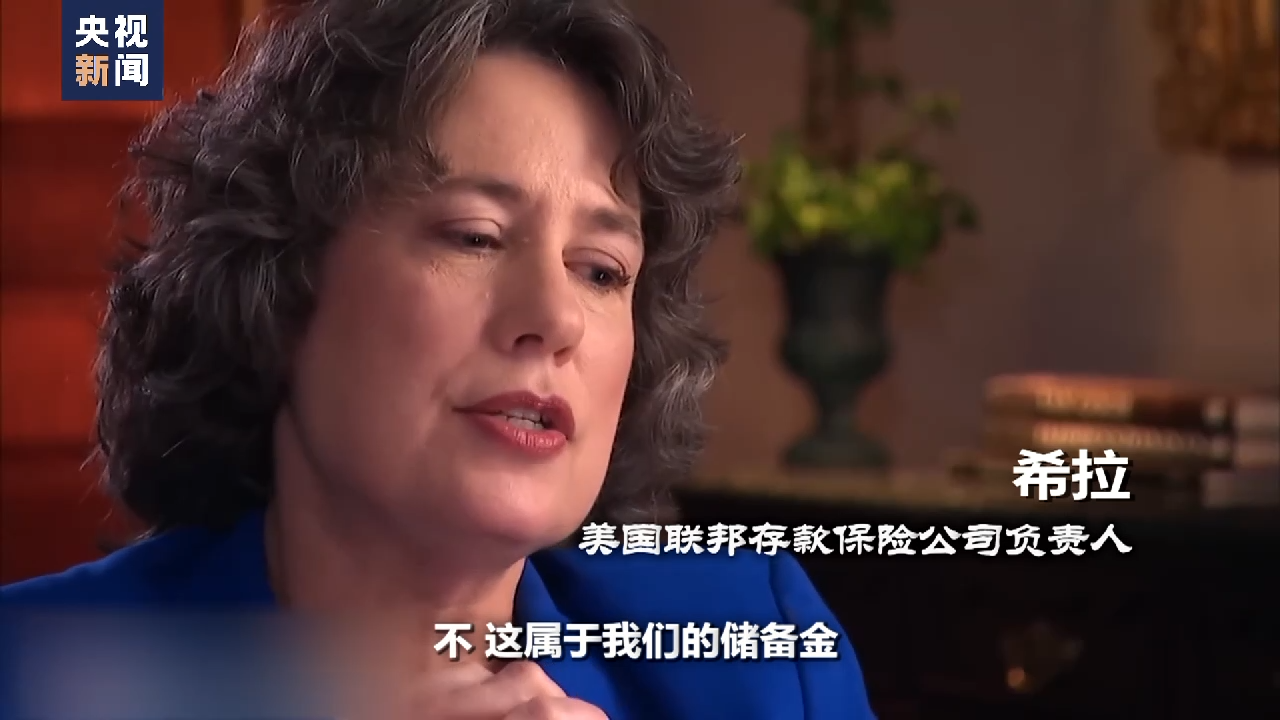

CBS記者:當聯邦存款保險公司介入,讓一家破產銀行的儲戶拿回全額存款時,那是納稅人的錢嗎?

美國聯邦存款保險公司負責人 希拉:不,這屬於我們的儲備金,我們的資金來自銀行評估的保險費,所以這不是納稅人的錢。

一位美國財政部的高級官員匿名透露稱,“存款保險基金(DIF)承擔風險,這不是納稅人的錢。”拜登政府或許還記得,2008年金融危機期間,美國政府用納稅人的錢出資救助華爾街主要銀行,曾引發了巨大的公衆憤怒,他必須避免重蹈當年的覆轍。

CBS記者:聯邦存款保險公司能這樣做多少次?到什麼程度聯邦存款保險公司纔會破產?

美國聯邦存款保險公司負責人 希拉:聯邦存款保險公司以美國政府充分的信念和信譽爲後盾,我們儘量不這麼做,但如果我們需要,我們可以借財政部來彌補任何不足。

通過創建新的銀行期限融資計劃,向銀行、儲蓄協會、信用合作社和其他合格的存款機構提供最長一年的貸款,以美國國債、機構債務和抵押貸款支持證券以及其他合格資產爲抵押,這些資產將按面值計價。

《華爾街日報》記者 班納吉:他們試圖穩定金融系統,因爲人們都擔心這些銀行倒閉會波及整個美國經濟。

這就意味着,美國拿出了國家信用做背書來做“點金手”,對市場價格進行了某種程度上的擾亂。

在通貨膨脹已經高企的情況下,無異於又一次“放水”。

英國《金融時報》援引一位不具名的歐元區高級官員的話說,美國政府對硅谷銀行破產事件的處理堪稱“災難”。

美國南加州大學經濟學教授 羅曼·朗西埃:當政府採取緊急措施,是希望事實上讓民衆對儲蓄感到安全,不會出現集中取款擠兌的情況。確實是有這樣的措施,但通常情況下不應該以這樣的方式處理。

有美國經濟學家表示,面對硅谷銀行倒閉,美國政府採取的應對措施,雖然短時間內安撫了客戶的恐慌情緒,但長期看會掩蓋美國金融體系的深層次問題,使危機加重。

美國總統 拜登:美國人應該相信,銀行系統是安全的,你的存款將在你需要的時候出現。全國各地在這些銀行有存款賬戶的小企業可以鬆一口氣了,因爲他們知道自己將能夠支付他們的工人的工資和賬單。

拜登強調,納稅人不會承擔任何損失。

美國財政部長 耶倫:我們的銀行體系是良好的,美國人民可以相信,當他們需要的時候,他們的存款會在那裏。本週的行動表明了我們堅定的承諾,即確保我們的金融體系保持強勁,儲戶的儲蓄保持安全。

然而《華盛頓郵報》卻直言稱,華盛頓的銀行救助措施未能打消疑慮。

3月12日,美國監管機構以“系統性風險”爲由,宣佈關閉美國最大的加密貨幣銀行簽名銀行。如果以資產規模計算,這是美國史上第三大銀行破產案。

《華爾街日報》記者 艾森:人們也開始擔心其他銀行會倒閉了,如今的處境就像打地鼠遊戲一樣。

不僅如此,美國政府的救助措施也在國內外引發了不小的爭議。

美國聯邦存款保險公司FDIC前主席 拜耳:如果監管機構看到了存款不確定性帶來的真正的系統性問題,如果你只救助某一家銀行,其他銀行會問我們怎麼辦。

的確,資產規模更低的美國第一共和國銀行就遠沒有獲得國家的兜底。

本週四,美國第一共和銀行的股價在四天內下跌了58%。

3月16日,華爾街11家大銀行聯合向第一共和國銀行注資300億美元后,該銀行股價收漲10%,但之後仍下跌17%。標普全球此前將該銀行的信用評級下調至“垃圾級”。

有評論認爲,美國政府應該關注的真正問題是美聯儲過快地解除了14年的寬鬆貨幣政策。

美國聯邦存款保險公司FDIC前主席 拜耳:很長一段時間以來,我一直主張美聯儲應該提高利率。但就連我也認爲,他們現在需要按下暫停鍵,他們走得太遠、太快了,需要停下來評估金融體系和經濟所受到的影響。

美國財政部長耶倫也承認,硅谷銀行關閉的主因在於美聯儲不斷加息,導致該銀行所持債券等金融資產市價不斷下跌。

美國財政部長 耶倫:它所持有的資產,其中許多是國債資產或由政府擔保的抵押貸款支持證券,失去了市場價值。

今年2月,美國前財長薩默斯表示,人們對當前美國經濟表面上的“強勁”可能有點過度解讀了。

美國前財政部長 薩默斯:我仍然認爲,我們的經濟存在我之前在節目中提到過的“威利狼”時刻的風險。

威利狼是美國動畫片中的角色,最經典的動作是它拼命地往懸崖方向跑,然後突然意識到自己已雙腳懸空,於是瞬間開始垂直下墜。

美國紐約大學前高級經濟顧問 魯比尼:現在真的是極其危險的時刻,美國銀行體系的某些部分目前面臨重大威脅,因爲目前的貨膨脹仍然過高。

硅谷銀行倒閉似乎打開了“潘多拉的魔盒”。

如今,美國硅谷銀行的動盪已蔓延至歐洲。

瑞士信貸在連續多年爆出財務管理不善醜聞後終於受到了致命一擊。

歐洲經濟學家 肯寧厄姆:現在人們會更加仔細地審視其他銀行,而瑞士信貸被視爲是最薄弱的一環。

3月14日,瑞士信貸承認其財務報告存在重大缺陷,大股東沙特國家銀行隨後拒絕提供進一步資金,導致其股價暴跌。

在美國硅谷銀行、簽名銀行接連宣告倒閉後,美國和瑞典的多家養老基金證實,他們對硅谷銀行的投資可能會損失數千萬甚至數億美元。

《華爾街日報》記者 班納吉:人們非常擔心今年會出現經濟衰退,人們一直在想,隨着美聯儲開始加息,還有什麼會破產。

國際知名資產管理公司貝萊德創始人芬克警告稱,硅谷銀行的倒閉可能只是美國金融體系“一場緩慢蔓延的危機”的開始,“更多的凍結和關閉即將到來”。

《華盛頓郵報》專欄作家 波斯坦:經濟需要恢復平衡,這將是痛苦的,如果我們繼續推遲清算日,只會讓清算日變得更可怕。

美國知名投資人拉塞爾認爲,作爲2008年9月以來美國關閉的最大銀行,硅谷銀行“可能只是地下室發現的第一隻蟑螂”。

事實上,硅谷銀行倒閉所引發的風波已經逐漸波及其他國家。《華爾街日報》指出:“硅谷銀行倒閉後,投資者的焦慮達到了狂熱的程度。”

編導丨屈上 張誠