銀行代銷基金頻收罰單,券商正擠佔市場份額

在公募基金代銷“江湖”中,銀行除了面臨券商、第三方機構的角逐,還常常要處理“自家麻煩”。

近日,重慶證監局連發三則行政處罰信息,劍指基金代銷違規現象,其中兩則是針對重慶銀行、重慶農商行。記者梳理發現,近年來各地證監局針對基金銷售亂象開出的罰單不少,其中銀行被罰頻率明顯高於其他機構。以今年以來率先發出罰單的福建、海南、重慶等地爲例,部分銀行基金銷售人員“無證上崗”是主要問題,此次重慶證監局還罕見指出,重慶銀行在手機銀行客戶端存在多項基金銷售違規問題。

有分析人士指出,代銷亂象一方面與機構內部管理有關,另一方面也反映了員工KPI考覈壓力。記者走訪北京當地部分銀行網點發現,客戶經理對基金產品的介紹並沒有統一標準,面對諮詢往往首推合作機構的新發產品。

從去年四季度公募基金銷售保有規模來看,銀行業佔比進一步下滑。有第三方基金銷售機構內部人士對記者表示,經過近幾年市場波動的考驗,銀行與第三方機構的代銷優勢有所下降,市佔率靠後的券商優勢逐漸凸顯,且正在搶食市場份額。

銀行代銷基金亂象多

重慶證監局3月16日披露的處罰信息顯示,重慶農商行在向投資者銷售基金前,未按照《證券期貨投資者適當性管理辦法》(下稱《適當性辦法》)第二十三條規定,向投資者告知下列信息:“(三)因經營機構的業務或者財產狀況變化,可能導致本金或者原始本金虧損的事項;(四)因經營機構的業務或者財產狀況變化,影響客戶判斷的重要事由”。

同時,重慶農商行支行個別員工在未取得基金從業資格的情況下進行了基金宣傳推介活動。

記者搜索各地證監局處罰信息發現,銀行因爲基金銷售不規範被處罰的案例很多,其中最普遍的就是基金銷售人員“無證上崗”,甚至不少銀行基金銷售部門負責人都未取得基金從業資格。

以今年以來率先開出罰單的重慶、海南、重慶等地爲例,恆豐銀行、海南銀行、渤海銀行、泉州銀行、福建海峽銀行、農業銀行、交通銀行、郵儲銀行等銀行,近年來均因此受到過處罰。

根據《關於實施〈公開募集證券投資基金銷售機構監督管理辦法〉的規定》(下稱《規定》)第十七條,基金銷售機構應當強化人員資質管理,從事基金宣傳推介、銷售信息管理平臺運營維護等基金銷售業務的人員以及基金銷售相關部門管理人員、合規風控人員應當取得基金從業資格。經營期間,基金銷售機構或者分支機構取得基金從業資格的人員人數少於《銷售辦法》規定的,應當於5個工作日內向住所地中國證監會派出機構報告,並於30個工作日內將人員調整至規定要求。

《公開募集證券投資基金銷售機構監督管理辦法》則明確,基金銷售機構應當強化人員資質管理,確保基金銷售人員具有基金從業資格。未經基金銷售機構聘任,任何人員不得從事基金銷售活動(證監會另有規定的除外)。

此外,向投資者告知信息不全面、對投資者資質認定不嚴格、宣傳不規範等也是被罰銀行的“通病”。比如去年4月,農業銀行重慶分行就因在進行基金銷售業務合格投資者認定時,僅要求申請人自行承諾符合合格投資者認定標準,未覈驗投資者資產證明、收入證明或者納稅憑證等材料被出具警示函;今年1月,渤海銀行海口分行因爲“個別基金宣傳材料登載基金過往業績時,未以顯著方式特別聲明基金的過往業績並不預示其未來表現”被責令改正,這一行爲違反了《公開募集證券投資基金宣傳推介材料管理暫行規定》(下稱《暫行規定》)。

《暫行規定》第六條還明確規定,基金宣傳推介材料登載基金經理過往業績的,應當客觀、準確登載該基金經理與產品投資相關的任職情況。相關過往業績原則上應當覆蓋該基金經理管理的全部同類產品的過往業績,不得片面選取特定或部分產品、特定或部分區間過往業績進行宣傳。

手機銀行不規範被點名

相比以往對“傳統”銷售亂象的警示,近日重慶證監局罕見點名了重慶銀行手機銀行存在的問題。

處罰信息顯示,重慶銀行在通過手機銀行客戶端向投資者銷售基金過程中,未告知投資者,其根據《適當性辦法》第六條所提供的信息發生重要變化、可能影響分類的,應及時告知該行;向投資者銷售基金前,該行未按照《適當性辦法》第二十三條規定向投資者告知下列信息:“(三)因經營機構的業務或者財產狀況變化,可能導致本金或者原始本金虧損的事項;(四)因經營機構的業務或者財產狀況變化,影響客戶判斷的重要事由”。

同時,罰單指出,重慶銀行手機銀行客戶端銷售界面中缺少個別基金產品的資料概要。

根據《適當性辦法》,基金銷售機構應當按照證監會規定了解投資人信息,堅持投資人利益優先和風險匹配原則,根據投資人的風險承擔能力銷售不同風險等級的產品,把合適的基金產品銷售給合適的投資人。

另據《規定》要求,基金銷售機構通過互聯網或者電話開展基金營銷活動的,應當通過專門的技術系統加強統一管理,實施留痕和監控,並根據投資人意願設置禁擾名單與禁擾期限,明確內部追責措施,防止因電話營銷等業務活動對投資人形成騷擾。

今年1月,海南銀行也因爲“基金銷售業務留痕不完善”等行爲被責令改正。《適當性辦法》第二十五條明確規定,經營機構通過營業網點向普通投資者進行相關規定的告知、警示,應當全過程錄音或者錄像;通過互聯網等非現場方式進行的,經營機構應當完善配套留痕安排,由普通投資者通過符合法律、行政法規要求的電子方式進行確認。

保有規模下行壓力增加

有分析人士指出,代銷亂象一方面緣於機構內部管理不規範,另一方面也反映了員工KPI考覈壓力較大,近年來保有量的競爭激烈,也在一定程度上加劇亂象。記者近期走訪北京地區多個銀行網點發現,面對客戶對基金產品的諮詢,銀行客戶經理普遍首推合作機構的新發產品。

截至去年年末,全國419家公募基金代銷機構中,共有153家銀行機構(含11家外資行)、109家獨立基金代銷機構、102家證券公司,三類機構也是代銷機構的主要組成。對於銀行來說,代銷基金是其中間業務收入的重要來源之一。

從各類機構保有規模來看,作爲基金代銷的主力,銀行在公募基金銷售領域一直佔據絕對地位,但近年來佔比下滑明顯。尤其受債券市場波動影響,去年四季度債基規模有所縮水,以銀行、第三方爲代表的頭部代銷機構下降明顯,其中招商銀行、螞蟻基金、天天基金、交通銀行等非貨基保有規模分別環比下降6.25%、10.03%、6.84%、5.29%。

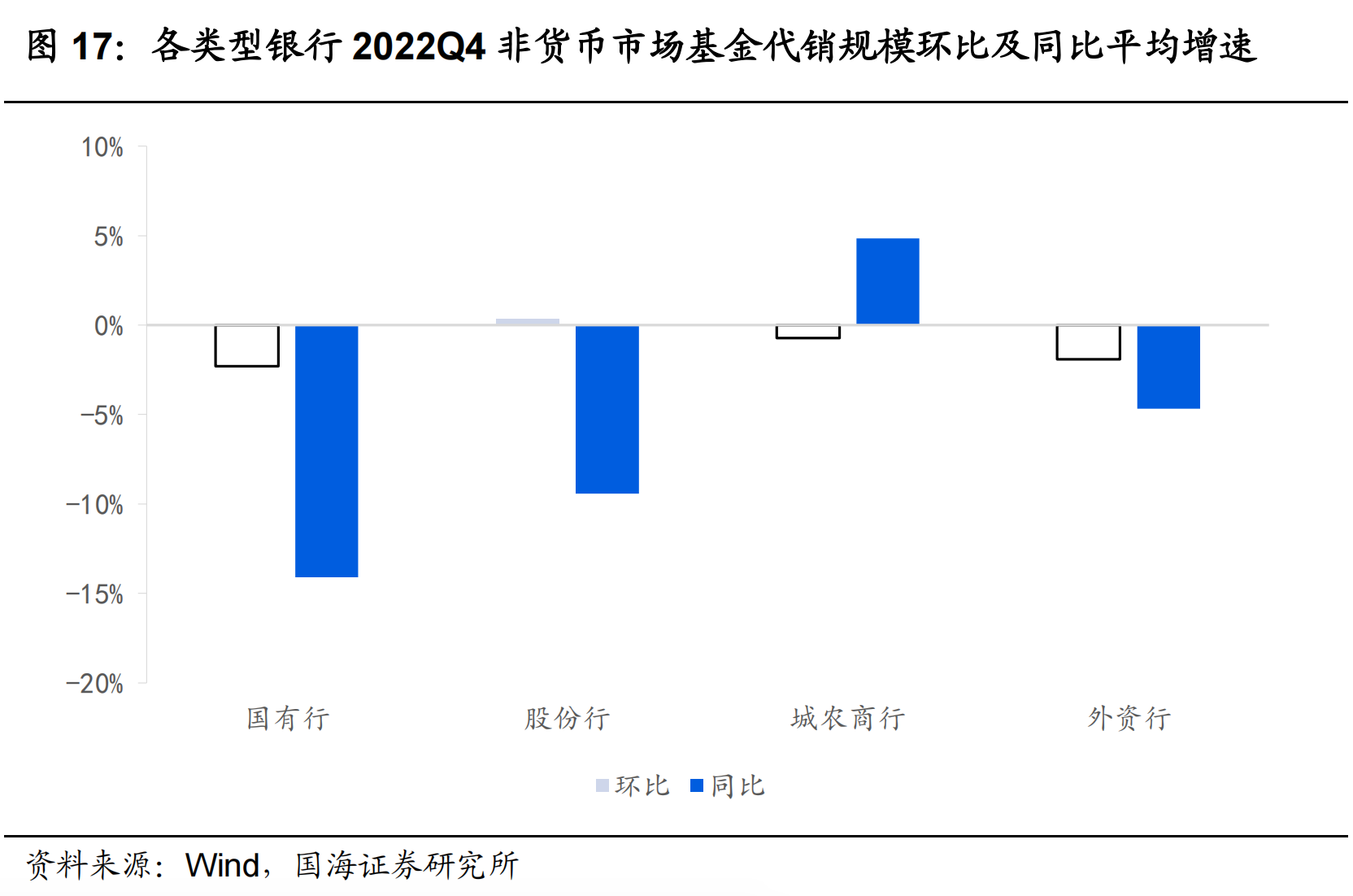

整體來看,據國海證券統計,去年四季度銀行非貨基保有規模同比下降11.4%,同期第三方代銷機構保有量下降,而券商保有規模持續上升,同比增長了41.6%。其中,股票+混合公募基金代銷保有量中,銀行機構同比下降23.8%,券商保有量則上漲33.8%。

有第三方基金銷售機構內部人士對記者表示,經過近幾年市場波動的考驗,銀行與第三方機構的代銷吸引力有所下降,市佔率靠後的券商優勢逐漸凸顯,正在搶食市場份額。此前,銀行的基金代銷業務在c端(個人)和b端(機構)客戶已經面臨互聯網平臺和券商較爲明顯的威脅。

國海證券證券分析師李楊也表示,券商渠道擁有新發基金的優勢,且投顧能力更強,客戶風險偏好更高,因此在代銷方面具有更大的優勢,份額提升較爲明顯。以去年爲例,方正證券研報也指出,券商受債基縮水的影響很小,其優勢主要集中在股票和混合型基金,去年四季度偏股基金保有量的市佔率從20.46%提升到22.23%,擠佔了部分銀行的市場份額。

責任編輯:劉萬里 SF014