地產癮難戒,香港中資券商集體鉅虧

【文/陳濟深 編輯/張廣凱】

2022年對於在港上市的金融機構們並不好過。

根據香港證券業協會對旗下券商會員發佈的2023年資本市場問卷調查,2022年香港約有超七成券商錄得虧損,其中超兩成嚴重虧損,盈利錄得增長的僅有3%。

3月17日,海通國際發佈盈利警告,預期2022年將錄得淨虧損約64億至66億港元,而去年同期,海通國際盈利3.01億港元。

海通國際公告

除了海通國際,交銀國際也遭遇鉅虧,公司2021年盈利3.12億港元,2022年預計虧損30億港元。

交銀國際公告

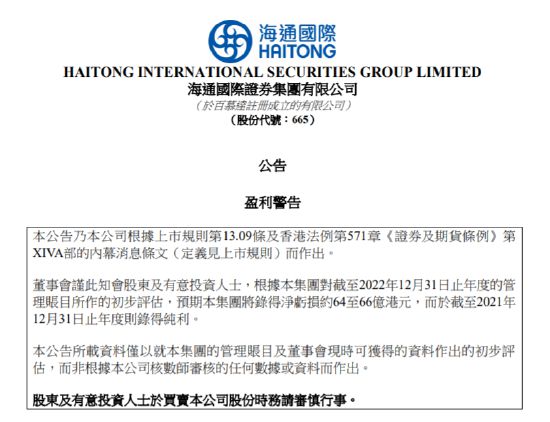

光大控股更是曝出驚天大雷,2022年收入77億港元,同比下降近65%,虧損高達74.43億港元,而其上年同期盈利25.73億港元。

光大控股財報

短短一年時間,深耕香港的中資機構業績頻頻爆雷的背後,儘管受俄烏衝突和美聯儲加息帶來的港股熊市影響,但究極核心,金融機構和地產商綁定過緊,導致雙方一榮俱榮,一損俱損纔是真正的業績毒藥。

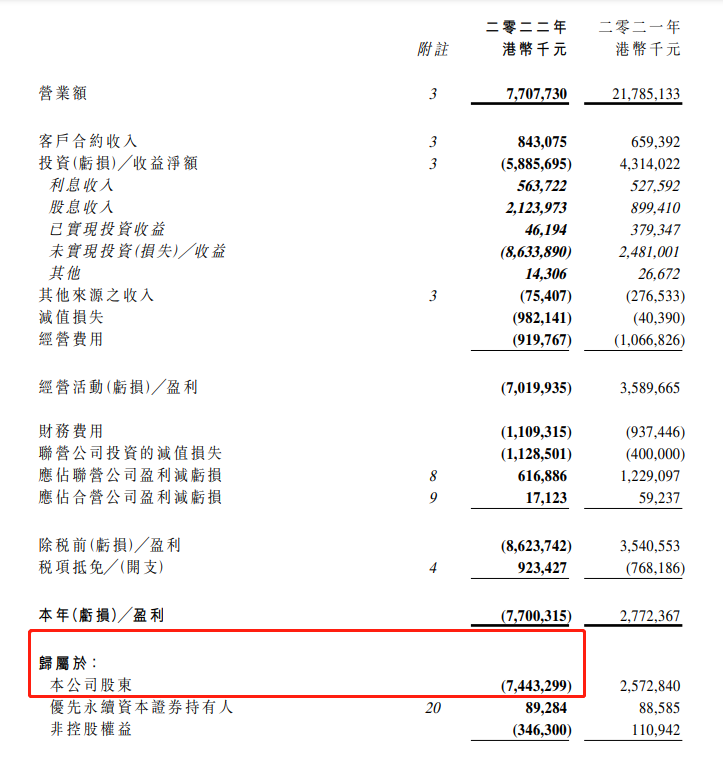

相比2021年的寒意,2022年對於在港券商在承銷業務上可謂是寒風凜冽。

在經歷了2019-2021三年上市高峯後,2022年港股融資規模出現斷崖式下跌,直接影響了券商的收入來源。

據Wind數據統計顯示,2022年港股股權融資總金額爲2,524億港元,較2021年融資金額7,707億港元同比銳減67.25%。

香港近三年融資規模圖

從IPO家數來看2022年全年共有89家企業成功IPO上市,較去年同期的97家僅下降8.25%。

但看到具體的IPO募集金額,2022年全年僅爲1,405億港元,較去年的3,339億大幅縮減超68%,也是自2013年以來新股募集金額最低的一年。

募資超過1億美元的IPO項目僅有24家,不到去年同期的一半。

儘管香港在2022年通過增設 SPAC上市機制以吸引更多中國內地及全球企業赴港上市。但2022年1月推出以來,全年僅有5家企業發行上市,募集金額50億港元。

在這慘淡的市場環境下,承銷市場的行業格局依然是旱的旱死澇旳澇死。

根據港交所統計,2022年中金公司以約223.35億港元的總承銷金額及37家的總承銷數穩居承銷榜榜首。華泰證券以約104.9億港元的承銷金額位居第二,承銷數量爲19家。瑞銀以104.57億港元的承銷金額緊隨其後位居第三,承銷數量爲10家。行業頭部五家券商包攬了全年承銷金額的三分之一。

2022年港股IPO承銷規模排名

搶大單搶不過外資和中金等頭部機構,海通,交銀等中資在港券商在中小企業的競爭中也不佔優勢。

根據統計,2022年富途證券以擔任了41家IPO承銷項目拔得頭籌,中金公司以37家的承銷家數位居第二,利弗莫爾證券以30家的承銷家數位居第三。

2022年港股承銷數量排名

比上不足比下也不足,在夾縫中生存的中資券商們只能飢不擇食。

以海通國際爲例,作爲中資券商第一梯隊成員,2020年海通國際保薦了京東健康、萬國數據、泰格醫藥、渤海銀行等多隻大型股,2021年也保薦了京東物流和商湯等大型新股。

但是到了2022年,在僧多粥少的市場環境下,海通國際全年只保薦7家公司,募資額10億以上的均是兩隻SPAC上市的新股,市值則以100億以下的小型股票爲主,大於百億的只有思派健康和名創優品。2022年下半年除了保薦一家SPAC上市,幾乎保薦新股掛零。

而交銀國際業績則更加慘淡,全年只有三宗保薦業務,分別是快狗打車、湖州燃氣和蘇新服務。

其中交銀國際獨立保薦的湖州燃氣和蘇新服務均爲市值小於10億的小盤股,快狗打車更是作爲聯合承銷商,和瑞銀、中金、農銀租賃一起分一杯羹,收入微薄到忽略不計。

受到業務萎縮影響,以海通、交銀爲首的中資券商們在IPO收入上較往年有着較大的縮水,但是這並不是公司虧損的來源。

除了承銷業務賺不到錢,2022年各大券商的佣金收入也遭遇滑鐵盧。

從2021年開始,港股市場持續下跌,恒指2021年跌14%,2022年跌幅15%;同期的恒生科技指數則分別跌33%和27%。而港股的新股市場表現也大幅下滑,據新浪港股統計,打新人數同比下滑98.6%,破發率高達77%,募資額下滑了68%。

極高的破發率和長期的熊市極大挫傷了投資者的參與度,導致券商在手續費和利息收入上也出現下滑。

以經紀業務和承銷配售業務爲主的海通國際在佣金和手續費收入上首次遭遇滑鐵盧,同比巨幅下滑53%,直接腰斬。

作爲上市券商,盈利可謂是企業的第一要務,各家券商在承銷業務上比不過中金,股民少了導致佣金收入驟降,對於管理層來說,加碼自營及投資業務幾乎是唯一的救命稻草。

而正是這個業務,將各家中資機構拖入了鉅虧的深淵。

數據顯示,2021年,海通國際的交易及投資收入淨額從2020年的30億港元降至2.5億港元,同比下滑了92%。

自2021年三季度起,海通國際交易及投資收入季度虧損基本穩定在5億港元以上。

海通國際投資收入 圖:新浪財經

海通國際的交易及投資收入淨額主要就是股債交易。而造成其大幅虧損的原因,主要就是港股下跌帶來的股票投資虧損,以及踩雷地產債帶來的鉅額虧損。

有香港投行人士表示,大量中資機構的債券融資部門在近幾年做了相當規模的地產債和中資美元債,導致船大難掉頭引發鉅虧。

以海通國際管理的海通亞洲高收益債券基金爲例,其房地產持倉曾高達81.55%,直到2021年12月才發生大幅調倉,但房地產依舊是該基金的最大行業配置。

而在房地產基金的持倉中,幾乎將問題地產股踩了個遍,中國恒大、華夏幸福、花樣年、禹洲集團、正榮地產、佳兆業集團等,均在去年上半年集中“爆雷”,要麼資金鍊斷裂面臨重組,要麼債務違約依賴展期續命。

根據2022年前三季度財報,海通國際多次降低風險敞口,但投資頭寸依然高達350億港元。因此,導致海通國際在投資方面前三個季度虧損24億港元。

而海通全年鉅虧66億的公告也就側面印證了,在四季度,海通國際並沒有實現減虧剎車,反而在虧損的道路上一路狂飆。

而交銀國際和海通可謂難兄難弟,同樣是踩雷地產債,交銀國際上半年虧損16.71億港元,全年預虧30億港元,可以說在減虧動作上步履蹣跚。

值得注意的是,交銀國際對於投資可謂是孤注一擲,在其資產規模不到300億的同時,對外投資頭寸高達150億元,且大量產品都不是固定收益類產品,風險極大。

此外,光大控股鉅虧77億港元,興證國際虧損近3億港元,基本都歸因於股權或債券投資而產生虧損。

《證券時報》採訪的一位外資投行分析師對此表示:“我很懷疑這些中資券商有沒有risk management(風險管理),在‘三道紅線’政策出臺和銀根收緊的情況下,他們依然沒有選擇斬倉拋售美元債,而是選擇賭地產行情恢復。導致這些中資機構都踩雷地產美元債,受損嚴重。”

實際上這些券商鉅虧的背後,是多年來對於地產的路徑依賴。

過去10多年,中資地產企業保持了較長時間的高速增長,併爲押注於此的投資人帶來不菲收益。說起美元發債,自2005年人民幣開始升值起,中國企業便開始紛紛借入美元債,一方面是境外的低息環境,降低了所發行債券的票面利率,即降低了融資成本,另一方面是匯率因素,人民幣升值使得境外融資成本進一步降低。

“地產美元債幾乎成了中資機構的標配,每年7-8個點的收益率是非常舒服的。投資人已經習慣了這種低風險且收益還不錯的固收產品。然而從2021年下半年開始,投資地產美元債的邏輯已經開始發生了變化。2021年下半年恒大地產債在二級市場拋售,2022年風險逐漸傳導,地產債違約面積擴大,這個時候斬倉都已經來不及了,二級市場地產債一片哀嚎,100美元的地產債跌幅80%-90%。”

自去年3月份以來,房地產債券違約規模達到人民幣2806億元,其中美元債違約規模達到304億美元(約人民幣2128億元)。3月份到期美元債規模574.6億美元(約人民幣4018億元),到期債券數量110只,整個行業全面暴雷,幾乎無人倖免。

近一年來,地產美元債違約風波導致的鉅額虧損擾動香港中環金融圈,甚至是改變了一批機構和從業人員的命運。

其中海通證券公告稱,公司總經理助理林湧於2023年3月16日提交了書面辭職報告,因相關工作安排而辭去相關職務。

林湧自1996年加入海通證券以來,擔任過海通證券投資銀行部副總經理和總經理等職務,還擔任過海通證券固定收益部副總經理,目前是海通國際行政總裁兼副主席。

林湧2011年擔任海通國際行政總裁以來,一度將公司業績做到了同行第一。

市場普遍認爲,作爲擁有投行和固收背景的高管,林湧的離職代表他對海通國際的鉅額虧損有着不可推卸的責任。

除了海通國際一把手的卸任,其他中資券商也都出現了不小的變動。

據《證券時報》報道,某中資券商因爲業績虧損嚴重,將整個策略研究團隊一鍋端。還有一位債券基金經理,因踩雷一家閩系房企債券,導致逾1億美元投資無法收回,他不得不引咎辭職,另尋職業出路。

而有的機構還需要向投資人交代,要求從內部調查是否有高管收受鉅額佣金回扣。“因爲投資地產美元債出了問題,我這一年來寫解釋報告都寫到手軟。”一位公募基金經理表示。

不過,在中資券商紛紛鉅額虧損之下,各大券商的員工薪酬似乎並沒有受到任何影響,其中,海通國際員工人均薪酬雖然有所下滑,但依然高達98萬港元;交銀國際人均員工薪酬68萬港元;興證國際人均薪酬77.76萬港元。