美联储加息暗藏玄机,经济遇阻紧缩周期终点在望?

作者/樊志菁

北京时间周四凌晨,美联储公布3月利率决议。联邦公开市场委员会(FOMC)一致决定上调联邦基金利率目标区间25个基点,至4.75%-5.00%,为2007年10月以来新高。

美联储在经济展望中下修了经济增长预测,通胀和就业预测变化不大。美联储主席鲍威尔在新闻发布会上表示,银行业依然稳固,反通胀进程正在进行,但重申年内不会降息的立场。受此影响,美股盘中巨震,国际金价大幅走高,美元指数、美债收益率跳水。

鲍威尔:银行业依然坚韧

美联储在决议声明特别提及了银行业。声明称,美国的银行体系健全且富有弹性。最近的事态发展可能会导致家庭和企业的信贷条件收紧,并对经济活动、就业和通货膨胀造成压力,这些影响的程度尚不确定。

鲍威尔在发布会伊始面对提问时表示,将使用所有工具来保护银行系统。美联储、财政部和联邦存款保险公司(FDIC)采取的有力行动表明,储户的储蓄和银行系统是安全的。美联储目前正在进行彻底的内部审查,寻找可以加强监管的区域。他补充道:“我们致力于从这一事件中吸取教训,并努力防止此类事件再次发生。”

美联储主席鲍威尔出席新闻发布会(美联储官网直播画面)

鲍威尔称,近期美联储资产负债表扩张与货币政策无关,反映了短期贷款增加,这种情况是暂时的,并且有益于解决银行业问题。他指出,硅谷银行的管理层“严重失职”,使客户面临“重大的流动性和利率风险”。

对于地方性银行破产的实际影响,美联储主席并未给出明确答案,“现在确定这些影响的程度还为时过早,因此确定货币政策应如何应对也为时过早。”

不过鲍威尔随后表示,现在金融状况似乎比指数显示的更为紧缩。如果贷款条件受限持续下去,很容易对宏观经济产生重大影响,这将被纳入美联储的政策决策。

经济或放缓,通胀目标不变

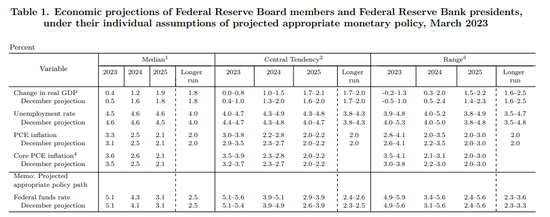

最新公布的经济预期概要(SEP)中,美联储将2023年GDP增速中值较12月下修0.1个百分点至0.4%,2024年下修0.4个百分点至1.2%,长期增速保持在1.8%。

鲍威尔重申了对经济软着陆的信心,但提及银行业危机持续的时间越长,信贷标准和可用性就会受到影响,“我认为这条道路仍然存在,我们肯定在努力找到它。”

委员会仍然高度关注通货膨胀风险。美联储预计,年内物价压力释放将缓于此前预期,中长期通胀趋稳。2023年PCE通胀率为3.5%,较12月上修0.2个百分点,2024年PCE通胀率2.5%,长期通胀率2%保持不变。此外,2023年和2024年核心PCE通胀率分别为为3.6%和2.6%,较12月上修0.1个百分点,2025年为2.1%保持不变。

谈及通胀问题,鲍威尔称,自去年年中以来,通胀有所放缓,但最近这些数据的强劲表明,物价压力继续居高不下,因此未来道路依然艰巨。“将通胀率降至2%的过程还有很长的路要走,而且可能会很艰难。”

就业市场预期保持稳定,美联储预计2023年失业率为4.5%,较12月下修0.1个百分点,2024年失业率4.6%,与前值持平,长期失业率也维持在4.0%不变。

值得一提的是,美联储在利率立场上强调最大就业和长期通胀目标的同时,删除了未来持续提高利率将是适当的表述,改为需要额外的政策决心( some additional policy firming ),使通胀率随时间恢复到2%。与上月一样,委员会重申在确定未来目标利率时,将考虑货币政策的累积效应,及经济活动和通货膨胀的滞后性影响。

SEP显示,2023年联邦基金利率中值为5.1%,较12月持平,2024年上修20个基点至4.3%,2025年和长期利率均维持在3.1%和2.5%。

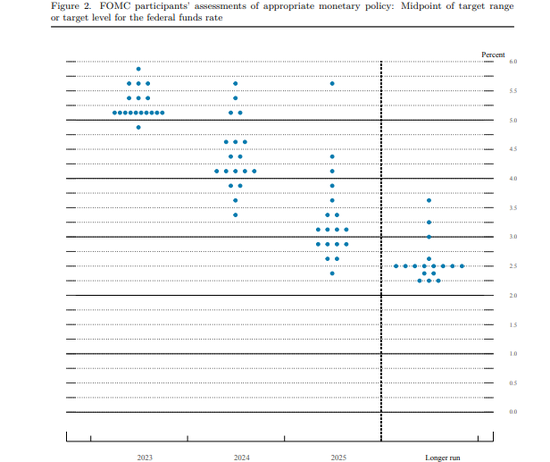

从反映利率预期的点阵图分布看,18个委员有10位预计明年末利率目标区间为5.00%-5.25%,与上期持平,即存在25个基点加息空间,支持继续加息50个基点和75个基点的委员各有3位。相比之下,美联储内部对随后两年政策路径分歧较大,支持2024年年末利率目标区间在4.00%-4.25%或以下的委员有10位,较上期减少2位,有4位委员认为利率需要维持在5%以上,2025年点阵分布更为离散,利率中值主要集中在3.25%附近。

针对本次会议的表决,鲍威尔透露,委员会曾考虑过暂停加息,之所以对加息达成非常强烈的共识,是因为通胀和劳动力市场的数据最近强于预期。“随着时间的推移,通胀率将降至2%。重要的是,我们要用行动和言语来保持这种信心。”

美联储主席随后再次否认了降息的可能性。他表示,最新经济预测摘要预计经济增长将放缓,通胀将逐步下降,劳动力市场供需将重新平衡。“在这种最有可能的情况下,今年不会看到降息。”鲍威尔说,“如果需要,央行将进行更多加息,以对抗通货膨胀。当考虑进一步加息时,必须保持警惕,因为不知道紧缩的信贷条件对经济的影响程度。”

银行业风暴的影响有待观察

美国银行业波动背后的监管风险暴露,使原本专注于加息以对抗通胀的货币政策决策变得复杂起来。

美国国会方面正在施加压力。共和党参议员斯科特(Rick Scott)在给鲍威尔的一封信中,要求美联储主席解决硅谷银行和签名银行倒闭背后的“失败和渎职”问题,并“说出被解雇的人的名字”。美国民主党参议员沃伦(Elizabeth Warren)表示,她对旧金山联邦储备银行行长戴利(Mary Daly)也失去了信心,该行对硅谷银行负有监管责任。

如今外界希望从3月政策声明评估金融系统的麻烦给经济带来的风险,以及未来潜在的政策路径线索。

牛津经济研究院高级经济学家施瓦茨(Bob Schwartz)在接受第一财经记者采访时表示,经济环境发生了巨大变化,对银行业危机的担忧一度超过了高通胀。不过他不认为事件将整体经济构成系统性风险,只是动荡尚未结束,不确定性很高。

多家银行倒闭也增加了经济衰退的可能性。作为前瞻数据,咨商会领先指标已经连续11个月下跌,同时多条美债收益率曲线倒挂的趋势也没有改变。上周高盛将2023年美国经济增速预期下调0.3个百分点至1.2%,并上调衰退概率至35%。高盛在报告中写道,资产值低于2500亿美元的银行承担了美国约50%的商业和工业贷款。一旦储户对银行信心流失,出现大面积提现的情况,中小银行将被迫压缩贷款业务以保证自身流动性充裕,而这将抑制美国经济增长。

凯投宏观分析师亨特(Andrew Hunter)表示,银行业危机对经济的影响可能比美联储官员预期的更糟。“官员们似乎已经判断,最近的动荡至少会对经济活动造成一定影响。考虑到FOMC对2023年GDP增长的预测从0.5%略微下调至0.4%,我们怀疑官员们低估了潜在的拖累。最近的事件增加了今年经济衰退的可能性, 美联储将在今年年底前再次降息。”

联邦基金利率期货显示,投资者仍在押注美联储提前政策转向。作为应对衰退的政策工具,降息往往是美联储的第一选择,最近的例子就是2020年3月疫情初期,美联储紧急将利率降至零区间。期货报价显示,本轮加息周期将在5月见顶于4.95%,而年底的联邦基金利率中值将回落到4.30%,这相当于两次降息空间。

施瓦茨向记者表示,美联储加息25个基点是因为,这既可以通过提供必要的流动性来防止风险传染,也可以通过加息来保持对通胀曲线的领先。但政策制定者接下来面临着一场艰难的战斗,即在降低通胀的同时保持金融稳定。他重申了此前的观点,经济衰退将发生在2023年下半年,但倾向于避免硬着陆。