鲍威尔青睐的指标传递出信号:今年降息是必然的

转自:金十数据

鲍威尔去年曾表示,如果出现这一信号,那就意味着美联储需要降息。如今,信号出现了,留给美联储的时间恐怕不多了……

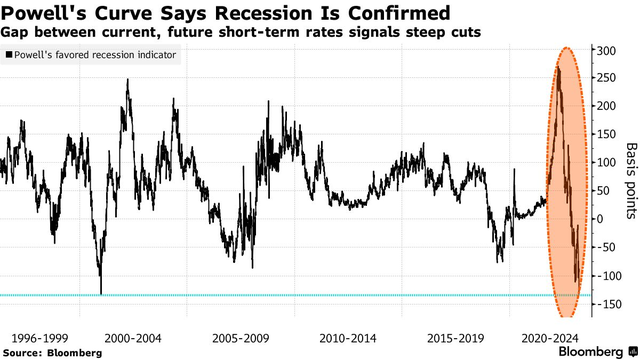

经济衰退是必然的,今年降息也是必然的。这是美联储主席鲍威尔一年前强调的债券市场指标传递出的信息,该指标被认为是揭示美国经济问题的最佳指南。

3个月期美国国债的收益率比当前联邦基金利率低了134个基点,倒挂幅度比2001年1月创下的历史最大倒挂幅度更严重,当时出现历史最深倒挂大约2个月后,美国经济就正式陷入衰退。

去年3月份,鲍威尔曾表示:

“坦率地说,美联储系统的工作人员进行了很好的研究,实际上是说要关注短期美债收益率曲线,即前18个月美债的收益率曲线。因为前端的表现对收益率曲线有100%的解释力。如果它是倒挂的,那就意味着美联储需要降息,意味着经济疲软。”

美国国债周四延续涨势,此前美联储将基准利率上调25个基点,交易商却加大押注美联储将很快逆转路线并开始降息。他们确信,美联储将在9月降息,降息幅度至少将抵消本周的加息。

市场观点与美联储预期将至少加息一次的指引,以及鲍威尔表示他预计今年不会降息的言论形成了鲜明对比。

道明证券策略师格伦(Jan Groen)周三在一份报告中写道:

“考虑到迄今为止的紧缩政策和银行信贷紧缩,美联储降息可能会比市场目前预期的更快到来。由于我们继续预计经济将在第四季度陷入衰退,我们仍然认为,美联储将在12月的会议上开始降息。”

美债收益率曲线变陡也是值得关注的信号。2年期美债收益率在周三下跌23个基点后,周四又下跌7个基点至3.87%。2年期美债收益率的跌幅超过了10年期美债收益率的跌幅,令本已陷入深度倒挂的收益率曲线再度变陡,许多观察人士将此视为衰退指标。在经济开始收缩之前,2-10年前美债收益率通常会结束倒挂,也就是说10年期美债收益率将重新回到高于2年期美债收益率的状态。

掉期交易员认为,美联储不会再次加息的可能性约为50%。自2022年3月16日决定加息25个基点以来,美联储已累计加息475个基点。

责任编辑:于健 SF069