南京证券“佛系”保荐:四成项目持续督导期内严重违规 两家公司督导七年也无济于事

相关公司: 平安证券 中天国富 中信证券 国泰君安 东兴证券 申万宏源 首创证券 西部证券 瑞银证券 兴业证券 海通证券 渤海证券 德邦证券 民生证券 中金公司 招商证券 东吴证券 湘财证券 东海证券 华安证券 开源证券 东莞证券 长城证券 华英证券 华创证券 华金证券 东北证券 安信证券 华西证券

出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

近期,A股上市公司奥联电子因信披违规遭到立案调查。奥联电子于2016年IPO,2021年9月完成定增募资,保荐人及持续督导券商都是南京证券,南京证券已经持续督导奥联电子六、七年之久。

此外,南京证券连续督导七年以上仍信披违规的项目还有昊志机电等。据wind统计,南京证券最近10年持续督导的17家IPO及再融资公司,有7家公司出现了信披违规、违规担保、关联方违规占用资金或财务造假等严重问题,占比超40%。而南京证券总是在项目收到罚单后,才“后知后觉”。

多家项目持续督导六七年仍严重违规

2月23日,A股上市公司奥联电子因涉嫌信息披露违法违规,被证监会立案调查,这主要因公司董事长履历被质疑造假有关。

奥联电子公告显示,胥明军曾经“指导完成华能清能院550×650mm钙钛矿电池组件中试线工艺设备设计”“指导华能清能院550×650mm钙钛矿电池组件中试线效率验收达标,最高认证效率达到16.8%”。

但华能清能院发布的《澄清声明》显示,胥明军“未曾受邀到访华能清能院”“不存在‘指导华能清能院550×650mm钙钛矿电池组件中试线效率验收达标,最高认证效率达到16.8%’等相关事实”“文中‘16.8%’的认证效率数据为杜撰数据,与本公司认证数据不符”。

杭州众能光电科技有限公司也发布澄清声明,称奥联电子披露的胥明军主要业绩内容有夸大或失实,胥明军在本公司工作时间与公告披露不符;同时奥联电子在公告中提及的胥明军多项业绩涉及本公司有夸大或失实。

深交所追问奥联电子披露董事长的履历是否真实,相关数据是否客观。过了一个多月,奥联电子仍没有回复深交所的问询函,但却以《关于对深圳证券交易所关注函回复的公告》(下称《回复公告》)为题,称将以证监会的调查结果进行补充披露。有业内人士认为,奥联电子应该以“延期回复交易所问询”为题回复。

换言之,奥联电子并不打算在规定期限内回复深交所问询,反而以证监会的立案调查为由,敷衍了对交易所问询的回复,也不想以自查自纠的方式对外披露真实情况。由此可见,奥联电子不仅信披质量有待提高,信披态度也有待商榷。

值得注意的是,奥联电子2021年完成定增股份发行,保荐人及持续督导券商是南京证券,2021-2023年是持续督导期。此外,南京证券还是奥联电子2016年IPO的保荐人及持续督导券商,持续督导期为2016-2019年度。从上市至今,南京证券已经持续督导奥联电子六、七年的时间,但奥联电子连最基本的信披准确都做不到。

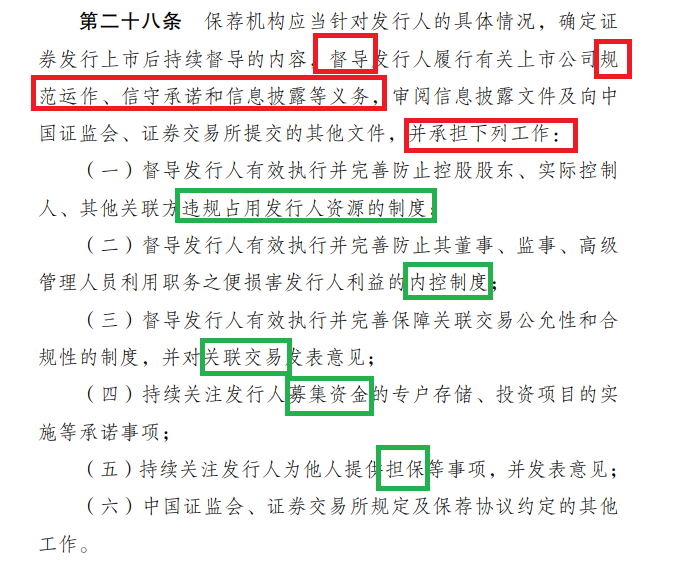

根据《证券发行上市保荐业务管理办法》(下称《保荐管理办法》)等规定,持续督导券商最基本的职责是持续督导发行人履行规范运作、信守承诺、信息披露等义务。

来源:《保荐管理办法》

在奥联电子信披违规事件中,南京证券的表现并不算很好,尤其是奥联电子以证监会立案调查为由不回复深交所问询,南京证券持续督导六七年的效果可见一斑。

南京证券一直持续督导的项目还有昊志机电,昊志机电及董高监同样是在持续督导期内多次违规,还遭证监会立案调查。

昊志机电于2016年3月在创业板IPO,2019年和2021年分别定增募资2.72亿元、2.21亿元,IPO和两次定增的保荐人都是南京证券。从2016年IPO至今,昊志机电一直处于南京证券的持续督导期内。

然而南京证券持续督导7年的项目,竟连续严重违规。

2021年9月,昊志机电控股股东、实际控制人、副董事长、总经理汤秀清因涉嫌操纵证券市场被证监会立案调查。2022年8月,昊志机电因存在在建工程、存货、应收账款、收入确认政策等财务核算问题,对关联方资金往来未按规定进行审议和披露等信披问题,被广东证监局采取责令改正措施的决定,公司及汤丽君、汤秀清、肖泳林也收到警示函。2022年9月,因会计差错更正及追溯调整,昊志机电收到创业板监管函。2022年11月,昊志机电董事长汤丽君你涉嫌内幕交易公司股票,被证监会立案调查。2023年1月,因控股股东杨秀清非经营性占用上市公司资金未及披露,深交所对昊志机电、杨秀清、汤丽君及公司时任财务总监肖泳林给予通报批评的处分。

根据《保荐管理办法》之规定,持续督导券商除了督导发行人履行有关上市公司规范运作、信守承诺和信息披露等基本义务外,还应督导发行人有效执行关联方占用资源、完善内控制度、完善关联交易制度等。

而南京证券持续督导七年以上的昊志机电,在信披违规、财务核算、会计差错更正、内幕交易及操纵市场、关联资金占用等方面问题频出,覆盖到券商持续督导义务的多个方面。而南京证券,在持续督导报告中“后知后觉”。

从昊志机电及奥联电子的违规次数及严重程度分析,南京证券显然没有很好地做好持续督导工作,保荐态度较为“佛系”。

超四成项目在持续督导期内严重违规

wind显示,自2014年至今的十年之中,南京证券保荐和持续督导的IPO、再融资、重组的公司合计17家,其中7家在持续督导期内严重违规遭罚,占比超41%。7家项目分别是大烨智能、双林股份、神雾节能、新开普、诺泰生物、奥联电子、昊志机电。

诺泰生物于2021年5月在科创板IPO,2021-2023年皆是南京证券的持续督导期。2022年6月13日,公司因2021年三季度报告中部分会计处理存在差错,导致2021 年第三季度报告相关财务信息披露不准确,上交所对公司及时任财务总监徐东海予以监管警示。

2019年12月,大烨智能通过发行股份及现金支付方式收购苏州国宇的重组事项完成,南京证券为独立财务顾问及后续持续督导券商(2019-2021年)。

公告显示,大烨智能2020年的年报被出具“带有强调事项段的无保留审计意见”,但公司却在年报中披露为“标准无保留审计意见”,且缺少董事会对非标准审计意见的专项说明及监事会、独立董事相关意见等信息披露文件,这招来深交所的监管函。

对于年报是否属于“非标”,作为持续督导券商的南京证券显然知晓,但却没有及时督促大烨智能规范信息披露,没有尽到持续督导券商的基本义务。

2021年8月,大烨智能因在2019年收购苏州国宇的重组事项中,未及时披露关联方;未按规定披露控股股东及关联方占用资金,为及时披露对外担保等问题,被江苏证监局采取采取出具警示函措施的决定。

值得关注的是,南京证券正是大烨智能2019收购苏州国宇的重组事项的独立财务顾问,未及时披露相关关联方,南京证券明显存在工作失误。

2018年7月,双林股份以23亿元的总对价收购了控股股东旗下的双林汽车,南京证券作为重组的独立财务顾问,持续督导期为2018-2020年度。

2019年7月,双林股份因《2018年年度业绩预告》业绩预测与年报数据披露相差较大,且未及时披露修正公告,收到深交所监管函。2019年8月,因上述业绩预测不准确及未合理确认子公司业绩补偿款,双林股份收到宁波证监局的警示函。2019年11月,双林股份因前期会计差错更正对净利润影响较大,再次收到深交所关注函。2020年3月,双林股份因在互动易上未客观回复相关业务情况,未及时披露重大事项,收到深交所监管函。2020年12月,公司在信息披露、财务会计方面存在部分问题,收到宁波证监局监管关注函。

综上,双林股份在南京证券持续督导期内,存在至少5次因为信披违规遭监管,说明公司信披状况较差,而南京证券没有履行好最基本的督导义务,难辞其咎。

2016年12月,新开普定增股份上市,南京证券为保荐人,持续督导期间为2016-2018年度。

2020年7月,因新开普未及时披露一致行动关系,收到深交所监管函。 2018年1月30日,杨维国、尚卫国、付秋生、华梦阳、葛晓阁、傅常顺、赵利宾、杜建平、刘恩臣、郎金文一致行动关系协议到期,之后没有续签即不再构成一致行动关系,但公司直到至2020年4月16日才补充披露。

一致行动关系涉及公司实控权的稳定性以及重大决策的有效性,南京证券在持续督导过程中,2018年近一年时间里都没有发现没有发现上述重大事项,持续督导工作或有“躺平”之嫌。

神雾节能财务造假还违规担保 南京证券总是后知后觉

在南京证券保荐或持续督导的项目中,神雾节能的问题最为严重,其2016年和2017年的财报曾造假。

而2016-2018年度,正是南京证券作为神雾节能2016年重组事项的持续督导期。2016年10月,神雾节能以34.6亿元收购了控股股东旗下江苏院100%的股权,收购增值率高达1434.47%。

证监会2020年调查发现,神雾节能2016年虚增利润总额及净利润1.16亿元,2016年公司多记利润数占披露利润总额的29.6%;2017年虚增利润约0.82亿元,占当期利润总额的20%。

除了财务造假,神雾节能还没有披露2017年的违规担保。2019年3月,神雾节能自查发现,上市公司2017年为其控股股东神雾集团及其关联方提供了2.195亿元的担保,占神雾节能2017年经审计净资产的20.32%,但上述担保事项未履行相应的审议程序和及时信息披露义务。

值得关注的是,2017年“神雾双雄”的流动性困局已经显现,神雾集团持上市公司100%的股份已被司法冻结。甚至大信事务所对神雾节能2017年度财务报告出具了保留意见的《审计报告》,对公司海外收入的真实性存在怀疑。

对于审计师及公司自查都能发现的问题,作为持续督导券商的南京证券,为何总是后知后觉? 在巨额违规担保和信披违规这两个基本的持续督导义务上,南京证券屡栽跟头,也十分耐人寻味。