早期投资卷出新高度!天使轮就下注两个亿,二三百万可能连牌桌都上不去

每经记者 姚亚楠 李蕾 每经编辑 彭水萍

近日,泳池机器人公司“星迈创新”宣布完成天使轮2亿元融资引发了市场的关注,这是一家去年才成立的智能硬件公司,仅仅在天使轮,高瓴、源码、顺为等顶级机构就豪掷了2个亿。

早期投资的资金门槛提高了,这是英诺天使基金创始合伙人李竹的切身体会,“如果按照过去一个项目两三百万的打法,可能连牌桌都上不了。”

图片来源:视觉中国-VCG21409100706

“现在不只是早期投资卷,整个行业都很卷。”国科嘉和高级合伙人陆佳清感慨道。

不过牌桌上的玩家变了,美元基金逐渐式微,“现在大家是被国资卷,国资主动管理的意识越来越强,他们需要推动国有资本与战略性新兴产业的发展,因此也越来越敢干。投资机构如果没有几样绝活,真的很难做了。”

PE大佬、国资机构往往意味着更深的口袋,更完备的投后服务,当他们下场在种子轮、天使轮项目中大手笔出资时,早期投资的“原住民”如何应对?不过在采访中,多位投资人直言,不担心、不忧虑。

卷向更早期,天使、Pre-A轮平均投资额明显增加

进入2023年,市场上供养早期项目的弹药似乎更充足了。

近日,无锡创新创业种子基金完成工商注册设立工作,基金规模5000万元。作为天使引导基金的子基金,种子基金将进一步延伸服务链条。无锡市创新投资集团有限公司联席总裁王志行介绍称,“为更好解决种子期、初创期科技型企业‘首投难’问题,我们必须进一步扩大早期项目的投资覆盖面,种子基金更加突出‘投早投小’,是最好的工具。”

今年2月,红杉中国种子基金宣布旗下第三期种子基金(Sequoia China Seed Fund III)已在去年完成募资4.8亿美元(约合人民币超30亿元)。事实上,早在2018年红杉中国就成立了种子基金,2021年,红杉将早期投资的比例上升到了80%,尤其是在天使和种子端加大了投入比例。

随后,英诺天使基金宣布科创二期基金募集完成6亿元首轮关账,新基金总规模10亿,本次募集资金总额的70%将投资于早中期项目。

近年来,大机构都对早期投资的热情颇为高涨,去年,源码资本也发布了源码一粟业务,在投资体系中将种子阶段的业务独立运营。还有PE大佬高瓴,去年9月,宣布正式推出“Aseed+”种子计划,单独设立种子投资序列。

“这两年很多PE机构在投资策略上都在往前走。”春华创投联席负责人朱大鹏告诉记者,春华资本的PE基金主要聚焦于晚期成长性投资和并购投资策略,在过往的投资过程中曾放弃过一些高潜力的早期投资机会。基于此,2020年春华资本开始着手搭建系统性的早期投资平台-——春华创投,主攻人工智能、新一代信息技术、智能制造和高端装备以及医疗科技等领域的早期投资机遇。

机构愿意投入,反映到投资端,据清科研究数据统计显示,2022年股权投资市场中,A轮最受资本青睐,投资案例数达3134起,投资金额也最高,为2175.75亿元。此外,天使轮、Pre-A轮平均投资金额明显增加,天使轮平均投资金额从2020年的0.12亿元上涨至0.21亿元。Pre-A轮平均投资金额从2020年的0.17亿元攀升至0.29亿元。

同时,在部分机构策略调整带动下,PE和VC机构投资阶段整体有所前移,PE机构中A轮及之前轮次占比由2020年的35.6%上升至40.9%,VC机构则由46.8%上升至56.8%。随着一二级市场价差逐渐缩小,机构向更早期移动以寻求更高收益率的趋势可能持续存在。

时代变了,“大家现在是被国资卷”

入局者和钱多了,VC/PE们感慨早期投资更“难”、更“卷”了。

“现在不只是早期投资卷,整个行业都很卷,如果没有几样绝活,真的很难做了。”国科嘉和高级合伙人陆佳清向记者感慨称。作为国科控股直属的私募股权直投基金,国科嘉和投资的150个项目里,六成左右来自大院大所的科技成果转化。

虽然更卷,但牌桌上的玩家已然发生了变化。陆佳清表示,在当下的早期投资中,美元基金逐渐式微,出于多重因素的考虑,技术创新项目在接受投资时会优先选择人民币基金。“现在大家是被国资卷,国资主动管理的意识越来越强,他们需要推动国有资本与战略性新兴产业的发展,因此也越来越敢干。”

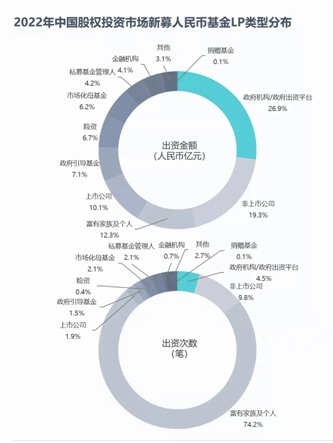

陆佳清的感受不无道理,近几年来,国有资本的股权投资参与度逐渐提升,据清科研究统计,2022年政府机构/政府出资平台已披露的认缴出资金额超4200亿元人民币,同比提升7.2%,占比由2021年的21.8%提升至26.9%。政府引导基金在2022年保持稳定的出资节奏,认缴出资超千亿,占比达7.1%。

来源:清科研究中心

除了通过GP招商,国资LP还亲自下场挖项目,政府引导基金直投团队、地方金控集团、地方国有资本平台等国资机构除了给钱,往往还能协调土地、税收优惠等诸多利好条件,这对于很多技术创新领域的初创企业而言,颇具吸引力。

记者梳理发现,在近日多家企业宣布的融资消息中,国资机构经常出现在领投位置。例如,上个月,麦科奥特宣布完成C轮超亿元融资,本轮融资即由陕西省国资委100%控股的国有资本运营公司旗下私募基金领投。今年1月,利维能储能完成数亿元人民币的A轮融资,由东阳市国资委领投。去年12月,国氢科技宣布完成了45亿元B轮融资,这刷新了当时国内氢能行业单轮融资最高金额额,这一轮融资中,国氢科技引入了诸多国有大型投资基金和金融机构,如国家制造业转型升级基金、国家绿色发展基金、川投集团、大兴投资等。

深口袋涌入种子轮,早期“原住民”如何应对?

大机构、国有资本往往意味着更深的口袋,更完备的投后服务。在谈及春华创投入局早期投资的优势时,朱大鹏即提到,春华资本集团过往投资了一百多家公司,构建了属于自己的投资生态和创业圈资源,春华创投可以利用集团生态系统的协同效应,一方面为科技初创企业提供下游落地场景,助力其推动商业化,同时也借助其产品为集团生态圈内企业提供优秀解决方案,最终推动各方实现共赢和相互赋能。

当这些投资人涌入种子、天使轮后,会对原有的早期投资人造成降维打击吗?

对此,中科创星创始合伙人李浩并不忧虑,“随着经济增速放缓和资本市场改革的推进,以成长阶段业务为主的机构的投资空间被挤压,投资前移和投资硬科技成为“活下去”的选择,但是这也不代表早期投资的竞争就加剧了。”李浩认为,早期投资和中后期投资有非常明显的差异,逻辑不一样,需要的能力也不一样。从中后期往早期转的时候,需要有一个学习的过程,去改变和提升认知。

他认为,对于早期投资而言,最重要的是“做对事”,即对科技有很强的理解能力和把握能力,对技术链的发展方向有前瞻性判断,在选择正确的事儿的基础上谈服务,形成有价值的服务体系。

对于上述问题,英诺天使基金创始合伙人李竹同样“淡定”:关注早期投资的人变多了,但未必都能上牌桌。“一方面,早期投资专业门槛提高了,现在人工智能、新能源、新材料等技术创新是精英创业,想要看懂这些项目需要投资人有很强的专业认知和学习能力。”李竹表示,“另一方面,资金门槛也变高了,很多技术创新项目一旦成功对世界的改变是巨大的,如果市场空间足够大,它们的估值普遍比较高,第一轮融资可能就需要几亿人民币甚至几亿美金,这对机构的出资能力要求很高,如果按照过去一个天使项目两三百万的打法,可能连牌桌都上不了。”

李竹告诉记者,英诺天使基金的策略是不与VC竞争,“我们坚持价值、投早投小且足够靠前,和VC/PE的合作反而越来越多、越来越紧密,他们会在企业后续融资中参与进来,有些VC现在已经成为英诺的LP。”

抢投教授,“快半步”入局很重要

正如李竹、李浩所言,近几年来,随着创新创业正在从互联网向技术和产业转移,市场上越来越多的科学家开始创业了,尤其是在一些前瞻性、颠覆性领域。

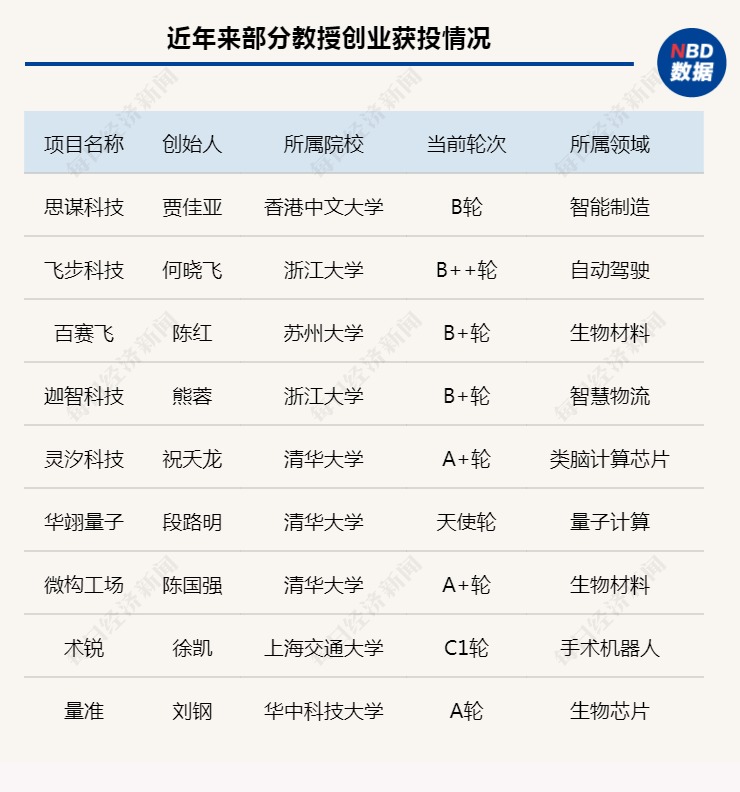

例如,智能制造公司思谋科技的创始人为香港中文大学终身教授贾佳亚,在计算机视觉、人工智能与计算机影像学等领域造诣颇深。自动驾驶公司飞步科技的掌舵者何晓飞为浙江大学教授,是人工智能及机器学习领域知名学者。此外,百赛飞生物、迦智科技、灵汐科技等均为高校教授创办,而为了捕获到这些优质项目,VC/PE们开始到各大高校“抢”教授。

李浩常年从事硬科技产业孵化与投资,他告诉记者,科技创业者的思维方式决定了投资人不能一上来就把关注点放在财务投资上,而是要真正看懂趋势,理解产业发展规律。“最核心的是要懂科学家,能够为他提供针对性的能解决问题的帮助,来帮助科学家向企业家转型。”

“在早期阶段,很多技术创新项目可能连产品都不完善,更别提成熟的商业落地了,对投资人而言,挑战就在于能否挖掘到别人还没开始看的机会,能否看懂别人看不懂的项目,并在早期做出判断。”朱大鹏介绍称,为了适配技术创新项目的投资特点,从人员配置上,春华创投的投资团队全部毕业于世界名校,理工科硕士、博士居多,“经常需要研读大量文献,和科学家对话,这是基础。”他表示。

谈及投资专家教授的诀窍,李浩认为,不仅要更懂前沿科技、更懂科学家,也要更有情怀。“拥有科研背景和产业经历的投资人,在对产业的理解和人脉等方面有先天的优势,在判断上要往更前走,‘快半步’入局很重要,能较好地把握住投资机遇。同时,也要怀着同理心去支持未来技术的发展,这样才有机会获得科学家青睐,从而达成项目合作孵化。”