上海银行南京分行“阴阳合同”罗生门

作者|金融小强

2018年,上海“阜兴系”私募基金暴雷让上海银行等托管银行陷入舆论漩涡,投资者直指他们“托而不管”,逃避监督责任。

但是最近,上海银行南京分行作为托管银行又陷入了另一起私募基金暴雷案。

2018年,浙江绍兴的曹女士投入200万购买了深圳崇融资管的私募基金产品,然而没想到仅拿到一期收益后,就再也没有收到后续的收益和本金。

多方维权无果后,曹女士将基金管理人崇融资管告上法庭,结果却发现基金已无可执行财产,之后她又起诉了基金托管行上海银行南京分行,让她没想到的是,她手上的投资合同,竟然与上海南京分行出示的合同内容不一致!

那么投资合同的内容是如何给调换了呢?作为托管行的上海银行南京分行究竟对这个情况知不知道呢?目前该案在南京市玄武区法院已经结束二审,尚未宣判。

01

200万认购私募基金

2018年6月,曹女士斥资200万购买了《崇融资产特殊机会肆号私募投资基金》,并与基金管理人深圳崇融资产管理有限公司、托管行上海银行南京分行签订三方合同,该产品期限为18个月。

根据三方合同约定,该产品投资标的为平安普惠融资担保有限公司的逾期债权包,约定款项直接支付给平安普惠,债权包项下抵押物为江浙沪80套住宅。

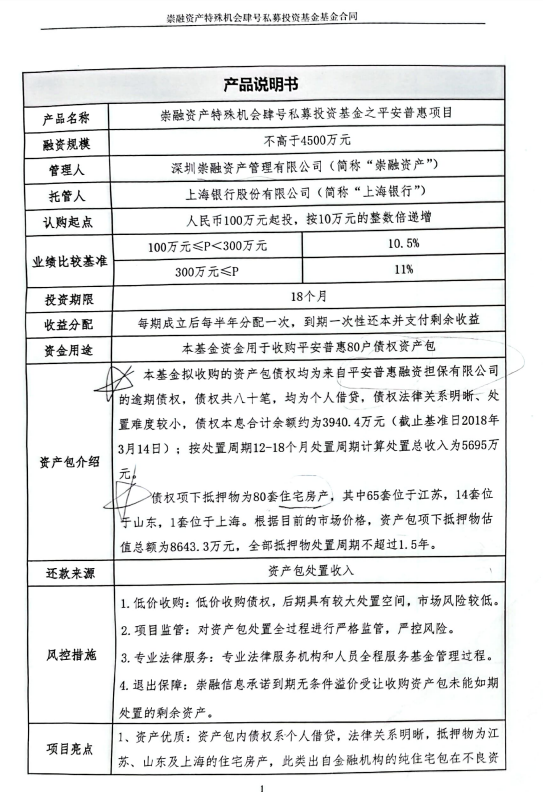

操女士等投资人持有的崇融资管私募产品三方合同(第一页)

200万不是小数目,之所以敢投那么多钱,是因为当时房地产还是一片红火,据当时市场价格,抵押物估值总额为8643.3万元,如果顺利处置,收益可以保证的。

同时她也查询到崇融资管具有私募基金管理人牌照,基金产品在中国证券投资基金业协会网站有备案,特别是上海银行南京分行作为该基金托管人盖章确认,因此才打消了顾虑购买,当时她签了一式三份的认购合同,自己留下一份,将剩余两份邮寄给崇融资管。

天眼查资料显示,崇融资管成立于2015年6月,注册资本1亿元,法定代表人为赵亮,通过四家公司层层控股,穿透后的实际控制人为赵培洲。不过在2018年6月,实际控制人为赵亮,应该是后来做了股权转让,赵亮与赵培洲的关系尚不清楚。

02

基金暴雷无法兑付

然而曹女士没想到的是,崇融资管在支付了第一期10.5万元收益后,之后就再也没有支付过收益和本金。她一下子慌了,多次电话给托管银行问题情况,银行回复口径是“银行一切按合同办理,具体情况请联系管理公司”。

基金有没有按照约定投资上述标的呢?这些标的出了什么状况?她转而要求崇融资管给个说法,崇融的回复是“与银行有纠纷”、“买的债权不干净,平安普惠与具体债务人有纠纷,抵押物无法处理”等等多种解释。

2019年12月,在产品期限届满之前后,曹女士多次到上海找到崇融资管法定代表人赵亮,对方告知基金投出去的暂时收不回来。

据曹女士称,对方先以种种理由拖延时间,并主动提出双方补签一份分期还款协议。在这种情况下,曹女士生怕200万元“打水漂”,不得不与管理人及赵亮妥协,达成分期还款约定,双方约定管理人在规定时间内分期还款基金本金及相关欠息,由赵某提供担保,向曹女士兑付了部分本金和收益共计25.8万元,之后管理人再也没有如约兑付剩余款项。

03

胜诉却仍拿不到钱

眼看讨要无望,曹女士只能走法律途径。

2020年12月,曹女士向越城区人民法院提起诉讼,基金管理人在一审败诉后提起上诉。2021年7月,绍兴市中级人民法院二审维持原判。

然而在执行的时候才发现,基金管理人及赵亮名下都没有可供执行的财产,曹女士还是没有拿到一分钱。

天眼查信息显示,赵亮在20多家公司担任法人、董事、总经理等职务,控股有多家公司。据曹女士称,赵亮名下房产等资产早已被其他债权人“抢先”保全了,名下已经没有可供执行资产,简直不可想象。

曹女士于是又回头找到上海银行南京分行讨要说法,但是对方仍坚称是按托管合同办事,他们不承担投资损失的责任,曹女士百思不得其解,于是曹女士聘请代理律师向上海银行南京分行发去律师函,将合同标的及相关责任义务描述给银行,但是对方仍置之不理。

曹女士认为,当初购买此基金,主要还是看中托管人上海银行南京分行盖章确认,目前基金不知所踪,托管人没有尽到监督责任及披露信息义务,导致基金资产流失,应有责任。

2022年3月,曹女士将上海银行南京分行告上南京玄武区人民法院,2022年7月5日,南京市玄武区人民法院开庭审理此案。

直到这时,曹女士才发现了一个令人震惊的事实,银行当庭出具的三方基金合同竟然与其持有的三方合同关键内容不一致,银行的三方合同没有约定具体投资的产品!

但是法庭认为,“原告提供的证明不能证明合同首页产品说明书的内容差异是因银行的不当行办所致”。

按照托管协议,托管行必须按照投资合同规定的范围进行划转资金,既然银行持有的三方合同没有约定具体投资产品,托管账户里的钱去哪了呢?

这个问题是也是曹女士能否讨回投资款的关键所在。而调查结果却让曹女士大吃一惊。

04

投资合同“狸猫换太子”

一审判决书显示,2018年5月和7月,崇融资管与上海微涛资产管理有限公司(现名上海微涛商务咨询有限公司)签订两份《债权转让合同》,分别收购该公司金额为2621万元和2359万元的债权。

随后,上海银行南京分行根据管理人的划转指令,陆续向上海微涛资产管理有限公司支付款项合计4980万元。

值得注意的是,上海微涛资产管理有限公司为崇融资管的间接控股股东,基金划付时该公司法定代表人和股东均为赵亮,是个人独资公司,两方是十分明显的关联方。

一审法庭上,上海银行南京分行出示了三方签订的基金合同和一份其与管理人单独签订的双方基金合同。

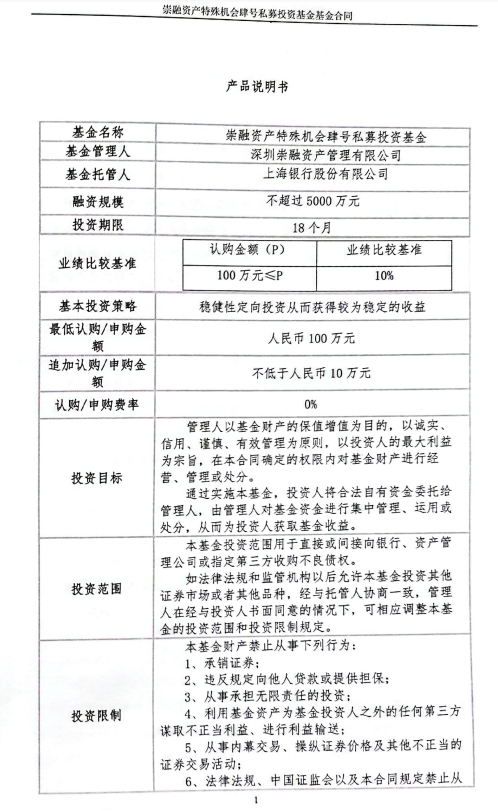

上海银行南京分行出示的与崇融资管签署的私募产品三方合同(第一页)

上海银行持有的三方合同的内容与曹女士持有的投资合同内容明显不一致,主要有三个区别:

第一个区别是前两页的《产品说明书》不同。曹女士手上那份的产品名字叫“崇融资产特殊机会肆号私募投资基金之平安普惠项目”,募集资金用于收购平安普惠80户债权资产包,款项直接付平安普惠公司,还款来源是资产包的处置收入,还称债权资产包“法律关系明晰,处置空间较大,市场风险较低”。

银行手上那份三方合同的《产品说明书》则是“崇融资产特殊机会肆号私募投资基金”,募集资金用于直接或间接投向银行、资产管理公司或指定第三方收购不良债权。

很明显,曹女士持有合同中对拟收购的资产是明确的,而银行持有的那份中只划定了投资范围,没有具体的投资标的。也就是说,崇融资产返还给银行的那份三方合同的产品说明书部分被调换了。

第二个区别是合同编号。曹女士、崇融资管持有的合同封面上都有手写的编号,但银行持有的没有编号。

第三,银行出示的两方合同与银行持有的三方合同核心内容基本一致,但区别在于:两方合同没有产品说明书及附件,两方合同38页,三方合同71页,两方合同盖印签字在38页,三方合同为第58页,两方合同盖了银行、崇融骑缝章,三方合同没有骑缝章。

双方持有的三方合同皆为正反打印,1-71页连续标明页码,并在首尾页加彩色封皮,封皮有管理人与银行角色的标注。

庭审中,曹女士确认双方持有合同签字皆为本人所签,银行也认可双方持有三方合同银行印章有效。

曹女士说,她在收到三方合同后仔细比对过合同内容与管理人的推广期介绍,特别是产品业绩比较基准、投资产品等关键信息的表述均相同。

二审前,曹女士多方收集证据,目前可以印证的是,其他投资人手上的基金合同跟她是完全一样的,且与管理人在绍兴打官司时,对方出示的基金合同与她持有的基金合同,内容及编号也是一致的,以上内容与崇融销售产品时提供的介绍与尽调报告也是一致的。

“银行那份基金合同上的签字确实是我的字迹,但合同内容跟签字时完全不一样。”曹女士说,她拿到三方合同时,托管人和管理人已经盖好章,正因为有托管银行的“背书”,她才会放心地在上面签字。

05

谁默许了套用银行印章?

那么本案的核心在于,托管行对合同被替换是否知情,或者说是否属于能发现而故意“放水”?对于崇融资管的关联交易是否有审核及通知投资人的义务?

在一审判决中,法院认为,曹女士不能证明被告负有信息披露和通知义务。认定托管人陈述的“阴阳”合同产生,由基金管理人替换了合同文本,与托管银行的责任无关。因此判决曹女士败诉。

对于一审判决,曹女士不服又进行了上诉,2023年3月14日在南京市中院开庭审理。

曹女士表示,一审法院以上海银行南京分行提交的合同来认定本案事实,无法使她信服。“一审判决”只采信了银行持有的基金合同,而不分析造成双方持有的基金合同不同的原因。银行做为专业金融机构,在承揽托管业务时,不但应当谨慎地审查签订的基金合同内容是否合法、完备,而且应当对签订基金合同的过程进行监督,具定法定的“审慎经营原则”责任。

对于信息披露义务,三方基金合同托管人约定义务中第7条即为托管人对托管业务信息有披露义务,相关法规也规定了披露义务尤其是关联交易的披露义务与要求。

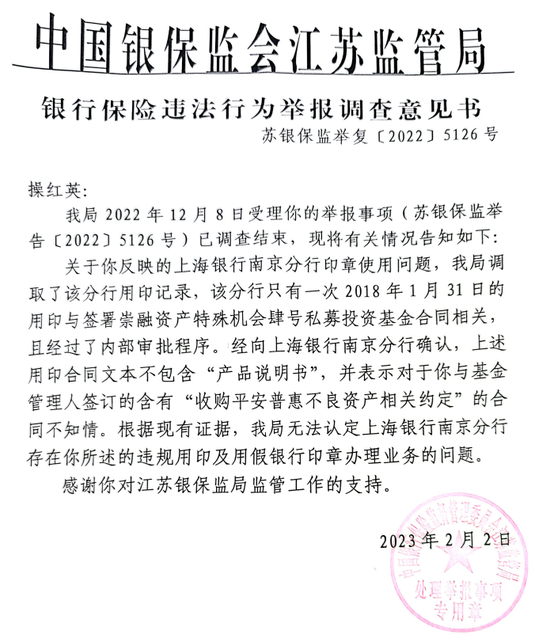

为了搞清楚三方合同银行盖章的真实性,曹女士先后两次向江苏银保监局投诉举报。

2022年9月30日和2023年2月2日,该局给予回应:“我局调取了该分行用印记录,该分行只有一次2018年1月31日的用印与签署崇融资产特殊机会肆号私募投资基金合同相关。经向上海银行南京分行确认,上述用印合同文本不包含《产品说明书》,并表示对于举报人与基金管理人签订的含有收购平安普惠不良资产相关约定的合同不知情。”

也就是说,上海银行根本就没有申请加盖三方合同的用印,这个印章实际上要么是没有经过合法授权,要么就是私刻的“萝卜章”。

在二审庭审中,上海银行方面承认,为了便于基金管理人与批量投资者签订合同,允许管理人扫描银行的印章提供给投资人,然后再返还给托管行。

但是上海银行认为,投资人持有的合同中的《产品说明书》是管理人加入进去的,托管行没有发现持有的合同有替换的情况,因此不用承担责任。

曹女士一方认为,根据《中国银监会办公厅关于银行业金融机构加强印章管理的通知》(银监办发〔2017〕161号)第四条“银行业金融机构应加强印章安全管理,坚决防止印章盗刻盗用。……严禁私自制作、扫描印模。”,第六条“银行业金融机构应严格执行印章审核审批程序……确保用印文件要素与审批内容完全一致”)。

因此,正是由于上海银行没有履行对印章的监管职责,才导致了管理人有机可乘,签订了“阴阳合同”。且上海银行与崇融资管签订的两方合同都加盖了骑缝章,可见上海银行做为专业金融机构对合同可能被偷换的风险是知晓的,并且知晓实际操作中如何来避免该种风险。

曹女士认为,上海银行许可管理人用其印章扫描印模,变更合同要素制作三方合同,是“明知行为可能会导致损害后果发生,却放任其发生”的放任故意行为。

尽管一审败诉,但是在二审中,曹女士提交了更多证据和相关监管部门的调查结果,以证明上海银行南京分行在印章违规操作,对崇融资管的重大关联交易未尽到信息披露和提醒义务,甚至投资人在打电话和发律师函询问时,银行方面都拒绝透露,这种“托而不管”的消极状态给崇融资管的“掉包”创造了条件。

那么对于这起案件,法院将会如何认定责任,我们也将静待法院的公正判决。

(江苏金融圈)