从怀疑到坚信,“美债收益率曲线预测之父”:最可靠指标正指向深度衰退!

杜克大学金融学教授坎贝尔·哈维(Campbell Harvey)以在1980年代发现美债收益率曲线与经济活动之间的关联而著称,今年较早时,他曾对自己率先使用的这一“最可靠衰退指标”产生怀疑,认为这次的倒挂可能是错误信号,美国经济将能够避免衰退。

但现在他的态度发生了转变。

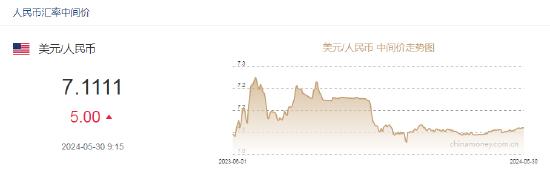

周三,美国3个月期国债和10年期国债收益率之间的倒挂程度达到了约155.8个基点。哈维认为,这两个利率之间的巨大差异表明,美国经济可能出现“深度衰退”。

美国本周公布的数据提供了新的证据,表明美联储长达一年的加息周期终于对劳动力市场产生了影响,经济衰退担忧再次成为人们关注的焦点。

哈维在周三的一次电话采访中表示,相对于当前收益率水平,10年期和3个月期国债收益率曲线倒挂的程度“惊人,相当于一个巨大而严重的反转”。他说:“反转的幅度可能与经济增长的大幅放缓直接相关,而该模型预测将出现深度衰退。”

这一利差在去年10月首次降至零以下。该利差通常为6至18个月内的经济衰退提供预警。今年年初,哈维曾对美国能够避免经济衰退抱有希望,当时该指标还没有反转足够长的时间。哈维当时认为,该指标可能正在发出一个“错误的信号”,美国经济软着陆的可能性更大。

但那是在美联储今年2月和3月再次加息,以及银行业流动性危机爆发之前。哈维说,现在政策制定者“走得太远了,正在玩火。”

美国国债收益率曲线的反转很重要,原因有很多。其中之一是,它颠覆了银行的商业模式,银行通过在较长时间内以高于借款人存款利率的利率放贷来赚钱。今年3月,收益率曲线倒挂导致加州硅谷银行倒闭。哈维说:“我不知道美联储又把多少银行置于危险之中,但我当然希望他们知道。”

责任编辑:于健 SF069