資不抵債的*ST凱撒,在易主之際,宣佈牽手*ST海投,爲了彼此相互“救贖”?

來源:鈦媒體

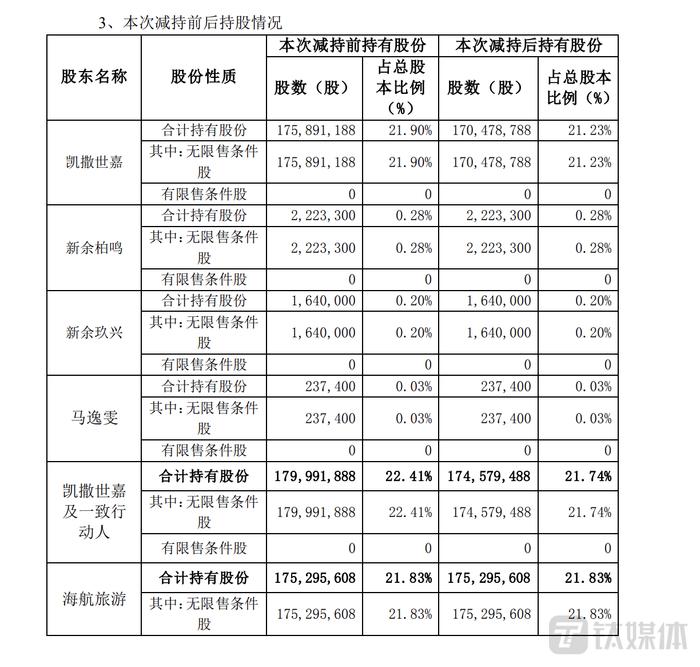

5月23日晚間,*ST凱撒(000796.SZ)發佈公告,公司控股股東凱撒世嘉因在東方證券融資融券業務到期無法償還,導致被動新增平倉84.65萬股股份。減持後,公司的第一大股東由凱撒世嘉及其一致行動人變更爲海航旅遊。

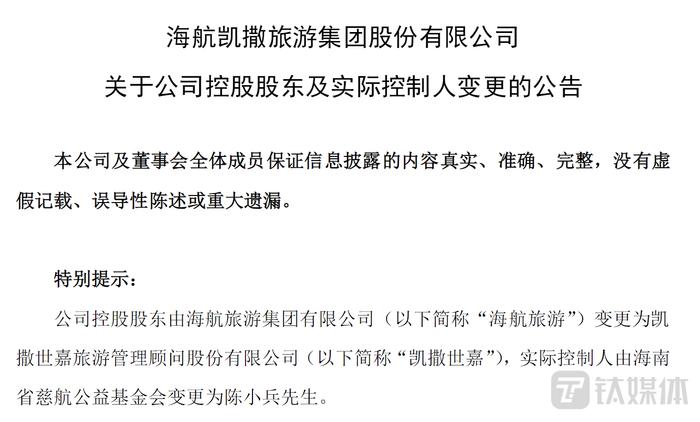

截至目前,*ST凱撒尚未收到凱撒世嘉及海航旅遊有關實際控制人變更或對公司董事推選調整的通知,公司控股股東仍爲凱撒世嘉,實際控制人仍爲陳小兵。

鈦媒體APP注意到,*ST凱撒最近風波不斷,前腳剛收到深交所的問詢函,後腳第一大股東之位便發生變更。易主之際,公司宣佈與海投投資(即*ST海投)簽訂協議,欲實現資源共享。

令人唏噓的是,從昔日出境遊旅行社巨頭,到如今披星帶帽、負債高企,*ST凱撒僅用了三年時間,那麼牽手*ST海投後,公司又將如何發展?

*ST凱撒易主,並牽手*ST海投

關於本次減持,並不是完全沒有預兆。

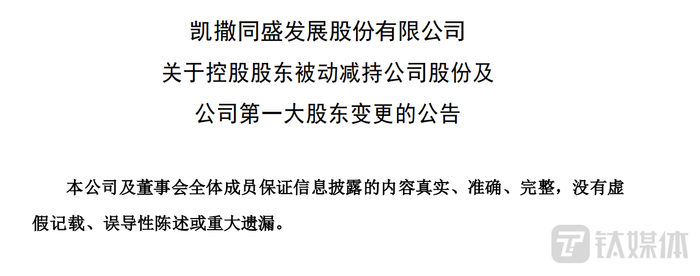

*ST凱撒曾於3月18日發佈《關於控股股東及一致行動人被動減持及後續減持計劃的預披露公告》,公告提及控股股東凱撒世嘉及其一致行動人,將以大宗交易方式或集中競價方式進行減持,被動減持合計不超過1%股份。

截至5月17日,該減持計劃已完成了一半以上(456.59萬股),隨後在5月18日至23日期間,新增平倉84.65萬股股份,目前已累計減持541.24萬股股份,佔公司總股本0.67%。

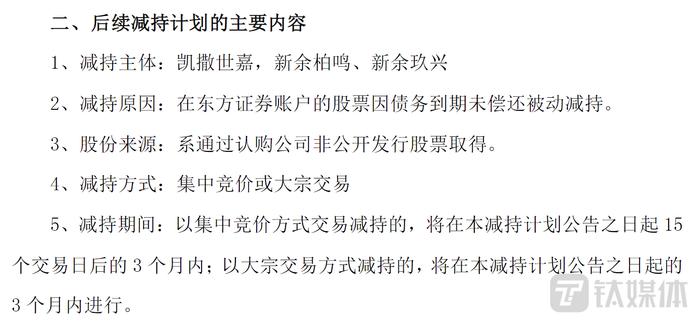

本次交易完成後,海航旅遊持有公司股份1.75億股,約佔公司總股本的21.83%,成爲公司第一大股東;凱撒世嘉及其一致行動人合計持有公司股份1.75億股,約佔公司總股本的21.74%,爲公司第二大股東。

同時,公告提醒,本次交易導致公司第一大股東發生變更,未來不排除公司控股股東、實際控制人進一步發生變更的可能。

鈦媒體APP發現,這是海航旅遊時隔三年再次重回*ST凱撒第一大股東之位。

2019年10月,控股股東海航旅遊及其一致行動人被動減持*ST凱撒的股票,導致其控股股東位置易主,原第二大股東凱撒世嘉及其一致行動人代替海航旅遊成爲公司的第一大股東。

鈦媒體APP注意到,雖然*ST凱撒的前兩大股東尚未發聲,但是這並不意味着相關方沒有采取行動。

5月23日,*ST凱撒披露公告,宣佈與海航投資(即*ST海投)簽署《戰略合作協議》,雙方將圍繞各自行業領域的優勢資源,在康養旅居和醫養服務等方面相互賦能等方面相互合作,資源共享,促成共同發展。

要說明的是,海南海航二號信管服務有限公司(下稱二號信管)持有*ST海投控股股東海航資本集團有限公司(下稱海航資本)100%股權。同時,二號信管也是海航旅遊的間接控股股東。

如此看來,在*ST凱撒第一大股東變更爲海航旅遊之際,兩家上市公司“聯手”也在情理之中。

三年虧損超20億元

*ST凱撒主營業務爲旅遊服務和航空、鐵路餐飲服務及系統集成等。不幸的是,在2019年,凱撒世嘉成爲公司第一大股東之際,正逢疫情開始爆發之時,旅遊服務作爲*ST凱撒核心業務受到重創,旅遊人次的銳減令公司經營承受重大壓力。

2019年-2020年,*ST凱撒分別實現營收60.36億元、16.15億元,同比下滑26.21%、73.25%;歸母淨利潤爲1.26億元、-6.98億元,同比下滑35.28%、655.74%。可以看出,公司於2020年開始出現虧損。

業績變動是受疫情影響,公司出境遊業務近乎全年停滯,航空、鐵路配餐業務受客流減少配餐量下降,同時旗下機票、差旅及與出行相關的業務亦不同程度承壓。另外,公司屬勞動密集型企業,員工人數衆多,企業人工成本支出較大。上述因素對公司經營業績造成重大影響。

出境遊無望之下,爲扭轉虧損局面,*ST凱撒轉戰國內遊市場。但從結果上看,戰略無疑是失敗的。2021年,公司營收爲9.4億元,同比下滑41.78%;歸母淨利潤爲-6.9億元。同時,公司流動負債達到25.43億元,超過流動資產金額高達10億元,公司資產負債率飆升至86.99%。

也正是在這一年,公司聘任的中審衆環會計師事務所無法獲取公司2021年度投資海南微凱創新實業發展有限公司4900 萬元的資金使用情況,並出具了保留意見審計報告。因此,公司戴上了“ST”的帽子。

隨後,*ST凱撒的財報數據遭到深交所“全方位”問詢,包括營收、經營淨現流、應收賬款等會計科目,覆蓋了企業年報中重點領域。

到了2022年,*ST凱撒虧損擴大,期內公司實現營收3.2億元,同比下滑65.99%;歸母淨利潤虧損擴大至10.22億元,同比下滑48.11%;期末淨資產爲-6.58億元。至於虧損擴大的原因,一方面是受疫情持續影響,公司業務無法全面恢復;另一方面是大額計提各項減值損失所致。

虧損擴大的同時,*ST凱撒再添事端。公司通過全面自查發現,截至2022年12月31日,控股股東凱撒世嘉及其關聯單位與公司存在78104.42萬元非經營性資金往來來構成非經營性資金佔用。

其中,包括凱撒世嘉與關聯方之間發生的45040.59萬元資金往來的活動不存在商業實質背景或超出了正常業務規模;通過支付第三方經營性欠款名義向關聯單位支付7095.61萬元;第三方經營性應收賬款回款時被關聯方代收2927.52萬元等。

由於公司存在資金佔用且情形嚴重,且2022年度財務報表再次被出具了無法表示意見的審計報告,公司股票被疊加實施退市風險警示,股票簡稱由“ST凱撒”變爲“*ST凱撒”。

2020年-2022年,*ST凱撒連續三年持續虧損,累計虧損金額高達20億元,公司被追問連續三年大額虧損原因,是否存利用減值計提不當調節利潤情形。

已資不抵債

除了財務狀況惡化外,*ST凱撒還面臨着大量債務逾期、涉及較多訴訟導致大量銀行賬戶被凍結等諸多問題。截至今年3月15日,公司及子公司開設銀行賬戶總數389個,已被凍結或受限207個,凍結數量達到53.21%。

需要說明的是,從2016年開始,*ST凱撒的負債率便高居不下。

2016年,*ST凱撒負債總額爲33.37億元,同比增加88%,資產負債率由2015年的50.19%飆升至61.78%。隨後的幾年中,公司資產負債率一直穩居60%。

爲緩解資金壓力,2020年4月,*ST凱撒發佈定增預案,擬募集資金11.6億元,扣除發行費後將全部用於補充流動資金。

同年11月,*ST凱撒爲緩解短債壓力,公司還向中國金谷國際信託有限責任公司設立的單一資金信託申請不超過3.5億元紓困信託貸款,期限爲36個月。因此,在2020年,公司的資產負債率再度攀升至70.93%。

疫情導致公司業績驟降,進一步加劇了*ST凱撒的償債壓力。截至2021年12月末,*ST凱撒流動負債金額超過流動資產,金額高達10億元,公司的資產負債率達到86.99%。

隨後在2022年,公司出現資不抵債的情況,資產負債率高達126.66%。其中公司及控股子公司短期及長期借款共計14.06億元,已逾期8.95億元。

目前,*ST凱撒已發佈今年一季度報告,公司的負債情況並未得到改善,負債率再創新高,達到128.34%。(本文首發於鈦媒體APP,作者|李若菡)

特別聲明:以上內容僅代表作者本人的觀點或立場,不代表新浪財經頭條的觀點或立場。如因作品內容、版權或其他問題需要與新浪財經頭條聯繫的,請於上述內容發佈後的30天內進行。