【农产品早评】油脂季节性增产,需求预期极差

农产品早评 | 2023年6月1日

玉 米

玉米:玉米最近反弹,主要原因还是在于小麦,最近华北最近10天降水量较往年正常水平超过400毫米,当下正值麦收之际,很多已经成熟的小麦泡在了水里,造成收割机难以进入田地,部分小麦甚至开始发芽,小麦价格开始上涨,从而带动玉米价格上涨,巴西二茬玉米部分地区比较干旱,已经开始收割。但玉米需求端仍然不行,养殖利润不行,淀粉需求也不好。供需不共振,或是弱势反弹。

豆 粕

豆粕:旧作方面,巴西销售进度不到60%,还是处于历史最低区间的销售进度;阿根廷收获进度78%,低于往年同期,交易所还在不断下调阿根廷大豆产量,但是这已经不是市场的主要矛盾,且下调幅度有限。新作方面,美国大豆种植进度很快,中西部地区预计迎来降雨。国内方面,开机率逐步上来,下游成交冷清惨淡,只有4.7万吨,终端需求看不到起色。基差大幅下跌。

生 猪

生猪:目前的主要矛盾还是在于需求端,尽管猪肉是必需品,但并不代表他没有需求弹性,尤其是近几年影响需求的几个因子变动这么大的情况下,猪肉需求变动也比较大,五一之后房地产价格下跌,房地产销售大幅下跌,仅仅高于去年上海封城时间一点点,低于其他年份,居民信贷扩张低迷,企业活动减少,居民收入锐减;加上大厂裁员、地方债导致事业单元工资难以发放、城镇调查失业率等问题的发酵,居民消费信心受到了极大的挑战。再加上二阳等多种呼吸道疾病不断来袭,居民消费低迷。下个月集团出栏计划略减2-4%,需要关注下个月底需求是否企稳回升。

苹 果

苹果:山东正处套袋阶段工人难寻,西北产区近期降雨比较多,套袋工作略有推迟;山东地区近期价格逐渐稳定,客商采购量略有减少;西北地区行情一般,冷库成交不多,部分冷库反馈,水烂果比例继续增加;华南地区近期市场出货情况尚可,华中等地区出货速度放缓;近期关注产区天气以及套袋数量的验证,不宜过度悲观。

红 枣

红枣:新疆正常发芽枣树已逐渐进入花期,预计6月中旬进入环割阶段;河北崔尔庄市场红枣价格弱稳,期货到达市场,市场客商存观望情绪,拿货积极性不高;河南新郑市场价格暂稳运行,下游客商按需补库拿货;广州如意坊市场气温较高,看货人员不多;6-7月需求端季节性淡季伴随着新季的开花坐果,关注产区天气以及市场走货情况。

纸 浆

纸浆:UPM Fibres在芬兰的Kaukas工厂(年产70万吨针叶浆)将裁员,临时裁员最长90天,纸浆生产减产可能在下半年维护停工期间进行;昨日国内针叶浆现货价格小幅下跌,阔叶浆现货价格持稳,针阔叶价差900元/吨;白卡纸市场交投不旺,经销商降库意愿较强;生活用纸市场关注618电商节对终端纸加工厂订单的带动;文化用纸市场出货政策偏灵活;供需端暂无较大利多驱动,国内纸厂有一定补库需求,海外阔叶浆美金价格企稳小幅反弹,预计短期维持震荡,关注海外浆厂情况。

棉 花

棉花

供应端:USDA五月对22/23年度产量小幅下调5万吨至2521万吨, 而对于首次公布的2023/24年度的全球棉花供需平衡表来看,对于全球棉花产量基于减产预期,全球棉花产量下调15万吨,主要减产国为中国以及土耳其,其中中国产量评估预期下调70万吨至599万吨,土耳其下调30万吨至76万吨,而其他国家基于非极端天气状况减产的预期下整体产量预期为增产,其中巴基斯坦预期增产30万吨,美国预期增产22万吨。截止5月28号,美棉15个棉花主要种植州棉花种植率为60%,周环比增15个百分点,较上周有所提速;去年同期水平为66%,较去年同期慢6个百分点;近五年同期平均水平在62%,较近五年同期平均水平慢2个百分点,德州方面种植进度周增5个百分点达到50%,同比慢8个百分点。

需求端:五月usda对22/23年度消费量下调8万吨至 2523 万吨,对23/24年度全球棉花消费给到2531万吨,同比增144 万吨,各个棉花主要消费国消费预期给予不同程度的回暖,对比上一年度,印度上调33万吨,中国上调22万吨,巴基斯坦上调22万吨,土耳其消费上调13万吨。5.12-5.18日一周美国2022/23年度陆地棉净签约29778吨(含签约31525吨,取消前期签约1746吨),较前一周减少1%,较近四周平均减少35%。装运陆地棉60940吨,较前一周减少19%,较近四周平均减少27%。

美棉继续区间震荡,新疆部分地区还有零星天气扰动,但进入淡季下游需求也相对冷清,目前没有什么大矛盾。

油脂油料

供应端:

MPOB显示马来4月产量受劳工放假影响,仅为119.645万吨,显著低于预期,出口受销区高库存以及油脂间价格倒挂影响预估环比降27.7%,为107.445万吨,受此影响库存继续降至149.75万吨。马来表示今年预计受厄尔尼诺影响减产100-300万吨。

GAPKI数据显示印尼3月棕榈油库存上升314万吨,产量恢复至476万吨,出口下降至264万吨,生柴消费量较2月下滑。印尼目前完全恢复棕榈油出口,产地利多或已出尽。厄尔尼诺目前基本确定发生,需要关注其对相关农产品的影响。

南美天气炒作基本结束,阿根廷干旱减产及霜冻减产严重,实际产量预计在2100万吨左右。

南美产量目前趋于确定,需要关注的是销售进度带来的节奏性问题。

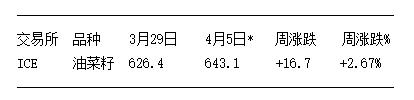

菜系国内供应宽松,五月预估菜籽到港开始下滑,随着压榨的继续预计菜油库存持续修复,供应压力缓解。目前棕榈油和其他油脂价格倒挂,对棕榈油需求有压制。

需求端:

印尼今年开始实施B35计划,增加国内棕榈油消费,但实际效果有限,消费增量需要打折扣。巴西今年暂时推进至B12,对豆油需求有增加,美国允许加拿大菜油在美国用于生产生柴并掺混,2月数据显示美国用于生产生柴的菜油为8万吨,高于历年同期。原油柴油等价格下跌使得生物柴油吸引力下降,利空生柴需求。

印度4月进口食用油102.17万吨,食用油库存为337.4万吨,维持高位。国内菜油库存大幅回升。销区库存高对油脂油料出口有着一定抑制。

宏观:

需要关注高利率维持时间,期间可能出现黑天鹅对宏观商品利空。欧洲目前通胀相关数据超预期汇率,市场或将转向衰退交易。

国内宏观情绪目前偏悲观,复苏进程逐渐缓慢。二次感染问题仍有扰动,需要关注对需求的影响。

策略:

油脂利多或已出尽,逢高做空,短期关注油脂间价差机会,重点关注棕榈油单边做空机会。

免责声明

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述证券或期货的买卖出价或征价,投资者据此作出的任何投资决策与本公司和作者无关。本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制发布。如引用、刊发,须注明出处为混沌天成期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。