美國:爲可能的長期高利率做好準備

【核心觀點】

站在相當長的時間週期看,2008-2019年的利率水平是非常態的。隨着商品、供應鏈和人口供給短缺,投資者需要做好長期準備,貨幣-信用-增長-通脹的傳統傳導路徑重啓,核心通脹中樞高於3%,央行可能長期維持限制性的高利率,偶發性寬鬆,而不是開啓連續降息。後金融危機時代或許結束了,驅動美股長牛的低利率因素(低利率-低通脹、fed put、估值驅動)或許也結束了。

【正文】

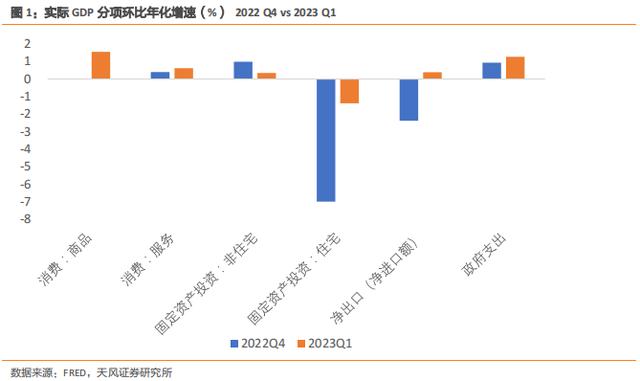

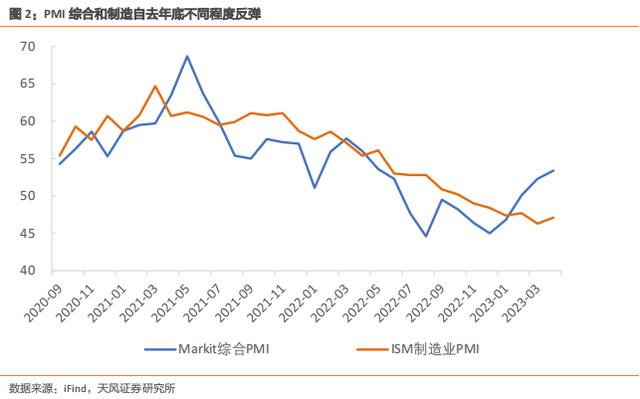

自 3 月美國銀行業危機以來,市場對於美國經濟是衰退還是軟着陸的討論愈發激烈。從市場表現來看,商品和長端美債呈現衰退預期,而美股表現依然十分頑強。今年以來我們堅持認爲美國經濟可能“不衰退”,即便期間出現了區域銀行業危機和商業地產風波,從近期美國經濟數據表現來看,我們仍然堅持之前的判斷。截至目前爲止,今年一季度 GDP 除庫存波動之外,大部分分項均有明顯反彈。其中商品消費從 0%大幅反彈至 1.5%,服務消費穩定增長至 0.6%,住宅固定資產投資跌幅明顯收窄至-1.4%,淨出口則扭虧爲盈,政府開支小幅加速至 1.3%,僅非住宅固定資產投資增速降爲 0.3%。而 Markit 綜合 PMI 自去年 12 月開始強勁反彈,4 月回升至 53.4,其中相對疲弱的製造業 ISM PMI4 月小幅反彈至 47.1。

爲什麼在高利率和高通脹下,美國經濟依然有韌性?

一、高通脹和高利率壓不垮美國經濟

從經濟的幾個部門來看,高通脹和利率並沒有對各個經濟主體造成特別大的衝擊。

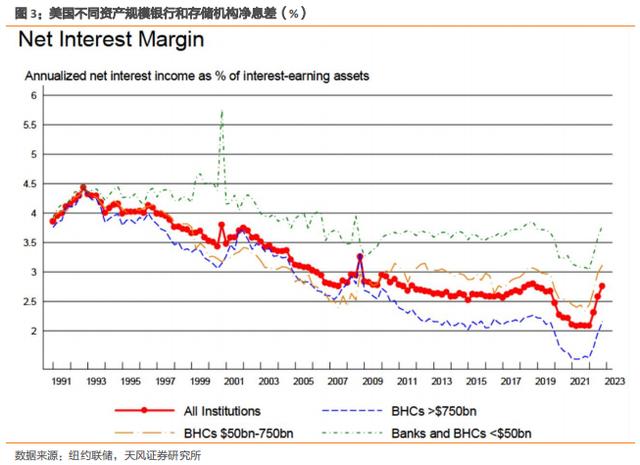

1、銀行部門受益於高利率的息差

金融機構盈利的機制在於借短貸長,在吸納低利率短期存款,然後貸長期貸款給企業,賺取長短端的利差。

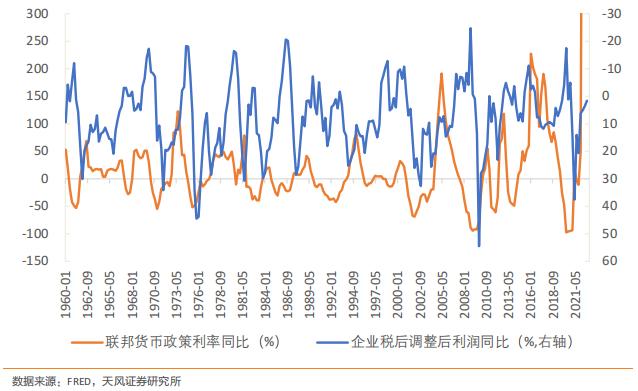

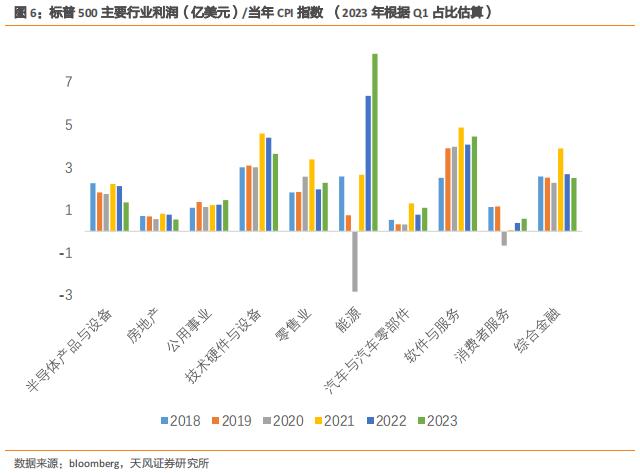

儘管聯儲本輪加息速度爲史上最快,但截至去年 Q4,企業利潤同比增速仍未轉負,其中能源板塊貢獻最大。快速加息並未使原油價格如過去十年一樣迅速暴跌,以標普 500 爲例,2022 年能源利潤創歷史新高達 1862 億美元,比 2021 年高了足足 1140 億美元。即便經過價格調整,能源、公用事業利潤在 2023 年 Q1 仍創歷史新高,而軟件服務利潤也僅次於2021 年。

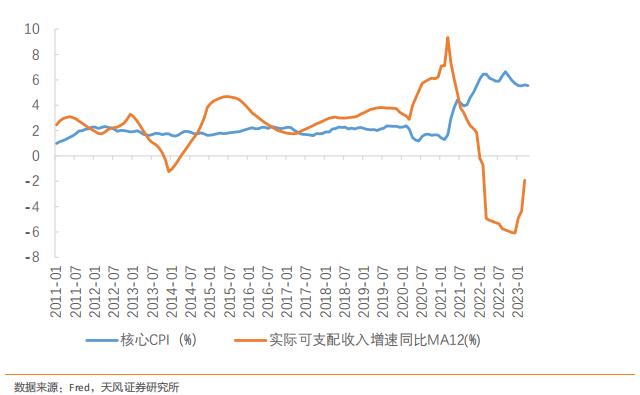

居民部門來看,雖然去年以來實際可支配收入增速受高油價衝擊轉負,但 2020、2021 年居民在鉅額財政轉移過程中實現了 2.6 萬億的超額儲蓄,這一定程度平滑了消費的下行。進入 2023 年,隨着通脹下行,且勞動力市場韌性十足,居民實際可支配收入增速已轉正,這將進一步支持居民消費。

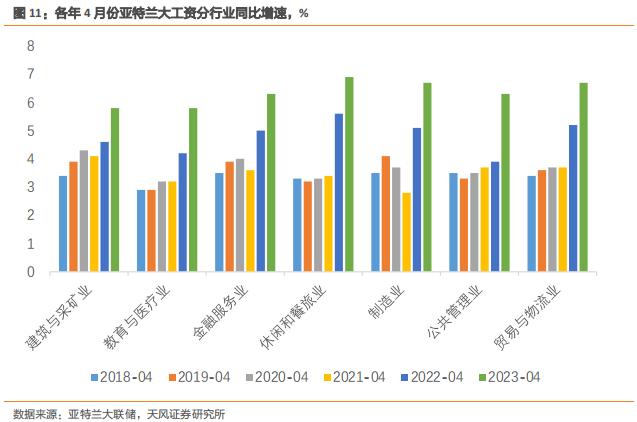

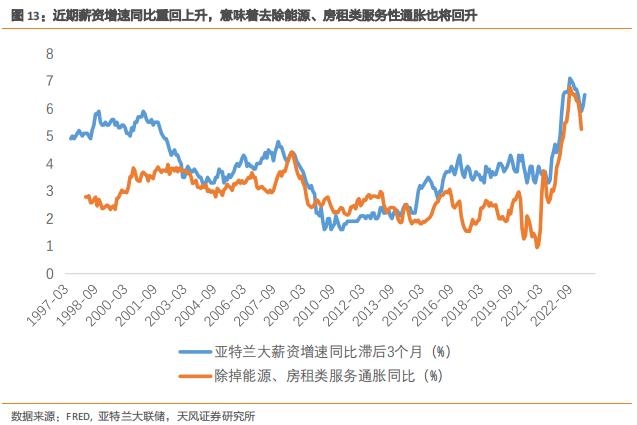

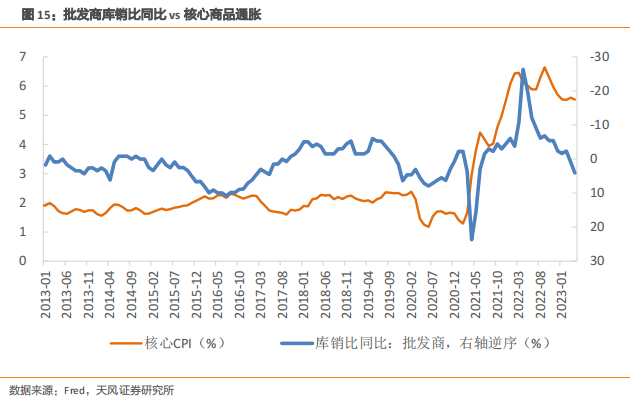

二、經濟大概率不會深度衰退,通脹和利率也很難回到疫情前水平

整體來看,美國經濟並不差,可能沒有發生債務危機和深度衰退(硬着陸)的基礎,我們認爲經濟減速的根本原因是 2020-2021 年過高的居民消費、房地產銷售和企業庫存投資在 2022 年通脹和利率上升之後,擠出了後續的消費地產和庫存投資,只需要時間逐步消化前期的過度消費和庫存積累。這就是經典的庫存週期!由於不會深度衰退來徹底重置勞動力市場的緊平衡供求關係,通脹和利率或許都難以回到疫情前水平。美國勞動力市場出現結構性供給短缺,4 月職位空缺與失業人數之比反彈至 1.79,仍遠遠高於過去數輪週期,在上一輪經濟週期高點 2017-2019 年,核心通脹也剛剛觸及 2%,但職位空缺與失業人數之比僅爲 1.2,這意味着失業率上行、薪資增速下行空間可能不及以前幾輪週期。近期亞特蘭大薪資增速同比回升,意味着核心服務除房租類通脹也將反彈。因此,若沒有勞動力需求因爲深度衰退的大幅削弱,核心 CPI 很難回到 2%的目標水平。若職位空缺與失業人數回落到 1.2 水平,核心服務去除房租通脹中樞可能維持在 4%左右。

隨着通脹回落,居民的實際收入反彈,消費並不依賴於前期的過剩儲蓄,居民消費見底再復甦,庫存去化,並推動通脹再度上行。這就是經典的庫存週期。

沒有衰退,那麼聯儲的貨幣政策目標將錨定通脹。而核心通脹也難以回落到 2%的目標,因此,聯儲或許無需降息。站在相當長的時間週期看,2008-2019 年的利率水平是非常態的。隨着商品、供應鏈和人口供給短缺,投資者需要做好長期準備,貨幣-信用-增長-通脹的傳統傳導路徑重啓,核心通脹中樞高於 3%,央行可能長期維持限制性的高利率,偶發性寬鬆,而不是開啓連續降息。後金融危機時代或許結束了,驅動美股長牛的低利率因素(低利率-低通脹、fed put、估值驅動)或許也結束了。

(宋雪濤爲天風證券首席經濟學家)