警惕空头陷阱!德银:不要迷信流动性危机

来自:金十数据

美国两党“轻松”达成债务上限协议后,由于财政部即将发行大量票据来补充美国政府的金库,“一场流动性危机即将席卷市场”的说法正在盛行,这一潜在预期被指会损害市场,尤其是美国股市。

美国银行的明星分析师Michael Hartnett此前在报告中表示,在全球央行QT以及美国财政部补充一般账户(TGA)的影响下,全球未来3-4个月将减少超过1万亿美元流动性,可能接近1.5万亿美元。

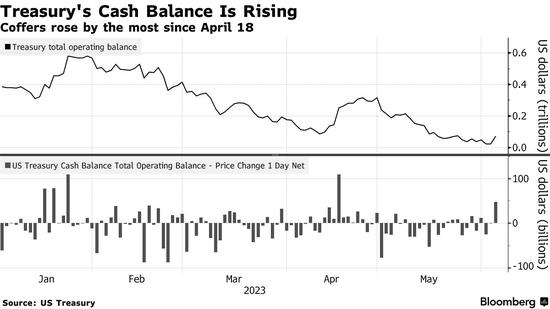

美国官员们正在设法充实财政部的TGA,因为该部门的现金余额在拜登上周六签署暂停债务上限的法案之前降至2015年以来的最低水平。周一,现金余额升至两周以来的最高水平。周二美国财政部扩大了其最短期限基准票据拍卖的规模。德银预计,到本月底,财政部的现金缓冲将略低于5000亿美元,9月底将激增至6000亿美元。

由于当前买家更倾向于将现金注入货币市场基金,新票据大量涌入市场预计将对银行体系造成压力,而银行体系本已难以留住存款。一些策略师一直认为,美国政府现金储备的快速重建将导致流动性下降,从而导致标普500指数下跌约5%。

然而,德意志银行(以下简称德银)刚刚给这种说法泼了一盆冷水。

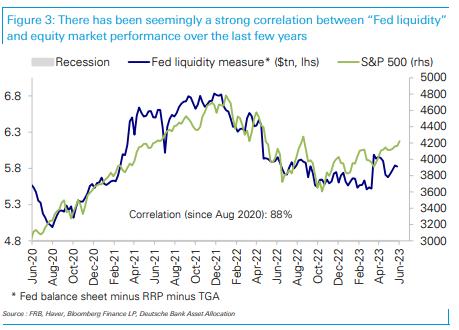

过去三年,投资者越来越多地将美联储提供的大量流动性视为美国股市上涨背后的推动力,但德银策略师Parag Thatte和Steven Zeng表示,大部分美股涨幅其实可归因于盈利或宏观经济增长指标等基本面因素。最近一段时间以来美联储都在收缩刺激措施,而美股回报依然节节攀升,这种相关性与过去是不一致的,这使得上述观点更加值得怀疑。Thatte在接受电话采访时表示,“流动性支撑市场的整个想法都是站不住脚的”。

在全球金融危机期间,随着各国央行制定了包括多轮量化宽松在内的一系列非常规货币政策决定,美国股市走势与美联储流动性挂钩的观点得到了人们的认同。2020年新冠肺炎疫情期间,随着散户交易员在股市聚集力量,流动性和当年8月的市场走势之间出现了明显的相关性,于是流动性与股市亦步亦趋的说法进一步流行起来。

但根据德银的分析,在2020年上半年,这两者之间是负相关的,而且在金融危机之前根本就没有这种相关性。该行策略师在周一发布的一份研究报告中写道:

“美联储流动性与美股回报之间相关性的不连贯反映出,这种说法实际上在很大程度上是虚假的。”

相反,他们说,由于美股每两到三个月就会出现3%至5%的回调,因此市场“可以说早就应该出现抛售”了。当投资者试图衡量股市时,关注宏观增长指标可能对他们更有利。策略师们表示,这种关系“牢固、直观、一致”,已经延续了数十年。Thatte说:

“我们认为,没有什么需要通过这种称为流动性的深奥力量来解释的谜团。”

责任编辑:于健 SF069