夜視麗IPO:規模小、專利少,毛利率爲何兩倍於同行?

來源:每日經濟新聞

反光材料與我們生活息息相關。警察、礦工、消防員等特殊職業工裝,用於夜跑的運動服,以及交通標誌牌、車牌、廣告標誌牌等,都需要用到反光材料。

目前,反光材料企業夜視麗新材料股份有限公司(以下簡稱夜視麗)正在衝刺IPO,擬在創業板上市。記者研究對比發現,夜視麗反光材料的毛利率兩倍於同行;報告期(2019年度~2021年度以及2022上半年度)內,可比公司平均毛利率下降10個百分點,而夜視麗毛利率僅下降1個百分點。同時,其單位售價高於同行,在成本方面有不少原材料的採購單價與可比公司差異較大。

一位反光布廠家告訴記者,反光布規格很多,因用料以及所達到的等級和標準不同,因此行業的毛利率和售價會出現差異。

單從毛利率數據看,夜視麗似乎具備優秀的盈利能力,公司有哪些核心競爭力作爲支撐?從專利數量來看,公司的專利數量不到50項,低於同行企業數百項的專利數量。此外,夜視麗的收入規模較小,2021年收入位於其列出的六家可比公司中倒數第二水平。在充分競爭的反光材料市場,規模較小,專利數量也較少的夜視麗是怎樣提高產業鏈的議價能力,從而撐起遠高於同行的售價和毛利率?

毛利率較高:兩倍於同行,下降不明顯

作爲上市公司水晶光電(SZ002273,股價11.44元,市值159.1億元)的控股子公司,夜視麗IPO是又一個“A拆A”嘗試。

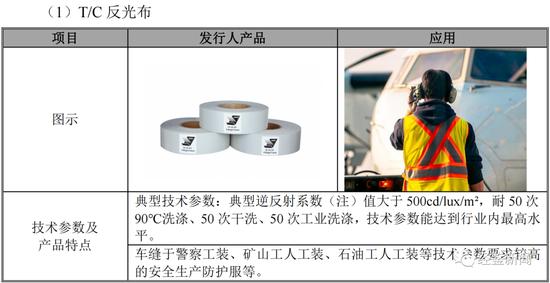

夜視麗主要從事反光材料及其製品研發、生產和銷售,主要產品包括多種規格、用途的反光織物和反光膜產品,其中反光織物產品主要應用於職業安全防護和個人安全防護領域,反光膜產品主要應用於交通標誌牌、車牌、廣告標誌牌等道路交通安全及公共安全領域。

招股書中,夜視麗表示,反光材料行業是一個充分市場化的行業,市場早期被3M、美國艾利、日本恩希愛等國際知名企業所壟斷。但隨着國內生產技術與工藝水平的提升,國內反光材料企業在全球反光材料市場佔有率也在不斷增長。

近幾年,夜視麗業績增長較快,2019年~2021年,公司分別實現營業收入1.74億元、1.91億元和2.61億元,近三年複合增長率爲22.42%;實現歸屬於母公司股東淨利潤3420.05萬元、3757.11萬元、5329.90萬元,近三年複合增長率爲24.84%。粗略來看,按產品分,夜視麗收入約六成來自反光織物,約四成來自反光膜;按區域分,約六成銷往境外。

從毛利率來看,夜視麗遠高於同行。以2022年上半年爲例,夜視麗反光材料(主要包括反光織物、反光膜)毛利率達到36.52%,而可比公司毛利率均值爲17.98%,前者是後者的兩倍。在毛利率的變化趨勢上,2022年上半年和2019年相比,可比公司毛利率均值從28.33%下降至17.98%,降幅超過10個百分點,而同期夜視麗僅下降1個百分點左右。

具體到其他五大可比公司,2022年上半年反光材料毛利率從8%到35%不等。夜視麗的毛利率高於A股反光材料龍頭道明光學(SZ002632,股價6.6元,市值41.22億元)。

記者研究發現,夜視麗在業內確有一定知名度,但在規模和佔有率方面不佔優勢。以2021年收入計,夜視麗的規模(約2.6億元)處於其列出的六家可比公司(包括夜視麗在內)反光材料產品收入的第五名,低於道明光學(約10億元)、星華新材(約6.5億元)、蘇大維格(3.6億元)、夜光明(約2.9億元),僅高於領航科技(0.56億元)。

記者還留意到,夜視麗高毛利率的驅動因素之一是售價較高。招股書顯示,報告期內,夜視麗主要產品反光織物的平均售價較爲穩定,保持在46元/平方米~48元/平方米左右。而同期已披露產品單價的可比公司中,星華新材(SZ301077,股價20.31元,市值24.37億元)和夜光明(BJ873257,股價6.81元,市值4.1億元)的反光織物單價均不超過10元/平方米。

對於毛利率高的原因,夜視麗在招股書中解釋稱,公司反光織物產品優勢明顯,主要面向中高端市場,星華新材的反光織物產品以及蘇大維格(300331.SZ,股價22.38元,市值58.11億元)、夜光明和領航科技(NQ831706)的反光材料產品主要面向中低端產品,整體產品附加值較低,從而公司毛利率水平顯著高於同行業;公司在玻璃微珠反光材料的技術領先,在國內外市場得到客戶廣泛認可,形成一定的品牌溢價;公司反光材料業務深耕國外市場,產品附加值較高等。

一位反光布(即反光織物)廠家向記者表示,反光布規格很多,布基分爲T/C布、化纖布等,有高亮的、中亮的、低亮的,還有按水洗次數的,(例如)水洗25次、50次、75次等等,還分工業水洗和民用水洗的,所以每平方米售價差別會比較大。有賣2元的,有賣8元的,也有幾十元的。行業內如果賣40多元,至少是工業水洗級別,更高端的可以賣到100多元/平方米。

而對於行業毛利率是否存在差異,該廠家表示:“這關係到它用(材料)是什麼程度的,達到哪個等級,單純講也講不清楚,要看實際的情況。”

該廠家稱,一平方米賣40多元的反光布,按照他們工廠的話,成本要30多元。記者據此計算,若生產與夜視麗同等價位的反光布,該廠家毛利率大概在20%~25%之間,低於夜視麗約36%的水平。“我們這行業沒什麼賺的,沒什麼利潤。這幾年供過於求,導致價格下跌。”

成本之謎:同一原料採購價大幅高於同行

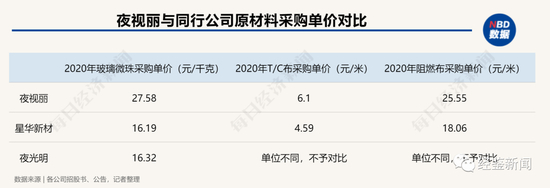

拆解夜視麗產品價格的構成可以看到,其原材料成本也高於同行。記者挖掘了夜視麗與同行可比企業星華新材、夜光明的同時期同一款原材料的採購單價,發現存在較大差異。

首先是玻璃微珠,其系由光學玻璃粉加工製成,是反光材料具有反光效果的重要來源,直接決定玻璃微珠型反光材料的逆反射性能。2020年夜視麗採購玻璃微珠的價格超過27元/千克,而另外兩家公司採購價僅爲16元/千克左右。

記者從某電商批發採購網諮詢多位廠家瞭解到,玻璃微珠單價因決定性能的各項指標(如折射率)不同出現較大差異,每公斤價格從幾元到幾十元不等。低折射率(如1.5)的玻璃微珠價格最低可賣到不超過5元/千克,高折射率(1.9以上)爲20元/千克~45元/千克。廠家也會因客戶採購數量的不同給予不同報價,採購越多,折扣越大。

一位玻璃微珠廠家告訴記者,其所售的折射率1.93的白色玻璃微珠售價是25元/千克,鍍鋁的灰色玻璃微珠售價是45元/千克。“我們是按噸賣,一噸賣兩萬五到四萬五。”對方表示,產品性能在行業內應該還算可以。

夜視麗在招股書中表示,公司生產的玻璃微珠型反光材料對玻璃微珠和樹脂性能要求較高,公司採用向特定供應商定製的採購模式。記者注意到,上述玻璃微珠市場報價與夜視麗披露的採購單價水平基本一致,其與同行採購價的差距或是因爲性能要求或採購規模不同而出現的差異。

第二是布基,主要是作爲反光材料的載體,有兩個布基類型——T/C布和阻燃布。2020年,夜視麗的T/C布和阻燃布的採購單價分別爲6.1元/米、25.55元/米,而星華新材僅爲4.59元/米、18.06元/米。但尚不清楚兩家公司採購的布基寬度是否一致。

夜視麗在招股書中表示,對布基這種無需定製的原材料,公司在報告期內積極拓展供應商,引入供應商競爭機制。也就是說,布基爲反光材料中的通用型原料,市場競爭會使各個廠商的整體價格最終趨於相近。若玻璃微珠的採購單價高於同行是因爲定製原因,那麼布基這類通用型材料價格仍高於同行採購價,就要打一個問號了。

專利數量少:公司稱未充分重視申報工作

招股書中,夜視麗提及公司產品附加值較高、技術領先,這是否有足夠的能力支撐?

從專利數量上看,截至2022年年末,夜視麗擁有發明專利7項,實用新型專利42項,合計49項。而同行可比公司的專利數量有的接近100項,有的達到數百項。其中收入規模不及夜視麗的領航科技,專利數量也達到85項。

對於專利數量較同行少,夜視麗在招股書中解釋原因稱,夜視麗與行業內較爲領先的道明光學和星華新材相比,營業收入規模、淨資產規模、人員規模等顯著較小;夜視麗歷史上未充分重視專利申報工作,對公司已經在研發中形成的可申報專利技術的相關產品、工藝總結提煉不足,因此未能及時取得相關專利。近兩年,公司已充分提高專利成果轉化意識,越來越重視專利申報工作,目前正在積極申請專利授權。

第二,從研發投入來看,報告期內,夜視麗的研發費用分別爲982.10萬元、1219.92萬元、1456.40萬元和751.83萬元,佔同期營業收入的比重分別達到5.64%、6.40%、5.58%和5.61%。夜視麗表示,公司在研發投入的絕對金額上較行業領先的道明光學較少,主要是公司在業務規模和體量上與道明光學存在一定差距。但與其他同行業公司相比,夜視麗的研發投入絕對金額和佔營業收入的比重均保持較高水平。

第三,在研發人員方面,截至2022年6月末,夜視麗共擁有研發人員41人,佔員工總人數的比重爲11.02%。夜視麗表示,技術研發人員數量與同行業其他競爭對手相比較少,高學歷、高水平的技術人才有待進一步擴充。

責任編輯:劉萬里 SF014