更高效地利用国债期货对银行资本工具组合进行套期保值

摘 要

本文通过构建银行资本工具组合与国债期货对冲组合,对不同对冲方法的套期保值效果进行了探究,发现在2022年末债券市场出现较大幅度波动时,DV01对冲法和修正久期对冲法的对冲效果好于相关系数调整后的DV01对冲法、OLS回归对冲法和VAR模型对冲法,且在组合收益测量法和组合波动率测量法下,分别使用TF、TS对冲效果最佳。对此,本文按照2022年末的不同阶段对套期保值效果进行分解、给出解释,并对可能增强对冲效果的方法进行了探究,得到国债期货不同品种间的联合对冲效果更好等主要结论。

关键词

国债期货 银行资本工具组合 套期保值

作为商业银行重要的资本补充工具,二级资本债券和无固定期限资本债券通常被合称为“银行资本工具”,其对商业银行补充资本、提高银行业支持实体经济能力以及抗风险能力意义重大。经过多年的发展扩容,银行资本工具已成为我国债券市场的重要组成部分和各类金融机构开展投资、交易的重要手段。2022年11月初至12月末,防疫政策、地产政策密集出台使得市场对经济的预期发生明显变化,债市收益率出现较大幅度波动,3年期AAA-银行二级资本债券和无固定期限资本债券的中债估值收益率最大上行幅度分别达132BP和155BP,持有银行资本工具的各类金融机构及金融产品出现较大损益波动。在此情况下,套期保值的必要性显著增强。本文从构建银行资本工具组合和国债期货对冲组合实例入手,对不同对冲方法的效果进行探究,并提出提升对冲效果的可行性建议。

银行资本工具组合与国债期货对冲组合构建

(一)银行资本工具组合构建

从流动性、关键期限等方面综合考虑,本文选择6只银行资本工具(债券代码为2028048、2028049等,涵盖二级资本债券、无固定期限资本债券),按照等票面金额的原则构建阶梯型组合,相应得到银行资本工具组合的平均久期、收益率、净值、DV011等时间序列数据。

(二)国债期货对冲组合的构建

在回溯时段内,对于每日TS2、TF3、T4对应的最便宜可交割债券5,按照国债期货DV01约为最便宜可交割债券的DV01与转换因子比值、国债期货修正久期约为最便宜可交割债券久期等原则相应得到国债期货对冲组合的平均久期、净值、DV01等时间序列数据。

对不同对冲方法效果的探究

(一)对冲条件设置与对冲效果测量

首先,设置估计窗口期(2022年7月1日至10月31日)和事件窗口期(2022年11月1日至12月31日)。

其次,分别使用DV01对冲法(dv01)、修正久期对冲法(dur)、相关系数调整后的DV01对冲法(beta)、OLS回归对冲法(ols)、VAR模型对冲法(var),按周进行动态对冲:

基于DV01对冲法,在事件窗口期内,每周一按照上周五的数据完成银行资本工具组合和国债期货对冲组合间DV01的完全对冲;

基于修正久期对冲法,在事件窗口期内,每周一按照上周五的数据完成银行资本工具组合和国债期货对冲组合间久期的完全匹配;

基于相关系数调整后的DV01对冲法,首期相关系数为估计窗口期内银行资本工具组合收益率和国债期货对应最便宜可交割债券收益率间的相关系数,之后每期相关系数为在同样长度的时间窗口内按周滚动计算得到,对原DV01对冲法下的套期保值比率进行相关系数调整(乘积),完成对冲;

基于OLS回归对冲法,对银行资本工具组合收益和国债期货对冲组合收益进行OLS回归得到套期保值比率,首期和后续套期保值比率的确定方式类似前述相关系数的确定方式;

基于VAR模型对冲法,对银行资本工具组合收益和国债期货对冲组合收益进行VAR模型建模,在确定最优滞后阶数后,首期和后续套期保值比率的确定方式类似前述相关系数的确定方式。

最后,分别从组合收益和组合波动率两个角度测量对冲效果:一是在组合收益测量法视角下,对冲效果为有对冲组合和无对冲组合收益率之差与无对冲组合收益率绝对值的比值(记为E-R);二是在组合波动率测量法视角下,对冲效果为无对冲组合净值波动率和有对冲组合净值波动率之差与无对冲组合净值波动率的比值(记为E-V)。

(二)不同对冲方法的效果

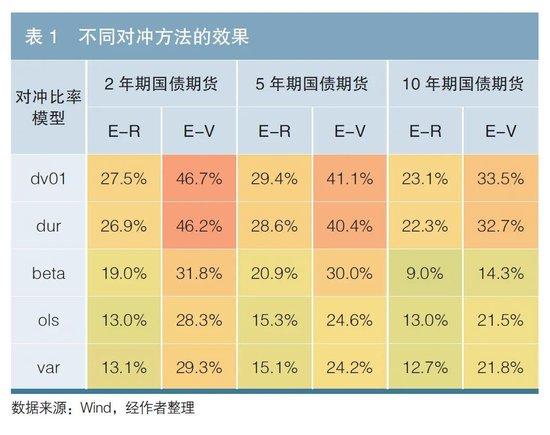

经测算,DV01对冲法和修正久期对冲法的对冲效果整体好于相关系数调整后的DV01对冲法、OLS回归对冲法和VAR模型对冲法。在组合收益测量法视角下,使用TF对冲效果最佳;在组合波动率测量法视角下,使用TS对冲效果最佳(见表1)。

关于国债期货对银行资本工具组合对冲结果的解释

在前述各对冲方法中,基于组合波动率测量法视角,使用TS开展DV01对冲和修正久期对冲的效果相对较好,大致在46%附近,其他方法的效果相对有限,可能的解释是,在2022年末市场大幅波动的不同阶段,机构行为、信用利差等表现不同。

(一)2022年末市场较大幅度波动情况回顾

2022年末的市场较大幅波动可大致分为四个阶段:第一阶段是11月上旬,债市波澜不惊。第二阶段是11月中旬,防疫政策、地产政策密集出台导致债市收益率快速上行,之后转为震荡。在此阶段,利率债先于信用债企稳,而理财产品赎回压力加大,公募基金亦受到影响。第三阶段是11月下旬至12月中旬,随着相关政策进一步出台,债市收益率再次上行。在此阶段,理财产品加大信用债卖出力度,与债市收益率上行之间形成一定的负反馈效应,利率债的收益率上行幅度小于信用债。第四阶段是12月中旬至月末,债市超跌反弹。

(二)按时间阶段对套期保值效果进行分解

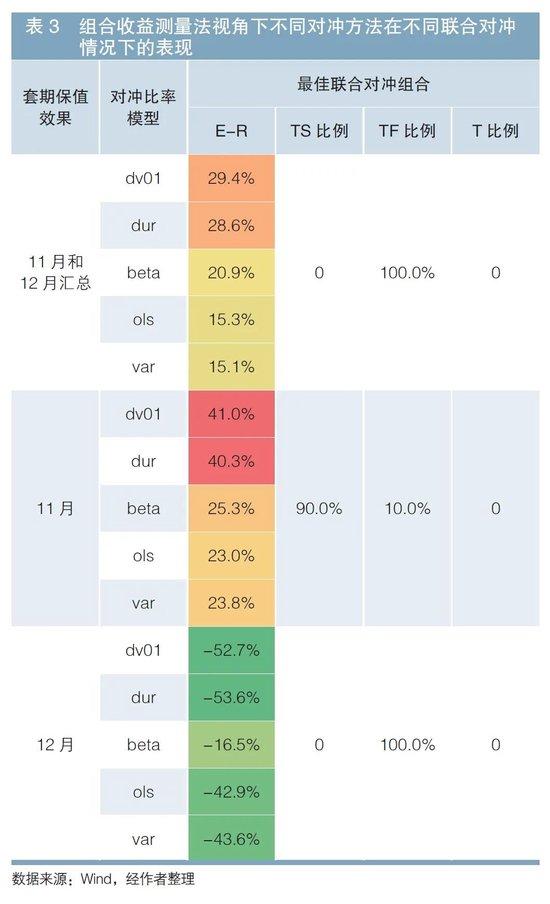

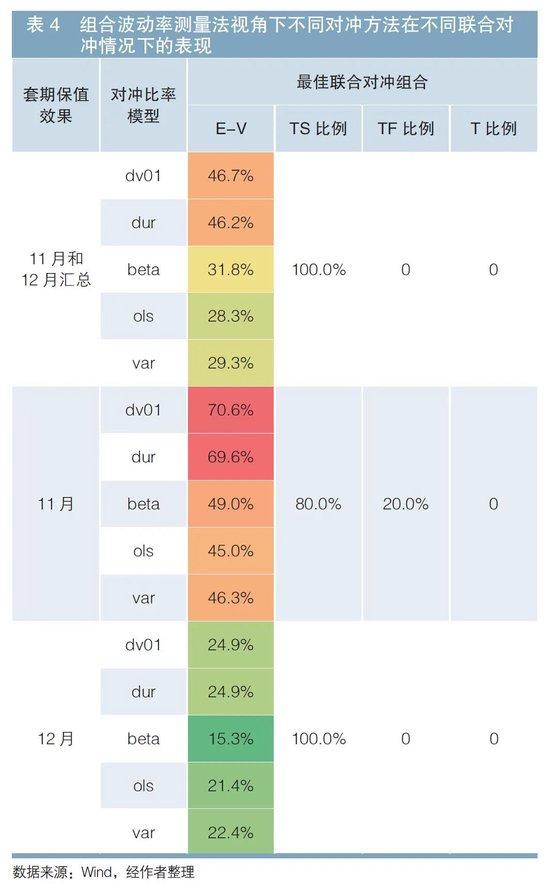

笔者通过对前述各对冲方法的套期保值效果按时间阶段进行分解,发现存在以下情况:第一,11月的对冲效果明显强于12月的对冲效果,在组合收益测量法下,12月的对冲效果为负贡献;第二,11月DV01对冲法和修正久期对冲法的对冲效果好于相关系数调整后的DV01对冲法、OLS回归对冲法和VAR模型对冲法,但12月的情况则与之不同,同时,在组合收益测量法下,相关系数调整后的DV01对冲法在12月的对冲效果明显优于其他情形(见表2)。

(三)相关解释

1.11月的对冲效果明显强于12月

在前述四个阶段中,第一、二阶段可合并作为前段,基本贯穿11月。其间,利率债和信用债表现较为相似。第三、四阶段可合并作为中后段,基本贯穿12月。其间,利率债和信用债表现分化甚至走势相互独立。究其原因,或主要因为在中后段,央行加大逆回购投放并降准来保持流动性的稳定偏宽松,利率债收益率逐步企稳,而作为银行资本工具重要持有者的理财产品被投资者赎回,给银行资本工具带来负反馈效应。在此情况下,12月的对冲效果明显弱于11月。

2.部分方法的表现相对一般

相关系数调整后的DV01对冲法、OLS回归对冲法和VAR模型对冲法在11月的对冲效果相对一般,其解释如下:

第一,相关系数调整后的DV01对冲法、OLS回归对冲法和VAR模型对冲法中均有参数需通过统计确定,虽然统计样本数据区间按周滚动更新且动态对冲,但是较多统计样本数据仍落在估计窗口期内,而估计窗口期内的市场表现明显与事件窗口期不同。李宇霆(2020)指出,“套期保值方法所用的统计方法主要是利用历史数据,根据均值回归的假设对未来进行分析。然而,经济基本面、宏观政策和突发事件等多种因素均会对债券市场产生重大影响,导致债券价格出现偏离。”

第二,相关系数调整后的DV01对冲法、OLS回归对冲法和VAR模型对冲法中均使用统计方法,但相关统计方法的适用性或有待商榷。以DV01对冲法为例,张今(2018)认为:“信用利差和无风险收益率缺乏稳定相关关系,导致收益率Beta调整套保比例策略失败。”在本文中,通过检验银行资本工具组合收益率和国债期货对应最便宜可交割债券收益率可以发现,两组时间序列不平稳且无协整关系。

对可能增强对冲效果方法的探究

在得到前述讨论结果的基础上,接下来进一步探究如何增强对冲效果。

(一)国债期货不同品种间的联合对冲

在事件窗口期内,可用于对冲的国债期货品种包括TS、TF和T。假设使用TS、TF和T联合对冲且三者在国债期货对冲组合中规模占比以10%为单位变动,则合计得到66种联合对冲情况。笔者分别对前述5种对冲方法在66种联合对冲情况下的检验效果进行分析,结果发现:第一,无论是组合收益测量法还是组合波动率测量法,在事件窗口期内,最优联合对冲组合与12月的最优联合对冲组合均一致,这可能主要是12月套期保值效果的负贡献对整个事件窗口期整体套期保值效果的影响更大所致;第二,若剔除12月,仅看11月的套期保值效果,最佳联合对冲组合往往是“较大比例TS+较小比例TF”的组合,这可能主要是因为该组合可在保证DV01完全对冲的同时,使国债期货对冲组合的久期向银行资本工具组合的久期贴近,相当于兼取两种对冲方法之长,从而达到更好的效果(见表3、表4)。

(二)考虑其他可能影响信用利差因子的对冲手段

经前述讨论可知,国债期货对银行资本工具组合套期保值效果受限的主要原因或是机构行为或是市场预期等导致的信用利差变动。因此,可考虑联合其他可能影响信用利差因子的对冲手段,与国债期货一同用于套期保值。

1.信用债债券借贷卖空

信用债债券借贷卖空的限制在于流动性可能不佳、难以“上量”,但优势在于可对信用利差形成较有效的对冲,而国债期货流动性相对较好的优势或可弥补信用债债券借贷卖空流动性不佳的劣势,二者结合可能达到较好的联合套期保值效果。

2.利率互换

在一般情况下,用于利率互换的利率更多与流动性水平、流动性预期相关,而从历史经验来看,流动性收紧与信用利差走阔之间存在一定的相关性,因此也可考虑将利率互换与国债期货一同用于套期保值。

结论与启示

经前述讨论,笔者就如何更高效地利用国债期货对银行资本工具组合进行套期保值进行总结,形成以下结论与启示。

第一,从2022年末市场大幅波动时的实证分析来看,使用DV01对冲法、修正久期对冲法开展动态对冲是更好的选择,而本文其他对冲方法的套期保值效果可能由于估计窗口期与事件窗口期的市场表现不同或数据平稳性、协整关系不适用等因素而受到限制。

第二,应针对市场所处阶段灵活进行套期保值。通常而言,在前段应及时介入并选择合适的对冲方法,而在中后段应考虑原有套期保值方式是否继续适用并适时调整方案,尤其应关注信用利差等对国债期货套期保值效果有重大影响变量的变化。

第三,可考虑国债期货不同品种间的联合对冲以及国债期货与债券借贷卖空、利率互换联合对冲等方案,以获得更好的套期保值效果。其中,在DV01对冲的基础上,通过国债期货不同品种间联合对冲来对修正久期对冲,或许会有更好的套期保值效果(实习生李雨露对本文也有贡献)。

注:

1.DV01即基点价值,是指收益率每变动一个基点时引起的债券价格变动值。

2.TS为2年期国债期货。

3.TF为5年期国债期货。

4.T为10年期国债期货。

5.国债期货交割时,合约卖方可在可选范围内选择最便宜、对其最有利的债券进行交割,该债券即为最便宜可交割债券。

参考文献

[1] 李宇霆. 国债期货对信用债组合套期保值效果的实证分析[J]. 债券,2020(11):37—41. DOI: 10.3969/j.issn.2095-3585.2020.11.009.

[2] 张今. 利用国债期货管理信用债利率风险的实证研究[J]. 债券,2018(11):77—81. DOI: 10.3969/j.issn.2095-3585.2018.11.016.

◇ 本文原载《债券》2023年11月刊

◇ 作者:中国银河证券固定收益外汇商品总部 彭鹏 任红博 鲜幸池

◇ 编辑:邬隽骁 杨馥竹 刘颖