集运指数(欧线)期货单周大涨36% 红海“袭船”扰动不改运力中长期过剩

红海局势发酵,多家国际航运公司选择暂停红海航行或绕行好望角,运输成本、即期运价随之上涨,并一路传导至航运和大宗商品市场上。

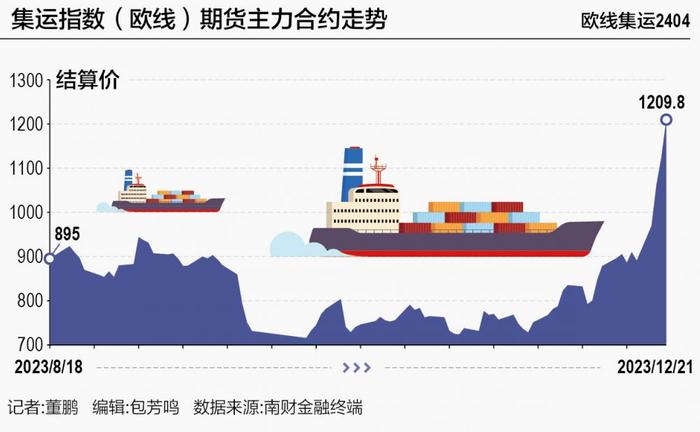

12月21日,国内集运指数(欧线)期货主力EC2404合约再次涨停,至此该合约(结算价)本周累计涨幅已达35.72%。

突发性事件叠加航运淡旺季等因素,引发市场多空分歧加大,本周欧线集运指数期货的持仓量、成交量环比上涨均出现大幅增长。

需要指出的是,欧线集运指数期货与传统大宗商品存在很大不同,前者是现金交割,后者是实物交割,这使得二者的价格传导机制存在明显差异。

“已有的商品期货,即期价格之所以可以带动远期合约波动,本质在于即期商品实货可以储存至远月,并形成套利、交割锚定,这是远期合约能够跟随即期价格走势的根本原因。”国泰君安期货航运分析师黄柳楠指出,这在任何一种非实货类衍生品上暂时无法实现,也意味着航运类衍生品远月合约对即期锚定应该相对偏弱。

此外,EC2404已经是距今最近交割的合约,但是距其交割仍然有4个多月的时间,期间仍需面对红海事件如何演绎,航运公司会否复航和即期运价波动等诸多不确定因素。

也正是在上述市场波动幅度、风险增加的背景下,上期国际能源交易中心12月20日针对EC2404等期货合约,发布了包括调整保证金、涨跌停板和手续费在内的“一揽子”调控措施,以防控可能的市场风险。

地缘政治导致的偶发性事件,是影响期货市场波动的重要变量,此次红海事件就是一个典型案例。

对此国泰君安期货12月21日指出,“目前市场已公布的明年1月初的订舱价格为2000-2200美元/TEU、4000+美元/FEU,折算成SCFIS(欧线)指数大约为2000-2100点。”

传导到期货市场上,就是近期上期国际能源交易中心集运指数(欧线)期货的大幅上涨。

12月18日,EC2404主力合约涨停,12月19日在已经“扩板”的情况下涨幅达到12.76%,12月20日收于涨停价、但未构成单边市,12月21日再次涨停。

按照收盘价、结算价计算,本周EC2404合约累计涨幅已经分别达到38.86%和35.72%。

波动幅度增加的同时,市场参与度也明显提升。

集运指数(欧线)期货总持仓量,由上周五的11.7万手增加至今日的21.5万手,同期成交量则从前期的20余万手放大至50万手以上,12月20日更是一度达到87.5万手。

也正是在偶发性事件所导致的市场大幅波动背景下,交易所层面展开了临时调控。

12月20日,上海国际能源交易中心公告,自12月21日收盘结算起,将EC2404、EC2406合约的交易保证金比例调整为14%,涨跌停板幅度调整为12%,同时将EC2404等全部合约日内平今仓交易手续费调整为成交金额的万分之四。

以上措施,是国内期货交易所的常规调控工具。提高保证金可以增加投资者持仓成本,调高涨跌板幅度有利于市场自发调价,上调平今仓手续费标准则是为了增加投资者交易成本,以此降低市场投机热度。

以12月21日为例,国内某头部公司执行的上述集运指数(欧线)期货保证金便已经达到了25%(交易所+期货公司两部分),加上期货市场的每日无负债结算制度,投资者的穿仓风险已经大大降低。

海通期货航运研究员雷悦也指出,“调整手续费,能够较好地平抑近日偏过热的情绪,对市场整体运行起到快速的风险应对和防范作用。”

“过去几天,集运指数(欧线)期货量价齐增,一方面来自于红海事件影响了集运亚欧航线的船期安排,另一方面也是受市场整体情绪共振。”环世物流集团董事会秘书范长平评价称,保证金和涨跌停板的上调则有助于进一步引导市场情绪回归。

而按照交易所的风控细则,在12月21日EC2404合约出现涨停板后,12月22日的保证金比例、涨跌停板幅度将相应上调。

即,在交易保证金比例14%、涨跌停板幅度12%的基础上,分别同步上调3个百分点至17%和15%。

不难看出,本轮上涨行情的导火索就是红海局势升级和航运公司的停航,而这又是地缘政治导致的偶发性事件,能否长期持续存在不确定性。

首先,集运指数(欧线)期货今年8月18日才正式上市,首批上市共计EC2404、EC2406等5个合约,其中距今交割最近的便是当前主力EC2404合约。

而EC2404合约的最后交易日是“合约交割月份最后一个开展期货交易的周一”,即2024年4月29日,这距今还有4个月的时间。

期间,红海事件如何演绎,航运巨头会否复航等变量,都将左右集运市场的价格波动。

其次,从集运指数(欧线)期货合约本身来看,由于与传统大宗商品期货存在诸多差异,也不能完全沿用商品期货的交易逻辑。

“从EC盘面走势看,过去一周市场基于这种涨价前景对EC多配热情较为狂热。这种跟随即期价格波动的多配热情虽然短期可能延续,但也是极为不稳定的,随时可能迅速反转。”黄柳楠指出。

纵观各类衍生品市场的发展,交易策略的构建一定是以确定性为逻辑起点。

他还指出,既有的商品期货即期价格波动,之所以可以带动远期合约的波动,本质原因还是在于即期商品实货可以储存至远月,并形成套利、交割锚定,这是远期合约能够跟随即期价格走势的根本原因,这在任何一种非实货类衍生品上暂时无法实现。

反观集运指数(欧线)期货,首先其合约标的物为上海出口集装箱结算运价指数,采用的是类似于股指期货的“指数点”报价单位,同时其交割方式是现金交割,而非商品期货普遍采用的实物交割。

再次,就中长期供需关系来看,并遵循上述“交易策略的构建以确定性为逻辑起点”的原则,黄柳楠认为集运价格的下行趋势并未改变,核心逻辑有以下几个方面。

第一,运力投放的确定性。2023年,集运市场新增运力投放增幅约7.8%,2024年为10.1%,投放幅度约为近10年新高;第二,出口需求难以改善的确定性。从美欧库存周期看,未来半年或仍处于去库周期(尾声),运输需求端难以改善;第三,2404合约淡季属性的确定性。即便出现需求反转,出现在2406或者2408合约概率相对更大,在1-3月份运价大概率出现震荡下行的态势;第四,下行空间的确定性。2016年,欧线价格曾跌至近200美元/TEU的低位,对应约250-300点的SCFIS指数,远低于当前点位。而未来一年的运力过剩幅度大概率超过2016年。

而从期货盘面的远期价格曲线来看,对集运指数(欧线)期货近月、远月价格也存在明显分化。

近两日,主力EC2404合约收于涨停价,而EC2406等非主力合约大部分下跌。