对冲基金无比看好美股后市? 杠杆水平接近历史高位

智通财经APP获悉,根据媒体援引的两名投资银行业消息人士透露的数据,以及华尔街大型商业银行近期发布的客户报告显示,对冲基金当前在以美股为主体的全球股票交易中使用的杠杆水平接近创纪录的历史高位,因近年举债策略规模激增、对冲基金看涨美股市场后市行情,且金融市场的整体环境转向宽松趋势共同促使对冲基金的风险资产押注规模加大。

根据客户报告的相关数据,全球三大机构经纪商高盛(Goldman Sachs)、摩根大通(JPMorgan)和摩根士丹利(Morgan Stanley)汇编的最新数据显示,用于提高股票市场投资回报的杠杆率已达到或接近历史高位,具体规模取决于商业银行的各自统计数据。

近年来,对冲基金对杠杆的使用,引起了监管机构对其可能对投资组合、市场和银行产生的影响的更多关注。比如,美联储的年度银行健康检查方案将开始测试银行应对大型对冲基金破产的情况,而美国证券交易委员会(SEC)则要求对冲基金提供更详细和定期的风险敞口披露数据。

“宏观(对冲基金)领域的杠杆肯定处于高位,”投资于对冲基金的Commonfund董事总经理John Delano表示。他还表示,全球央行压低通胀的进展顺利以及投资者们对人工智能引发生产力大变革的信心大幅推动了这一杠杆化的趋势。

高盛的一份数据报告显示,当前对冲基金股票头寸的杠杆率几乎是其账面价值的3倍左右,而一年前约为2.35倍,目前位列过去5年间的创纪录水平。高盛通常将对冲基金过去5年的时间段作为比较的基准时间段。

高盛的这一统计数据表明,对冲基金每投入100美元自有资金,就产生高达300美元的多头以及空头头寸。

摩根大通(JPMorgan)统计数据显示,目前的杠杆使用率约为2.7倍,接近2017年以来的峰值,自那以来的跟踪时间中,杠杆普遍使用率超过98%,当前杠杆率已大幅高于该水平。摩根士丹利报告则显示,在过去14年的杠杆跟踪数据中,目前对冲基金在美国股市杠杆率仅仅高于2%的时间。

不同策略的对冲基金几乎对美股持一致立场:看涨后市

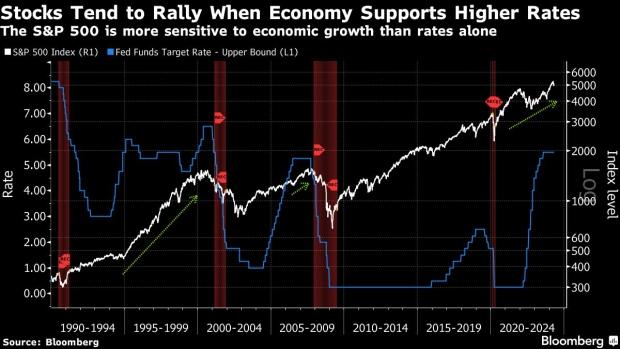

机构汇编的数据显示,在对冲基金杠杆率上升之际,对冲基金在去年10月底美国股市开启新一轮涨势后变得更加看涨,当时投资者开始押注美联储将很快采取降息行动。自那以来,美股基准指数——标普500指数(S&P 500)上涨约24%。

巴克莱银行在一份报告中指出,不同策略的对冲基金几乎对美股持一致立场,那就是看涨后市。全球宏观类型的对冲基金在解除去年持续持有的空头头寸后,目前正在做多美国股票市场,而系统型的对冲基金则在做多不同的基准股指。巴克莱银行补充称,所谓的大宗商品交易顾问基金(CTA)的股票多头仓位“依然紧张”。CTA策略在普遍意义上是一种利用计算机量化技术追踪价格趋势的基金。

来自Kairos Partners的资深投资组合经理Mario Unali表示:“这一杠杆化趋势表明,市场认为趋势非常好。”Unali表示,在过去三年中,他观察到系统性的对冲基金策略(即使用基于数据的计算机量化模型进行交易的策略)中的杠杆水平达到了这三年来的最高水平。

根据摩根大通的预测数据,传统型的对冲基金主要根据历史业绩数据和技术面分析来做多或做空股票,杠杆率约为账面价值的两倍左右,而股票量化和多策略类型的对冲基金的杠杆率分别高达4.5倍和3.1倍。

据了解,自2014年以来,杠杆型策略在投资者群体中越来越受欢迎,杠杆策略规模甚至超过了整个行业的资产增长速度。对冲基金研究公司PivotalPath的跟踪数据显示,多策略和量化投资目前约占整个对冲基金市场的32%,而2014年这一比例约为24%。

不过,这些策略总体上被认为风险相对较低,因为它们往往倾向于多头和空头头寸相匹配,因此受股市涨跌的影响较小。

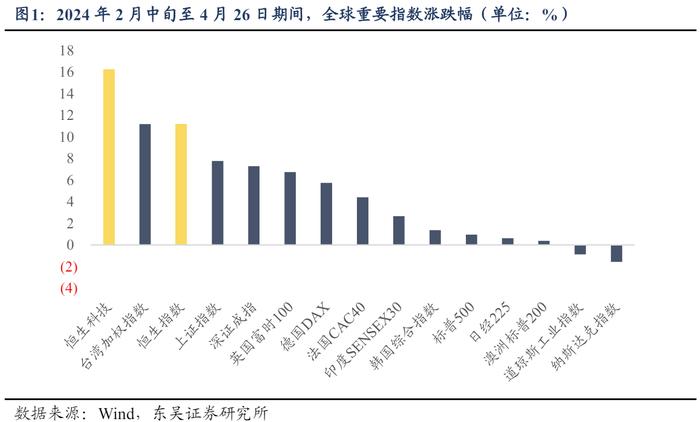

到目前为止,利用更高的杠杆率押注美国股市,以及更广泛的股票市场持续上涨似乎取得非常积极的回报。高盛的统计数据显示,采用系统型策略的股票对冲基金今年头两个月的资产价值涨幅为6.42%,全面超过MSCI全球基准股指的涨幅。

瑞银对冲基金解决方案(UBS Hedge Fund Solutions)的首席投资官Edoardo Rulli表示,目前的杠杆水平仍处于可操作的阶段,并不是他最担心的问题之一,主要因为市场的波动性相对较低。

不过,他仍在密切关注此事。“杠杆一直是一个问题,因此监控杠杆是关键。如果再加上流动性相关的风险,这可能是致命的危机。”

标普500指数涨势停不下来?美银喊出5400点,巴克莱银行预计最高可能升至6050点

人工智能带来的狂热情绪和美国经济的韧性令华尔街预测人士感到意外,并促使策略师们竞相跟上已经超出他们预期的股市反弹。近几周,Piper Sandler、瑞银和巴克莱都上调了标普500指数的前景。高盛集团和瑞银集团自去年12月以来,在美联储转向鸽派政策之后,已经两次调高了对美国经济前景的预期。

在AI芯片巨头英伟达(NVDA.US)连续多个季度无比强劲的业绩和业绩展望的催化之下,美股科技巨头们股价迅速上涨,进而这些占据高额权重的科技巨头带动标普500指数在今年屡创新高。那些做空英伟达等“Magnificent 7”标的的空头们似乎消失了。与此同时,华尔街的投资机构们,以及知名对冲基金和散户们纷纷提高了对英伟达等众多科技股的配置敞口。

今年以来,美股基准股指——标普500指数上涨超8%,并且自今年以来屡创新高,不断刷新历史新高点位,主要受市场围绕人工智能的投资狂潮和美联储今年降息预期的大力推动。截至周一美股收盘,标普500指数收于5117.94点位。

Piper Sandler策略师Michael Kantrowitz可谓是2023年华尔街最看空美国股市的策略师,近期他将标普500指数的预测上调至5250点。这一预期超过了Oppenheimer Asset Management首席投资策略师John Stoltzfus和Fundstrat Global Advisors研究主管Thomas Lee等一些看多的华尔街同行预测——这两位策略师都预计标普500指数到年底将触及5,200点。

来自美国银行的明星策略师Savita Subramanian预计标普500指数年底将达到5400点,而她在此之前给出的目标点位则是5000点。这位策略师表示,各项技术指标正闪烁着看涨信号,表明未来盈利增长将更为强劲,利润率弹性“令人惊讶”。

此外,Subramanian等美银策略师在最新研报中将该机构对标普500指数成分公司的整体每股收益预期从235美元上调至250美元,与BMO Capital Markets和德意志银行一同成为华尔街中最乐观的利润前景预测机构。另外,美国银行预计2025年的每股收益将达到275美元。

巴克莱银行可谓是华尔街最看好美股后市的投资机构。将该机构对美股基准指数——标普500指数的年底目标价从4800点大幅上调至5300点,主要因预期美股将继续受益于大型科技公司的丰厚盈利数据和美国经济在市场意料之外的优异表现。巴克莱在报告中还指出,如果大型科技公司的盈利数据延续超预期的强劲表现,那么该机构认为标普500指数今年年末将有可能达到6050点。