全球IPO市场一季度复苏乏力,欧洲反弹势头强劲

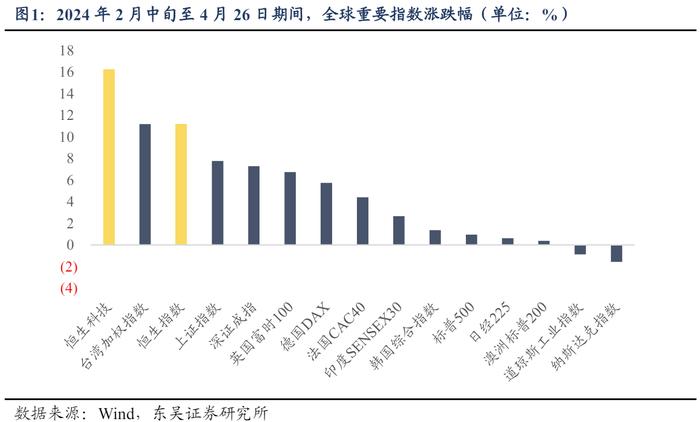

在人工智能(AI)的狂热推动下,全球股市2024年一季度强势收官,创五年来最佳表现。

其中,英伟达三个月市值飙升逾1万亿美元,MSCI全球股指上涨7.7%,创2019年来最大季度涨幅。标普500创新高次数多达22次。科技股助推的行情,同样扩散到了欧洲和日本。英国富时100、德国DAX、法国CAC40和西班牙IBEX35指数在3月甚至均跑赢标普500。日本东证指数年内大涨16.2%,重返1989年历史高位。芯片股上涨和对经济前景的信心增强,成为推动东京股市大涨的主要原因。

虽然全球股市迎来多年最强开局,但全球首次公开募股(IPO)市场仍复苏乏力:美国市场喜忧参半,亚太地区融资额录得五年最低水平,只有欧洲市场强劲反弹。

伴随美联储、欧央行、英国央行等多家全球主要央行二季度降息预期,银行家和投资者预计,在一季度一些IPO交易成功的基础上,未来几个月将有更多企业上市。汇丰银行的股票资本市场全球主管桑基(Edward Sankey)对第一财经记者表示:“欧洲IPO正在强劲复苏,美国市场也有一个较好的开局,中东市场料将继续繁忙,尤其是在开斋节之后。”

全球IPO市场一季度复苏仍乏力

Dealogic的数据显示,今年一季度,银行家在全球范围内完成了1439亿美元的股票销售额,录得2021年以来最好的季度表现。但全球IPO融资额仅为224亿美元,与去年同期持平,不到2022年同期水平的一半。

美国社交媒体平台Reddit和AI初创企业Astera Labs近期上市后股价均飙升,表现也继续激发了投资者对AI概念股的热情。瑞士护肤集团高德美(Galderma)成为自2022年9月保时捷上市以来,欧洲最大规模的IPO,首日交易价格比发行价高出18%。

但并非所有新股都受到了同样的热烈欢迎。比如,因投资者担心其债务问题,德国香水零售商道格拉斯(Douglas)上市首日即收跌,上市以来已跌去17%。一位不愿透露姓名的欧洲基金经理表示,尽管投资者乐于为有吸引力的大公司买单,但像道格拉斯这样的中型公司却会发现上市融资更难了。

最惨淡的是亚太IPO市场。数据显示,亚太地区一季度新股销售额降至110亿美元,录得2019年初以来最差季度表现,比去年同期还下降了46%。中国香港地区的IPO规模仍未复苏,自2022年10月以来,中国香港市场仍未出现过超过10亿美元的单笔新股发行。在印度,由于其股市连续多年连涨,屡创新高,印度一季度IPO数量增加,但由于印度监管机构自2月起,加强了对申请IPO文件的审查,虽发行了一系列新股,但单笔融资规模均较小额,均未超过1亿美元。

巴克莱银行的全球股票资本市场主管斯威灵(Tom Swerling)认为,在投入更多资金前,全球投资者需要看到更多成功上市的故事,“在全球IPO市场完全重新开放前,我们需要看到一季度上市的这些股票后续如何表现,也需要在接下来的IPO交易中看到投资者回报的一致性。”

欧洲IPO融资创多项新高

在全球IPO市场一季度表现良莠不齐的背景下,欧洲展现了久违的强劲开局。截至3月27日,欧洲今年通过IPO发行已累计筹集了57亿美元,创下过去18个月来的最大季度交易额。摩根士丹利的EMEA股票资本辛迪加负责人巴尔(James Manson Bahr)称:“优质企业、投资者对市场前景信心增强以及相关基金业绩的改善等因素叠加在一起,再加上企业谋求上市的价格和市场愿意给予的定价间的价差缩小,正在导致欧洲IPO活动的复苏。”

不过值得一提的是,这主要由少数明星企业的上市推动。高德美26亿美元的发行额几乎占到第一季度融资总额的一半,道格拉斯、雅典国际机场公司和德国工业机械制造商RENK Group AG又占了剩余融资额里的大部分。而在数量层面,媒体数据显示,欧洲IPO数量仍处于五年来最低水平。但银行家们认为,欧洲IPO上市“管道”正在重启,复活节假期后将有更多公司上市。

桑基对记者表示,预计欧洲一季度的强劲开局将在今年剩余时间内激发更多数量层面的反弹。此前,许多企业取消了上市计划,或许最快将在第二季度重新谋求上市。高盛的EMEA股票资本市场联席主管考马克(Richard Cormack)也称:“我们看到欧洲的IPO活动恢复到更正常的水平,我们已经押注2025年将是欧洲企业非常繁忙的上市年。”市场预计,紧接着将申请上市的企业包括意大利高端鞋履品牌黄金鹅(Golden Goose SpA)、汽车经销商Astara和美容集团Puig等。

市场预计二季度将迎来复苏

尽管全球IPO市场一季度复苏情况喜忧参半,但银行家和投资者们目前相信,第二季度将涌现出更多IPO交易,因为美国大选等因素将缩短今年的IPO窗口,令投资者在下半年前抓住机会上市。

摩根士丹利的EMEA现金ECM主管索尼克拉夫特(Martin Thorneycroft)称:“预计复活节假期后会有少数高质量的IPO,我们预计这些IPO会进展顺利。”比如,全球著名的老牌私募公司CVC Capital Partners正准备重启IPO,黄金鹅计划最快在二季度上市,美国网络安全软件初创公司Rubrik也计划最早于4月推行IPO。德国、希腊和意大利等欧洲国家据悉也将把一些国有银行和公用事业公司的部分股权进行上市。

在全球IPO市场去年疲软时一枝独秀的中东市场预计也将继续火热。目前最受市场期待的新股发行交易之一是沙特阿拉伯石油巨头——沙特阿美(Aramco)将进一步增发股票的计划。桑基称,这可能会提振沙特的财政,有助于其实现经济多元化,减少对石油的依赖。

此外,在惨淡的一季度交易后,市场目前也预计亚太地区多个国家二季度IPO规模和数量将复苏。在印度,电信服务提供商Bharti Hexacom的一名股东将于本周开始出售该公司的股份,可能会筹集到428亿卢比(约合5.13亿美元)的资金。其他预期中的印度大额IPO交易还包括Bajaj Housing Finance潜在的10亿美元IPO融资计划。在日本,折扣店连锁运营商Trial Holdings3月21日上市,融资388.5亿日元(约合2.57亿美元),为日本股市自去年10月以来最大规模的IPO。上市后,该股股价已飙升70%,被认为可能会进一步提振其他新公司的情绪,因为这再次证明了股东回报和企业利润的改善能够有利于企业股票表现。在韩国,海洋服务公司HD Hyundai marine Solution Co.本月寻求高达7420亿韩元(约合5.51亿美元)的融资,即使定价在提交的上市价格区间底部,也将成为自2022年初以来韩国最大规模的IPO。