市场如“惊弓之鸟”!交易员大举做空美债,抢跑今晚CPI?

智通财经获悉,美国商品期货交易委员会(CFTC)的每周数据显示,在近期美国国债收益率上升之际,利用借来资金放大回报的杠杆基金两个月来首次增加了美国国债期货市场的空头头寸。投资者也加大了对现货市场的看跌押注,摩根大通最新的客户调查显示,截至4月8日,空头头寸增加,使客户的净头寸变为中性,而非净多头头寸,这是近一年来的首次。

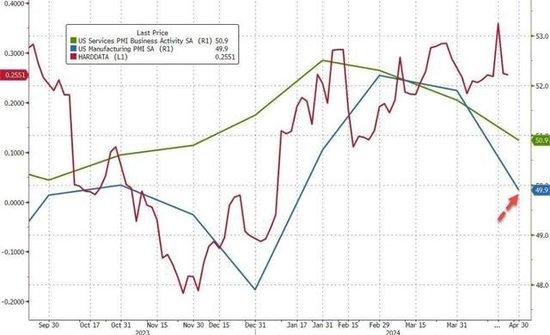

美国国债收益率本周触及年内高点,此前有迹象显示美国经济走强,加上各大央行行长的谨慎言论,导致交易员不断降低对2024年降息的预期。上周五和周一的交易时段均显示,基于未平仓合约的变化,空头仓位增加,反映出交易商在对冲美国国债收益率进一步上升的风险。

不过,在今晚关键的通胀报告出炉之前,美国国债交易员已经大举押注空头头寸,以至于他们可能受到不及预期通胀带来的轧空。周二,美国国债收复了近期的部分失地,收益率从高点小幅回落。现在,交易员们正在等待将于周三晚些公布的美国3月消费者价格指数(CPI)重磅报告,这份报告将会引起美国国债上重新定价。

经济学家预测,美国3月份整体和核心CPI均环比上涨0.3%。富国银行的分析师在4月5日的一份报告中写道,由于市场定位如此悲观,疲软的数据有可能引发更剧烈的反应。他们写道:“在债券市场最近表现不佳之后,我们认为,如果核心CPI低于预期的0.3%,美国国债收益率的反应将比核心CPI上升时更剧烈。”

已经有迹象表明,一些投资者可能正在考虑在数据公布前平仓。短期利率期货创纪录的大宗交易大幅提振了短期证券周二的涨势,这似乎与一位直接买家的行为相符。

在收益率处于年内高点的情况下,大规模交易可能是一些人认为债券市场空头过度紧张的早期迹象。此外,CFTC的数据显示,一些资产管理公司最近愿意承担更多的利率风险。

以下是利率市场最新仓位指标的概述:

做空美国国债

摩根大通对美国国债客户的最新调查显示,空头头寸上升2个百分点,令其客户的净头寸自2023年4月17日以来首次为中性。以直接仓位计,空头仓位仍为年初以来最大,而直接多头仓位则为2月以来最低。

对冲基金重建期货空头

CFTC涵盖截至4月2日一周的最新数据显示,杠杆基金自1月底以来首次扩大净空头头寸。新增的空头仓位相当于约17.1万份10年期美国国债期货等价物,其中大部分净空头被延长至5年期美国国债合约,每基点的风险权重为680万美元。

另一方面,资产管理公司以去年8月以来最大的幅度重建了长期仓位,增加了约22.2万份10年期美国国债期货的净多头仓位。

对冲债券抛售成本高昂

为对冲公债抛售而支付的溢价仍居高不下,在本周所有期限公债收益率均上升的情况下,长期公债期货的所谓看跌/买入偏态溢价最高。本周期权市场的流动反映了这种看跌情绪,包括周一出现的一系列以5年期和10年期美国国债收益率突破5%为目标的交易。

SOFR期权交易活跃

周二,美国短期利率期货的大宗交易量创下历史最高纪录,并推动美国国债市场上涨。数据显示,7.5万份2024年12月担保隔夜融资利率(SOFR)期货通过大宗交易易手。芝加哥商品交易所(CME)证实,这是迄今为止该产品交易量最大的一次。

SOFR期货于2018年5月推出,已成为对美联储设定的利率进行押注的主要工具。大宗交易是私下协商的、单一价格的、满足最低规模门槛的交易。期货价格随后上涨,暗示交易是由买方发起的,美债收益率则进一步跌向日低。

过去一周最活跃的SOFR期权执行是95.0625和94.9375,上周的活动包括买入6月24日94.9375/95.0625/95.1875的看涨期权和9月24日94.9375/95.0625/95.1875的看涨期权。在6月24日的94.875/94.9375/95.00/95.0625看涨区间也有大量买盘。

SOFR热选图

在12月24日期限债券中,SOFR最多的是95.50,目标收益率为4.5%,在6月24日看涨期权、9月24日看涨期权和12月24日看跌期权中可以看到大量风险。其他密集的行权包括95.00、95.25和94.875水平,6月24日的看涨和看跌都非常密集。

责任编辑:于健 SF069