“不着陆”重挫全球股市,美股科技七巨头市值蒸发创纪录

“不着陆”(No Landing)这一在去年被当作玩笑的情景如今逐渐成为现实,叠加中东紧张局势的再升级,这也导致全球风险资产出现剧烈的抛售,涨了一整年的热门股市(美国、日本等)也终于认真地盘整了。

按照理论定义,“不着陆”即指通胀持续偏高、无法回到美联储2%的目标,但美国经济仍在持续增长。这与最理想的“软着陆”的情景有所不同,后者是指经济增长放缓但未到衰退的程度,通胀恢复到2%左右的水平。

几个重磅数据催生了“不着陆”的场景——素有“恐怖数据”之称的美国零售销售额3月环比增长0.7%,高于预期的0.3%,亚特兰大联储的GDP Now模型最新预期美国第一季GDP将增长2.9%,高于3月底预测的2.3%;更早一周,美国3月CPI通胀数据大超预期,同比上升3.5%(共识3.4%),为去年9月以来新高,市场显然低估了通胀的黏性,这导致首次降息预期被推迟到9月,甚至市场开始担心重新加息的可能性。

过去一周,纳斯达克100、标普500和日经225指数的回调幅度分别高达6.09%、3.54%和5.09%,这也是近两年三个最受全球投资者追捧的标的。美国的“科技七巨头”市值合计蒸发9500亿美元,创下了历史最高纪录,英伟达市值损失最为惨烈,特斯拉上周大跌超14%。

亚太地区(除日本外)上周出现820亿美元的大幅抛售,中国台湾股市净流出570亿美元、A股净流出90亿美元、印度净流出80亿美元,东盟市场净流出70亿美元。接受第一财经采访的海外投资经理普遍认为,避险情绪占据主导,回调可能暂时仍会持续。

“不着陆”情景日渐成真

由于美国利率转向的预期,越来越多人预期美国经济可能出现“不着陆”,这也意味着虽然美国经济韧性仍然强劲,但通胀可能在更长一段时间内高于美联储的目标,之所以这对资本市场是噩耗,是因为降息可能要泡汤了,至少年初对于2024年至少降息3~4次的预期消失了,转向来得突然,这也导致市场突发抛售。

美国银行最近的一项调查发现,有超过三分之一的投资者认为美国在未来12个月会走向“不着陆”的方向,而对比10个月前,当时只有3%的人认为美国会出现“不着陆”,而认为美国会“软着陆”或“硬着陆”的人明显减少。

过去几个月来,美联储和市场都信心满满地说对通胀回落有信心,并释放出降息信号。不过随着CPI连续3个月上升并高出预期,美联储主席鲍威尔本人也彻底转向了。鲍威尔在上周二表示,通胀的黏性削弱了央行在近期降息的信心,直言高利率会维持比预期更长的时间。Fedwatch工具显示,6月降息预期仅剩下16.3%。9月降息预期较高,逼近71.9%,而再下一次美联储议息会议则在11月,即美国大选时期。市场目前仍预计,美联储至少仍会象征性在大选前降息一次。

就3月的核心通胀构成而言,交通运输服务在核心CPI中的占比仅为7%,但此次却贡献了核心CPI环比增长的三分之一以上,反映了汽车保险的增长大于预期(+2.6%,共识预期为+1.4%,前值为+0.9%)以及汽车维修成本的上涨1.7%;非住房服务通胀从2月的+0.47%上升至+0.65%(1月为+0.85%);医疗服务价格也上涨强劲(+0.6%)。不过,占比较大的住房指标表现稳健(房租占比达30%~40%),主要租金通胀放缓(环比从+0.46%降至+0.41%);汽车(二手车-1.1%,新车-0.2%)价格也出现下降;航空票价下降,但降幅小于预期(-0.3%,预期为-3%)。

高盛认为,尽管一些突发因素导致3月通胀超预期,但主要的租金、二手车等价格趋势已经向下,因而降息仍只是时间问题。

不过,对于严谨的美联储来说,经历了数据意外,FOMC起码还要观察几个月的数据才能采取决策。“我们认为美联储在看到1月至3月间3个更强劲的通胀数据后,需要通过获得之后几个月更弱的数据来进行平衡,才可能继续推动降息。这意味着7月(或9月)和11月进行两次降息的可能性更高,但目前1次降息的预期在升温。”嘉盛集团资深分析师Jerry Chen对记者表示。

“获利了结盘”喷涌

尽管如此,由于市场早前的降息预期较为激进,近期的转向也导致“获利了结盘”喷涌而出,加剧了市场的回调。

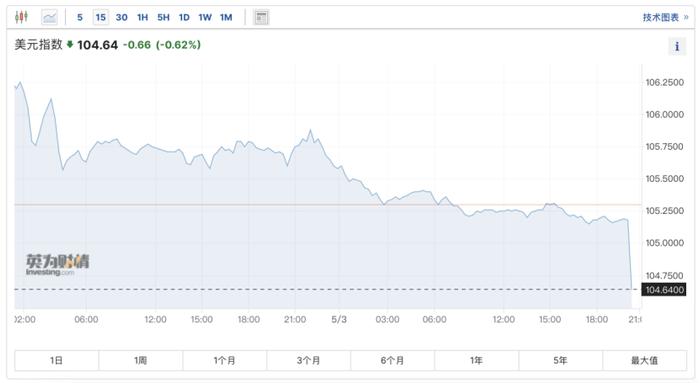

美国10年期国债收益率由4月初的4.20%升至目前的4.6%附近,攀升0.4%个百分点。代表市场期望联邦基金利率在中短期内有较高预期;债券收益率的攀升意味着股票的持有成本激增,纳斯达克100指数连跌5日,直接从即将冲击19000点的状态跌落至17000点附近。标普500也直接从5200点以上跌破了5000点。

过去一周,“科技七巨头”市值合计蒸发9500亿美元,创下了历史最高纪录。从股价来看,特斯拉跌幅居首,上周大跌超过14%。但从市值蒸发金额看,苹果、微软、英伟达贡献最大,这三家公司市值远超特斯拉。英伟达是本周市值损失最惨烈的科技巨头,本周英伟达股价重挫13.6%,创下自2022年9月2日以来最惨一周,市值蒸发近3000亿美元。

“标普500呈下跌趋势,急剧下跌至支撑位100日简单移动平均线4940点附近,随后反弹至5000点上方。买家将寻求将价格推升至5000点以上,并进一步测试3月份的低点5050点,但最终还是失败了。”StoneX资深分析师辛可塔(Fiona Cincotta)告诉记者。

华尔街机构普遍认为回调还未结束。“如果跌破5000点位,那么我们可能不得不开始关注更长期的点位,看看下一个支撑位可能在哪里。如果真是这样,值得考虑的监测区域是4795到4817点之间,对应前两年的高点。”

展望未来,本周将重点关注美国GDP数据和核心PCE,这是美联储用于衡量通胀的首选指标,以了解未来美国利率走势的线索。强劲的经济和更高的通胀可能引发关于美联储是否能够降息的疑问。

此外,财报季正在推进,特斯拉将于4月23日周二收盘后发布第一季度财报。早前市场就担心“科技七巨头”的集中度风险,而特斯拉则是其中最大的“后进生”。这家电动汽车制造商第一季度的交付量下降至386810辆,同比下降了8.5%,尽管在整个季度进行了降价,但电动汽车的需求仍在下降,下降的需求、竞争加剧以及宏观背景下较高的利率,使特斯拉面临着令人失望的季度。

施罗德方面对记者表示,美股的周期性调整后市盈率(31倍)较1990年后的平均水平高出22%,这反映未来美股的回报将会下跌。其他地区股市面临的阻碍则较低,因为全球其他地区的平均周期性调整后市盈率(15倍)略低于最近的历史水平。亦有观点提及,若美国科技业受挫,会否拖累整个金融市场?该机构认为,这次情况有所不同,最明显的是与25年前相比,现时科技业的基本面更为强劲,也对金融市场有着巨大的影响。

亚太市场遭资金外流

受外部恐慌情绪的拖累,尤其是美元和利率攀升,亚太地区股市出现820亿美元的大幅抛售,日经225指数单周回调幅度就高达5%,亚太市场出现820亿美元的大幅抛售。

就全球资金流向而言,全球股票型基金上周出现90亿美元的资金流出。在发达市场中,美国资金流出40亿美元,日本流出60亿美元,而欧洲流出170亿美元。

值得一提的是,由于低估值,中国股市近期的波动相对较小。整体而言,A股自1月底低点反弹了近13%。高盛表示,支持因素包括,持续的政策宽松推动了一季度经济增长超出预期。同时,“国家队”估计约有人民币2000亿元被投资于指数ETF产品;随着中美关系趋于稳定,高盛表示,这也令投资者开始重新考虑和审视他们在中国股市的策略立场。

高盛中国股票策略师Kinger Lau称,在全球共同基金和对冲基金中,目前名义敞口处于十年低位,但对冲基金已经加仓。对于更长线的投资人而言,房地产市场和地方政府债务等问题仍令他们保持谨慎,但他们也已经减少了对中国的低配,从一年前为低配400个基点到现在的350个基点,以更好地管理其投资组合的跟踪误差风险。

摩根士丹利基金方面对记者表示,短期看,一季报可能仍有一定压力,总量政策力度相对较弱,因此市场呈震荡格局。但随着PPI等价格指标的趋稳,二季度开始业绩改善幅度有望提升,制度红利与基本面有望形成共振。