ETF日报:医药板块此前经历连续接近4年时间的下跌,估值已具备相当吸引力,3大ETF低位布局价值凸显

4月29日,今天大盘早上就强势逼空,下午维持高位震荡。日内超4500股上涨,涨停家数超130家创下月内次高。截至收盘,上证指数涨0.79%报3113.04点,创业板指涨3.5%。

A股全天放量成交1.22万亿元,创年内次高;北向资金在上日爆买220亿创造历史后,再度大幅加仓超百亿元。

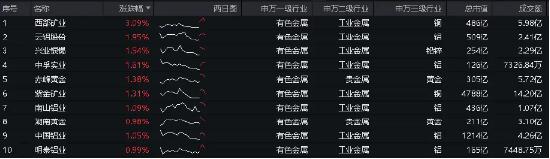

来源:Wind

>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>

近期日元等亚洲货币加速贬值,人民币相对较强,中国资产具有一定的性价比;加上中美双方官方往来密集,对于中美关系的担忧有所缓和,因此可以看到外资加速流入相对低估的中国市场。

而从资金流向来看,北向资金青睐的主要是一些低位板块。如医药行业,上周大举加仓33亿元,位居所有行业前列。

上周国家医保局组织的全国胰岛素集采协议期满后接续采购在上海开标,相较于上一次48%的平均降幅,本轮集采价格降幅明显缓和,在上一轮集采降价基础上降低了3.8%。

根据医保局公布信息,本次接续采购全国共有超过3.5万家医疗机构参加,填报胰岛素需求量超过2.4亿支,涵盖临床常用的二代和三代胰岛素。

胰岛素生产企业积极参与,所有投标企业均有全部或部分产品中选。并且国内企业产品绝大多数高顺位中标,国产胰岛素份额有望快速提升,进一步实现国产替代加速。

医疗器械方面,在政策促进设备以旧换新的大框架下,上周广东省印发《推进卫生健康领域设备设施迭代升级工作方案》,目标到2024年底,更新医疗卫生机构医疗影像、放射治疗、远程诊疗以及手术机器人等设备0.6万台;到2027年底,更新以上设备超过2万台。

尽管医疗设备招标进程仍未完全恢复到正常状态,但医院采购的刚性需求仍在,医疗设备销售将在下半年有望显著复苏。

医药板块此前经历连续接近4年时间的下跌,估值已具备相当吸引力。而国内医药政策回暖迹象明显,尤其是创新药械,作为新质生产力代表,也是全球具备竞争力的战略性新兴产业,有望得到国家重点扶持。

展望后市,2024年美国临床肿瘤学会(ASCO)年会将于5月31日-6月4日举行,国产创新药经过多年培育,已经进入成果持续产出阶段,近50个国产原创创新药入选口头汇报,较去年翻倍。整体来看,生物医药ETF(512290)、医疗ETF(159828)、创新药沪深港ETF(517110)等标的低位布局价值凸显。

来源:Wind

>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>

周日特斯拉CEO马斯克突然访华,同日,中汽协发布关于汽车数据处理4项安全要求检测情况的通报,上海超级工厂生产的Model3/ModelY符合数据安全标准及要求,各省市也将陆续解除对特斯拉的禁行禁停限制,市场预期FSD入华的进展有望加速。

FSD(Full Self-Driving Capability)是特斯拉最高级别的自动驾驶功能。最新版本的FSD V12用海量视频数据训练出的端到端神经网络,这样做的好处是模型性能不再由人为规则编码来决定,而是由数据和算力决定。输入的数据越多越优质,算力越强,模型性能越好,可以更好地处理一些极端情况,最终也会接近甚至超过人类的驾驶能力。

4月21日特斯拉网站显示,特斯拉将全自动驾驶(FSD)套餐在美价格从12000美元降至8000美元。随着特斯拉FSD价格的下降,订阅率会进一步上升。此前马斯克宣布FSD行驶里程突破了10亿英里,为特斯拉训练模型提供了充足的数据;另外计划8月8日推出无人驾驶出租车Robotaxi,预计新车型将进一步拉动特斯拉销量增长、带动FSD行驶里程数向上。

若后续特斯拉FSD进入国内市场,汽车智能化进程也有望加速。目前国内企业持续跟进端到端模型,有机会追随特斯拉脚步,实现自动驾驶的能力跃升。叠加以旧换新政策以及北京车展等事件催化,零部件及整车厂商都有不错的布局机会,可以关注汽车ETF(516110)、新能源车ETF(159806)和智能汽车ETF(159889)。

>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>

建材ETF(159745)今日大涨4.83%,近期地产政策持续放开,内需悲观预期有望修复。

消息面上,昨日成都出台通知,全市范围内住房交易不再审核购房资格,成都成为武汉、合肥、南京、长沙等热点省会城市后,又一座全面放开住房限购的城市。截至目前,除海南省外,核心城市中,仅北京、上海、广州、深圳四大一线城市和杭州(新房)、天津、西安等核心区仍维持限购政策。

基金持仓方面,根据广发证券统计,24Q1偏股型公募基金在建材行业的配置比例为0.83%(环比降0.09pct),低配0.29%,消费建材系2016年来首次低配;北向资金对建材的配置比例为1.25%(环比降0.17pct),超配0.05%。从子板块来看,24Q1基金加仓玻璃纤维,减仓消费建材、新材料、水泥。

从地产链数据来看,3月销售(YoY -18.3%,前值-20.5%)和新开工(YoY -25.4%,前值-29.7%)同比降幅都有所收窄,但就绝对值来看仍处于历史底部区间。和往年数据对比,二手房的成交情况好于新房。市场的关切重点在于后续“三大工程”的推进落实情况,如今年以来已有多地明确了城中村改造和保障房建设的相关计划。

>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>

半导体行业景气回暖,半导体设备ETF(159516)收涨4.43%,芯片ETF(512760)收涨3.88%。

多方预期2024年全球半导体市场将逐步恢复。财联社报道称,在近期于上海举办的SEMICON China 2024国际半导体展上,专家表示,今年全球半导体销售额将实现10%的正增长,预计到2030年有望突破万亿美元。华泰证券认为,行业侧半导体库存水平持续改善,逻辑和内存客户光刻设备利用率持续提高,需求下半年有望回暖,AI及中国需求是重要看点。

下游消费电子景气度回升,24Q1手机和PC全球出货量均同比增长,全年有望温和复苏。24Q1手机需求稳步复苏,全球出货量同比增长7.8%,AI手机逐步落地,主打AI功能的三星S24全球销量可观;华为Pura70上市,带来光学、麒麟芯、AI、卫星通信等创新看点。受益于华为、三星等品牌手机拉货影响,部分手机占比较高的半导体设备公司Q1业绩“淡季不淡”。此外,华为、联想等品牌的AIPC在一季度密集发布,PC整体出货量同比增长1.5%,预计全年受益于AIPC和Windows更新周期,PC产业链也有望温和复苏。感兴趣的投资者可关注半导体设备ETF(159516)、芯片ETF(512760)未来的投资机会。

特约作者:国泰基金