【沥青周报】沥青价格震荡回落,炼厂库存再次累库

本周观点

行情回顾:本周沥青期货价格震荡回落。油价下滑驱动沥青盘面价格震荡回落。南方连续雨季销量下滑,北方需求相对平稳。现货需求释放依旧不流畅,炼厂产量供应维持低位,下游库存消耗缓慢,基本面呈现弱平衡局势。截止5月10日,沥青主力合约收于3689元/吨,环比4月30日下跌40元/吨,跌幅1.1%。现货价格稳步回落。截止5月10日,山东重交沥青现货价为3690元/吨,环比4月30日3720元/吨跌幅0.8%。山东现货与沥青期货基差震荡回升至正值。截止5月10日,山东期现基差录得1元/吨,环比4月30日-9元/吨扩大。

基本面:供给,国内沥青总体产量上升。5月10日当周,中国沥青产量为46.8万吨,环比4月30日当周41.1万吨上涨14%。需求,国内沥青需求销量一般。5月10日当周,24家样本企业销量为17.87万吨,环比上周21.31万吨跌幅16%。库存,本周炼厂库存累库明显。现货端,5月10日当周,国内27家样本企业沥青厂内库存为81万吨,环比上周75.5万吨增加7%。利润,利润亏损收窄但依旧弱势。5月10日当周,经钢联测算的山东沥青生产毛利为-734.1元/吨,环比上周-955.1元/吨亏损继续收窄。5月10日,BU-Brent裂解差为-11.9美元/桶,环比4月30日-14.3美元/桶收窄。因油价跌幅相对沥青跌幅较多,裂解差出现被动修复。

观点:短期来看,需求改善力度相对有限,成本端油价表现坚挺,沥青价格上下方空间有限,走势以震荡偏弱为主。当下利润出现反弹但并非反转迹象,基本面驱动弱势叠加油价高位震荡,BU-Brent裂解差持观望态度。若地缘再次紧张叠加OPEC+6月延续减产政策,油价预期偏强将对裂解差造成压制,关注6月OPEC+会议情况。

一、期货市场

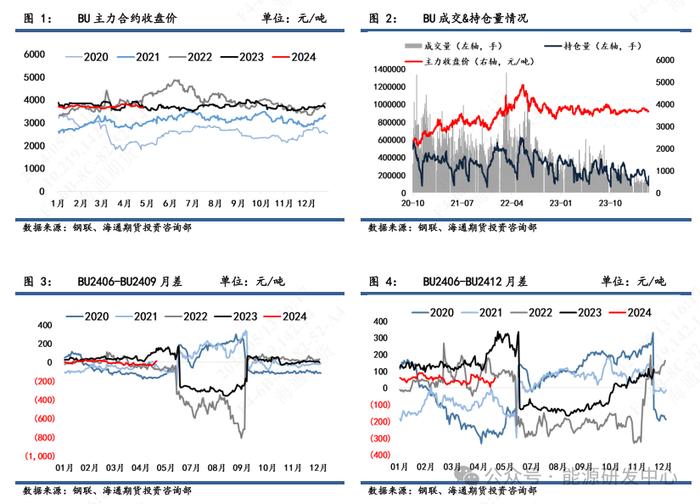

本周沥青期货价格震荡回落。油价下滑驱动沥青盘面价格震荡回落。南方连续雨季销量下滑,北方需求相对平稳。现货需求释放依旧不流畅,炼厂产量供应维持低位,库存消耗缓慢,基本面呈现弱平衡局势。截止5月10日,沥青主力合约收于3689元/吨,环比4月30日下跌40元/吨,跌幅1.1%;单边成交量136834手,环比增加7162手;持仓量186702手,环比增加77911手。价差结构上,BU2406-2409价差为11元/吨,环比4月30日-37元/吨扩大;BU2406-2412价差为59元/吨,环比4月30日4元/吨扩大。

二、现货市场

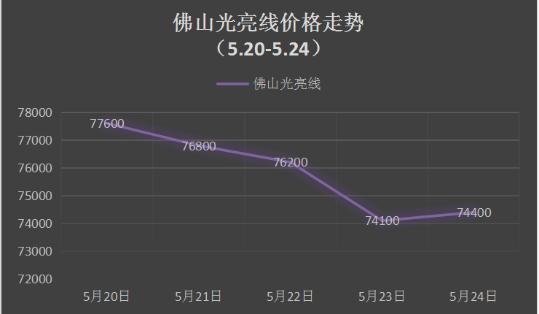

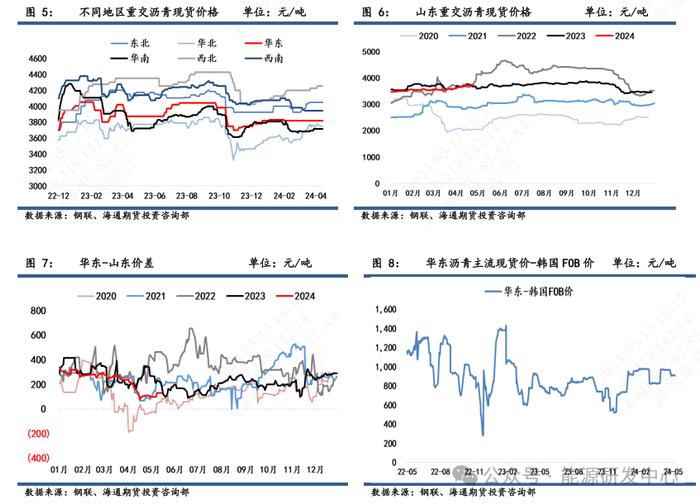

本周现货价格稳步回落。截止5月10日,山东重交沥青现货价为3690元/吨,环比4月30日3720元/吨跌幅0.8%。其中华北市场降20元/吨,其余市场不变。华东-山东价差为130元/吨,环比4月30日100元/吨减弱。5月10日,华东-韩国FOB价差为908.6元/吨,环比4月30日906.3元/吨略微下降。需求端,南方需求受连绵雨季影响,北方项目需求释放平稳,市场销量情况不乐观。供给端,地炼排产计划降量,炼厂开工维持低位,市场供应压力有限,对于稳住现货价格具有支撑作用。但整体来看,下游项目开工不及预期,资金回笼速度滞后,终端需求恢复相对缓慢,现货价格以稳为主,涨幅相对有限。

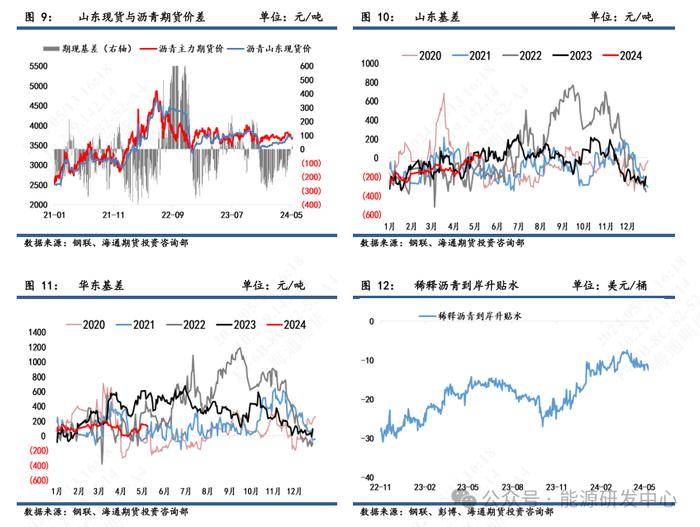

二、期现基差

本周山东现货与沥青期货基差震荡回升至正值。截止5月10日,山东期现基差录得1元/吨,环比4月30日-9元/吨扩大;华东期现基差录得131元/吨,环比4月30日91元/吨扩大。5月10日,稀释沥青到岸升贴水为-12.42美元/桶,环比4月30日-11.11美元/桶收窄。稀释沥青升贴水高位回调,但仍处于坚挺区间,支撑沥青价格跌幅受限。

四、产业链追踪

4.1 供应端

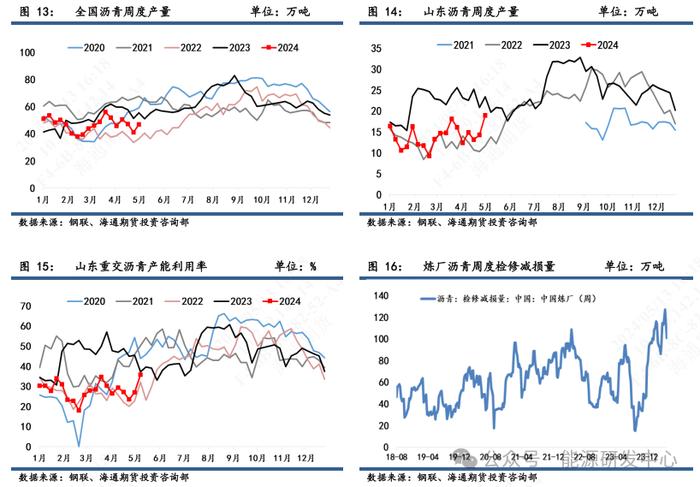

本周沥青总体产量上升。5月10日当周,中国沥青产量为46.8万吨,环比4月30日当周41.1万吨上涨14%。其中华东产量为7.92万吨,环比4月30日当周5.7万吨增加,但相对4月份平均在10万吨的水平相对偏弱。山东沥青产量为18.93万吨,环比4月30日当周14.28吨上涨33%;重交沥青产能利用率为35.8%,环比4月30日当周26.9%上涨。本周国内炼厂沥青检修减损量为100.71万吨,环比上周127.1万吨下降21%。五一假期后炼厂恢复生产,山东产量上行明显。但整体需求淡季和利润欠佳下,炼厂开工率处于偏低水平,地炼排产计划降量,沥青供应压力有限,支撑沥青价格底部。

4.2 需求端

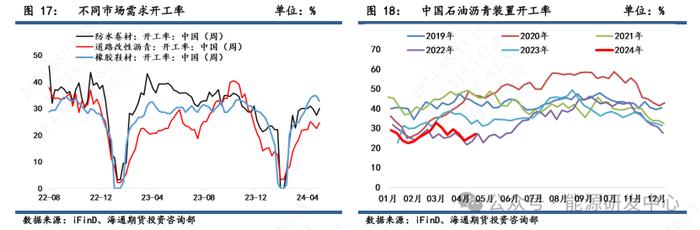

本周沥青需求表现不佳。5月10日当周,24家样本企业销量为17.87万吨,环比上周21.31万吨跌幅16%。其中华北企业销量为3.9万吨,环比上周6.1万吨减少2.2万吨。山东沥青销量为5.54万吨,环比上周6.1万吨减少0.56万吨。5月8日当周,中国石油沥青装置开工率为27%,环比4月30日当周23.6%回落。其中防水卷材开工率录得30%;道路改性沥青开工率录得24.55%。近期南方需求降雨季影响受阻,北方需求表现平稳,市场销量相对偏淡。整体来看,终端需求改善力度相对有限。

4.3 库存端

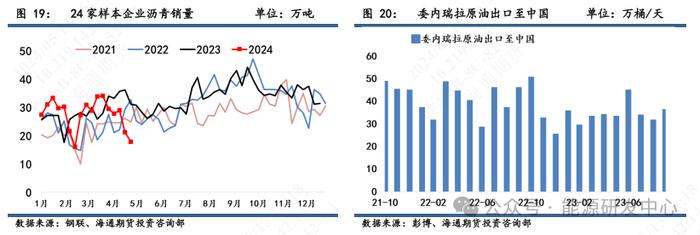

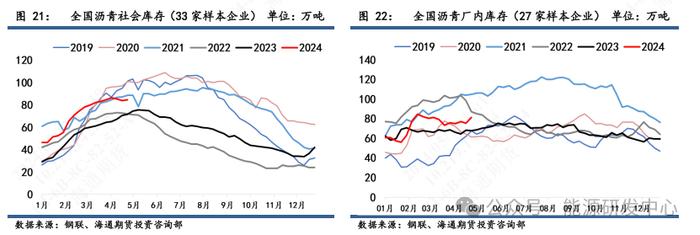

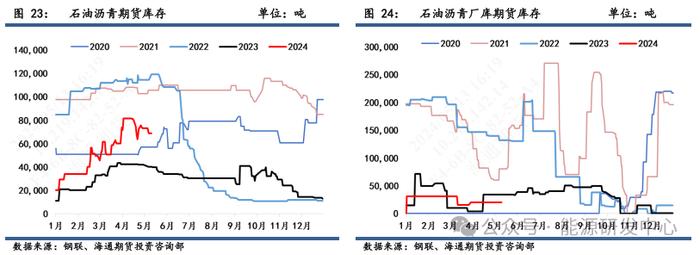

本周炼厂库存再次增加。现货端,5月10日当周,国内27家样本企业沥青厂内库存为81万吨,环比上周75.5万吨增加7%;33家样本企业社会库存量为84.6万吨,环比上周84万吨增加1%。其中山东70家样本企业沥青社会库存录得72.2万吨,环比上周71.9万吨增加0.4%。期货端,5月10日石油沥青期货库存为68820吨,厂内库存为20000吨,总期货库存为88820吨,环比上周减少5%。销量一般下,厂库自上周横盘后再次上涨,整体高于去年同期水平。社库略微去库,同样高于去年同期水平。整体来看,沥青去库相对缓慢,市场接货情绪相对不高。

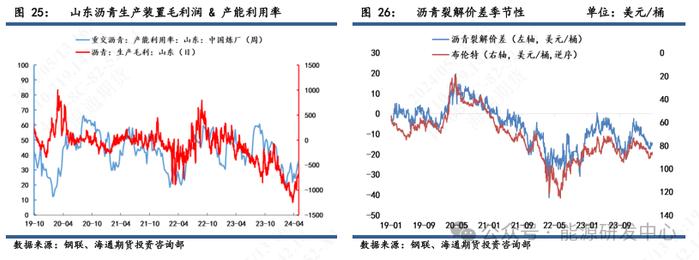

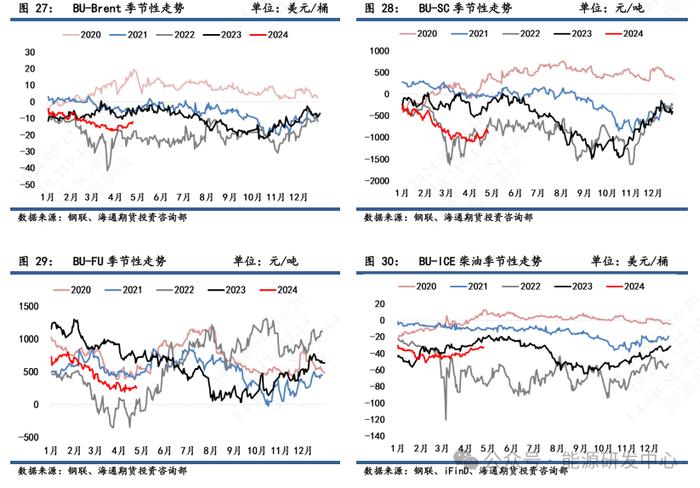

4.4 利润端

本周利润亏损收窄但依旧弱势。5月10日当周,经钢联测算的山东沥青生产毛利为-734.1元/吨,环比上周-955.1元/吨亏损继续收窄。油价下跌叠加炼厂挺价,沥青利润空间好转。但弱平衡的基本面和相对高位的成本端压制下,炼厂仍旧面临运营不佳。5月10日,BU-Brent裂解差为-11.9美元/桶,环比4月30日-14.3美元/桶收窄。BU-SC裂解差为-889.3元/吨,环比4月30日-1004.7元/吨收窄。BU-FU裂解差为253元/吨,环比4月30日238元/吨收窄。BU-ICE柴油裂解差为-32.5美元/桶,环比4月30日-33.7美元/桶收窄。由于油价跌幅高于沥青,带动裂解差被动修复。短期来看,需求改善力度相对有限,成本端油价表现坚挺,沥青价格上下方空间有限,走势以震荡偏弱为主。当下利润出现反弹但并非反转迹象,基本面驱动弱势叠加油价高位震荡,BU-Brent裂解差持观望态度。若地缘再次紧张叠加OPEC+6月延续减产政策,油价预期偏强将对裂解差造成压制,关注6月OPEC+会议情况。中期来看,随着美国将重启对委内瑞拉石油制裁,分流的委油再次集中流向中国,对沥青价格将形成利空影响。

内容由海通期货能源研发中心原创