大连港:招商局集团旗下公司或对公司H股提出要约收购

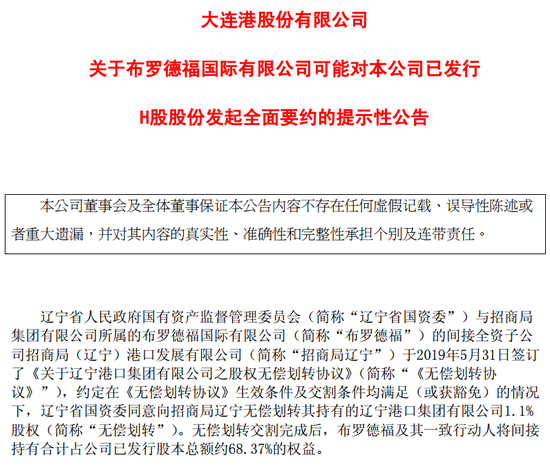

大连港早间公告,辽宁省国资委拟向招商局辽宁无偿划转其持有的辽宁港集1.1%股权,招商局辽宁为招商局集团所属的布罗德福的间接全资子公司。无偿划转交割完成后,布罗德福及其一致行动人将间接持有公司68.37%的权益。。于交割后,招商局辽宁将成为辽宁港口集团合 共51%股权的已登记拥有人,并将透过辽宁港口集团(目前持有本公司已发行股本 约47.31%)取得本公司的间接控制权。据相关规定,待完成交割后,布罗德福将进行可能H股要约,H股要约价为每股H股1.0127港元。今日(6月4日)起复牌。

可能强制性无条件现金要约

于本公告日期,辽宁港口集团直接持有大连港集团的100%股权,而大连港集团则 持有5,310,255,162股A股及722,166,000股H股,合共占本公司已发行股本总额约 46.78%。辽宁港口集团亦直接持有营口港集团约45.93%的股权,而营口港集团则 持有辽宁港湾约99.76%的股权,辽宁港湾则持有68,309,590股A股,占本公司已发 行股本总额约0.53%。因此,辽宁港口集团间接持有本公司已发行股本总额合共约 47.31%。布罗德福透过招商局港口控股(其为招商局港口集团之合并附属公司,布 罗德福的间接附属公司)的全资附属公司群力间接持有2,714,736,000股H股,合共 占本公司已发行股本总额约21.05%。

交割后,招商局辽宁将拥有辽宁港口集团51%股权,因此,布罗德福及其一致行动 人士将间接拥有5,378,564,752股A股及3,436,902,000股H股(包括透过群力持有的 2,714,736,000股H股)(合共占本公司已发行股本总额约68.37%)的权益。 根据收购守则规则26.1,布罗德福及其一致行动人士因股权转让而须就全部已发行 H股(布罗德福及其一致行动人士已拥有或同意将予收购者除外,但包括招商局港 口控股透过群力持有的H股)提出一项强制性无条件现金要约。

招商局港口控股为 一间股份于联交所主板上市的公司。鉴于布罗德福为招商局港口控股的间接控股股 东(定义见上市规则),招商局港口控股须考虑上市规则项下接纳或不接纳布罗德 福提出的可能H股要约的影响。 招商局辽宁、招商局港口集团及群力将向中国证券监督管理委员会申请豁免招商局 辽宁及其一致行动人士就全部A股作出强制性全面现金要约。取得中国证券监督管 理委员会的豁免为股权转让协议条件。

待完成交割后,布罗德福将进行可能H股要约,而中金香港证券(作为布罗德福的 财务顾问)将代表布罗德福就所有H股(布罗德福及其一致行动人士已拥有或同意将予收购者除外,但包括招商局港口控股透过群力持有的H股)作出可能H股要约, H股要约价为每股H股1.0127港元。H股要约价乃经参考H股于二零一九年五月三十 一日(即签署股权转让协议之日期)的加权平均交易价并与执行人员沟通后而厘定。 可能H股要约的条款载于下文‘可能强制性无条件现金要约’一节。中金香港证券 信纳,布罗德福拥有充足财务资源以全数支付满足可能H股要约的全数接纳所需的 现金。

基于本公司于本公告日期的已发行股本,可能H股要约涉及4,436,549,999股H股(包 括招商局港口控股透过群力持有的2,714,736,000股H股),占本公司已发行股本总 额约34.41%。按H股要约价每股H股1.0127港元计算,可能H股要约的价值约为 4,492,894,183.99港元。