华峰氨纶120亿收购关联交易资产 溢价高达80亿

摘要:华峰新材与华峰集团、尤小平、尤金焕和尤小华4名交易方签署了《发行股份及支付现金购买资产协议》和《发行股份及支付现金购买资产协议的补充协议》,华峰集团、尤小平、尤金焕和尤小华4名业绩承诺补偿方对华峰新材未来盈利作出承诺,华峰新材2019年、2020年和2021年的预测净利润分别为9.75亿元、12.45亿元和14.1亿元。根据公司收益法预测过程发现,2019年至2022年,标的华峰新材营业收入预测数据分别为100.94亿元、116.58亿元、122.85亿元和125.85亿元,其对应的增速分别为-6%、15%、5%和2%。

新浪财经讯 6月26日晚间,上市公司华峰氨纶拟120亿元收购同一实控人的“兄弟”公司浙江华峰新材料股份有限公司(以下简称“华峰新材”)。公司计划通过发行股份与支付现金的方式收购,其中,90%通过发行股份的方式支付,10%用现金支付。

此次重组的交易方为华峰集团、尤小平、尤金焕和 尤小华,其中华峰集团为华峰氨纶的控股股东,尤小平为上市公司的实际控制人,尤金焕、尤小华与尤小平三人为兄弟关系,均为华峰氨纶的关联方,故此次交易构成关联交易。

估值溢价逾80亿元 标的市盈率大于万华化学

此次交易中,评估方法采用资产基础法和收益法两种方法,对华峰新材全部股东权益进行评估,并以收益法评估结果作为最终评估结论。

根据坤元评估出具评估报告显示,截至2019年4月30日,华峰新材100%股权的评估值为120亿元,华峰新材账面净资产(母公司)18.8亿元,评估增值101.23亿元,增值率538.26%;华峰新材账面净资产(合并)37.31亿元,增值82.73亿元,增值率221.70%。

公司采用资产基础法评估的结果为50.11亿元,评估增值 31.31亿元,增值率为166.48%;与收益法相比,两者相差近70亿元,差异率为 58.25%。最终预告草案采取收益法作为评选结果。估值溢价逾80亿元,其估值是否合理也将会被外界关注的重点。这或许可以从公司市盈率及市净率水平看。

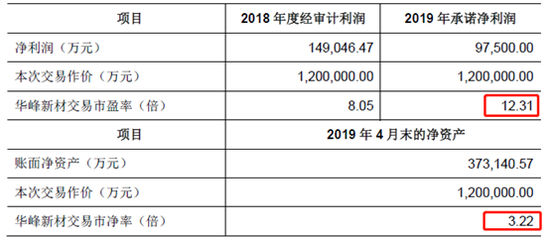

本次华峰新材100%股权交易作价为120亿元。根据经审计的财务数据,华峰新材2019年4月末的净资产为37.31亿元,2018年的净利润为14.9亿元,同时华峰新材2019年业绩承诺净利润为9.75亿元。华峰新材交易市盈率2019年为12.31倍,华峰新材交易市净率为3.22倍,具体如下图:

与同行相比,万化化学静态市盈率为11.26倍,动态市盈率为12.11倍;华鲁恒升静态市盈率为7.7倍,动态市盈率为7.95。显然,此次华峰新材交易的市盈率均高于龙头企业万华化学和华鲁恒升。但是,如果将市值较小的神马股份、红宝丽、汇得科技及高盟新材一起计算平均数,则得出此次交易的相关指标小于平均数。

此外,自2016年以来,上市公司并购同行业标的公司的定价水平市盈率平均水平为12.97倍,市净率平均水平为4.26倍,此次华峰新材相关指标均低于同行平均水平,但是依然高于万化化学、恒逸石化等标的收购。

拟定股份发行价每股4.15元 关联交易方多获得1.68亿元

此次交易方包括华峰集团、尤小平、尤金焕和尤小华。此次交易价格的90%以发行股份的方式支付,交易价格的10%以现金的方式支付。

根据《重组管理办法》相关规定:上市公司发行股份的价格不得低于市场参考价的90%。市场参考价为本次发行股份及支付现金购买资产的董事会决议公告日前20个交易日、60个交易日或者120个交易日的公司股票交易均价之一。

上市公司定价基准日前20个交易日、60个交易日和120个交易日的上市公司股票交易均价分别为每股4.75元、4.42元和4.15元。最终公司选择交易均为为每股4.15元。

那为何不选择每股4.75元,而选择每股4.15元呢?这对交易方影响如何呢?

根据标的资产的交易价格测算,如果按照每股4.15元购买资产发行的股份数量则为2,602,409,637股,此时交易方将合计持股有上市公司76.36%的股份;如果按照每股4.75元购买资产发行的股份数量则为2,273,684,211股,此时交易方合计持有上市公司74.40%的股份。前后价格选择的不同,则对上市公司原有股东股份稀释程度截然不同。此次预案交易定价,将会使得交易方华峰集团、尤小平、尤金焕和尤小华合计多获得上市公司1.96%的股份。如果按照预案公告(6月26日)披露的华峰氨纶总市值86亿元的价值计算,则上述交易方多获得的持股价值为1.68亿元。

36亿对赌背后标的公司营收增速显“乏力”

华峰新材与华峰集团、尤小平、尤金焕和尤小华4名交易方签署了《发行股份及支付现金购买资产协议》和《发行股份及支付现金购买资产协议的补充协议》,华峰集团、尤小平、尤金焕和尤小华4名业绩承诺补偿方对华峰新材未来盈利作出承诺,华峰新材2019年、2020年和2021年的预测净利润分别为9.75亿元、12.45亿元和14.1亿元。华峰集团、尤小平、尤金焕和尤小华4名业绩承诺补偿方承诺,本次交易完成后,华峰新材2019年、2020年和2021年累计实际净利润将不低于上述预测净利润总额,即36.3亿元。

事实上,市场法作为一种静态且简约的估值方法,是比较模糊的。一般来说,投资者则会更关心标的未来本身带来的业绩成长性等。从二级市场股价走势看,自公司预案公告后股价开盘出现高开低走态势。从存量角度,并购标的本身会给上市公司带来“1+1=2”的增量,但是不是投资者更关心标的本身的成长性呢?这或许不得不从业绩成长性预测的过程去进一步观察。

根据公司收益法预测过程发现,2019年至2022年,标的华峰新材营业收入预测数据分别为100.94亿元、116.58亿元、122.85亿元和125.85亿元,其对应的增速分别为-6%、15%、5%和2%。可以看到公司2019年预测营收出现负增长,2020年有所反弹,但是2021年后仅出现5%增长。2017年至2018年标的营业收入分别为82.69亿元、107.19亿元,2018年其增速为30%。从预测数据整体可以看出,营收增速越往后增长越“乏力”。

2020年华峰新材为何营业收入出现15%的增速?根据资本支出预测发现,华峰新材新建产能项目2020年或将释放出来。2019年,华峰新材将追加6.32亿元投资,2020年将追加3.06亿元投资。根据标的公司在建工程项目发现,最大项目115万吨/年的己二酸扩建项目预计投资17亿元,目前投资进度已经完成40%。如果按照资本性支出计划,其真正完工时间或是2020年,这或说明该产能2020年才能释放出来。这也刚好验证了公司2020年业绩有所较大幅度反弹的原因。

标的资本性支出预测:

标的截止评估基准日报告期末在建工程:

关联重组后华峰氨纶资产负债水平攀升 标的公司短期借款27亿

根据草案披露,标的公司华峰新材2017、2018年末和2019年4月30日流动资产分别为44.45亿元、50.60亿元和59.03亿元,同期流动负债分别为34.82亿元、42.91亿元和54.82亿元,资产负债率分别为55.24%、60.77%和61.81%,其中负债结构以短期借款为主。截至评估基准日,标的公司付息债务主要为短期借款、应付利息、一年内到期的长期负债、长期借款和长期应付款,其中短期借款为27亿元,上述付息债务合计为36.62亿元。

本次交易完成后,华峰氨纶资产负债率也将面临提高,上市公司2019年4月末的资产总额从本次交易前的59.71亿元提高至157.39亿元,资产总额增加97.68亿元,增幅163.59%,上市公司2019年4月末的负债总额从本次交易前的20亿元提高至92.36亿元,负债增加72.37亿元,增长率为361.91%。显然,负债增长的幅度远大大于资产的增幅,交易完成后将会使得华峰氨纶从33.49%的资产负债水平提高至58.68%。

高额债务的情况下也使得标的公司利息费用持续攀升,2017年至2018年其利息支出分别为8541万元、1.16亿元,2019年前四个月利息支出达到5206万元。

对于华峰新材资产负债率相对较高,流动比率和速动比率相对较低,公告解释称华峰新材近年来经营规模大幅扩张,新增产能较大,但由于融资渠道有限,主要通过银行借款等形式满足资金需求。(夏虫/公司观察)