7000 亿短期理财基金忙整改,产品名称不能有“理财”

中国居民投资理财的合规渠道向来很少,其中能兼顾收益、风险和流动性的理财产品就更少了。

今年,由于楼市交易受限、股市持续下跌,公募发行的短期理财债基因为流动性好、风险低而大受欢迎,上半年销售规模 6967 亿,比 2017 年底增长了 91%。但最近面临整改,需要改变投资标的、净值计算方法,而且新发行的产品不能叫“理财”。

根据 Wind 数据,今年上半年公募基金总规模 12.8 万亿,其中 66% 投向了货币型基金,13% 投向了债券型基金。货币型基金的投资标的主要包括银行大额存单、央行票据、商业票据等等,典型如天弘基金余额宝;债券型基金的投资标的主要包括国债、地方政府债、企业债等等。而短期理财债基,由于投资的主要是银行大额存单,所以通常也划为货币型基金。

来源:Wind

一般来说,私募基金的投资门槛是 100 万;银行理财的门槛原本是 5 万,今年 7 月《商业银行理财业务监督管理办法(征求意见稿)》出台后降到 1 万;货币基金门槛很多都是 1 元,而且可以买入当天或隔天赎回,流动性比锁定期更长的私募基金、银行理财好很多。而短期理财债基的门槛、期限处于这几样理财产品之间,通常1000 元起投,7 天、14 天、30 天、60 天赎回的都有。

以银行大额存单为主要投资标的,而且可以短期赎回,不难理解为什么货币基金是销售量最大的产品。但在去杠杆、要把资金脱虚向实的周期里,货币基金不断受到限制。

原因就在于,公募的货币基金相当于募集大众资金然后在银行开大额存单,利率比银行普通存款利率高 30-40%,这也意味着,银行获得存款的成本变高了 30-40%,可想而知,货币基金的规模越大,银行获得存款的整体成本就越高。而银行的资金成本高,那它再贷款给企业的利率也高了。

在去杠杆周期,这个业务链条就成了问题。所以,限制货币基金、短期理财债基政策陆续出台了。

首先是暂缓审批传统货币基金。2017 年的时候,监管层就已经窗口指导基金公司发行新产品,其中当天快速赎回业务的货币基金审批停滞。这也直接促进了以债券基金名义、却以银行存款为投资标的的短期理财债基的走红。

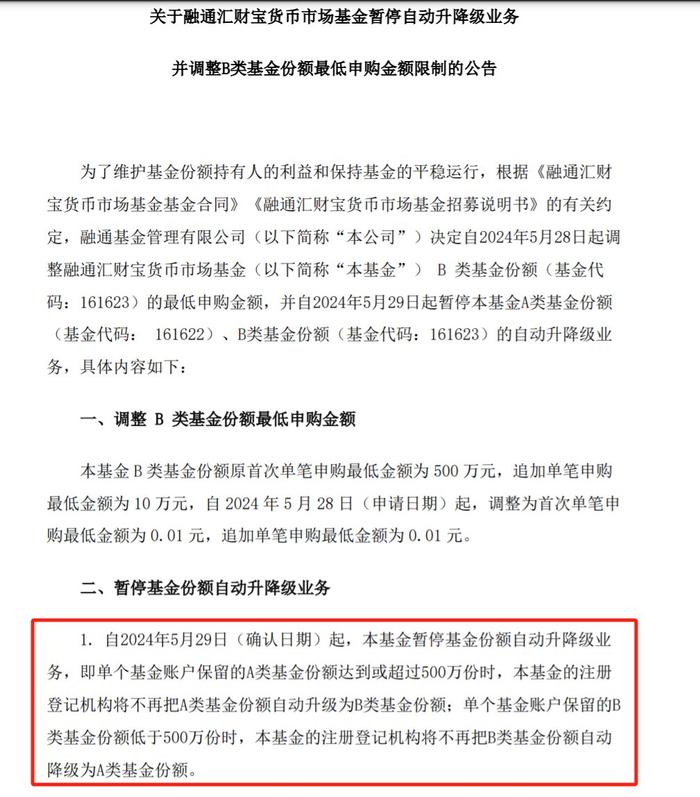

然后是限购。例如去年余额宝一度限购、 今年 9 月短期理财债基购买额度从 100 万收缩到 5 万等等。

再接着要求改变投资标的。证监会在 7 月下发《关于规范理财债券基金业务的通知》,理财债券基金以后要把 80%资金投资于债券。这完全改变了这款产品的风险收益比。光是今年,企业信用债违约的雷一个接一个,80%资金投资债券,显然比投资银行大额存单的风险高多了。

最近,进一步要求不得带“理财”字眼。这大概是想弱化这款产品之前“类固定收益”的属性,

总的来说,投资门槛低、风险低、比存款收益高、可以短期赎回的理财产品又少了一款。

题图来源:Pixabay

查看原文 >>