铁合金月报丨关注硅锰供需错配的结构机会

作者:一德期货黑色事业部 合金组

上月回顾及本月关注

硅锰

1. 9月主要市场矛盾:01合约维持震荡,大幅贴水钢厂补招标价格,合金价格受锰矿成本推动,重心稳步上移,十一节前修复升贴水,随后预期兑现,冲高回落。

2. 9月市场主要交易点:做空基差,买入期货卖出现货。

硅铁

1. 9月主要市场矛盾:01合约价格

维持区间震荡,09合约交割量创历史记录,仓单量总量峰值超过6.5万吨,终端接货意愿低。

2. 9月市场主要交易点:观望。

10月主要矛盾及交易点

1. 10月主要市场矛盾:

硅铁:主产区缺乏环保政策扰动,供应维持稳步增长,但新增产能贡献有限,出口、金属镁及钢厂预期减产环绕,市场矛盾不突出。

硅锰:新增产量逐渐落地,供应增速体现,且10月钢厂招标落地,北方大厂降价缩量,市场兑现预期。

关注后期硅锰新增产能落地情况及螺纹钢新标准执行情况。

2. 10月市场主要交易点:

主产区的环保政策是否发酵;

螺纹钢新标准的执行情况;

硅锰新增产能的开工及部分企业转产情况。

供需评估

锰矿 —— 库存结构

港口库存结构中,南非矿的占比依旧处于首位,占比50%左右;澳洲矿仅次于南非矿占比20%左右。

硅锰合金厂高利润背景下,高品矿澳矿价格重心不断上移,南非矿维持价格维持平稳,表明合金厂生产意愿强烈,采购高品矿意愿强烈,澳矿价格主导港口锰矿价格。

锰矿 —— 库存及发货量

自8月初,港口锰矿库存总量持续下降;截止9月30日,库存合计为279.57万吨,但仍处于历史高位;

自4月,澳洲黑德兰港锰矿发货量持续下行;港口库存量的降低与进口量下降有直接关系。

硅锰 —— 生产利润

主产区内蒙古及宁夏地区硅锰生产利润分别为1400-1500元/吨及1200-1400元/吨,在缺乏环保政策干扰背景下,合金厂将维持高开工率,供给弹性大。

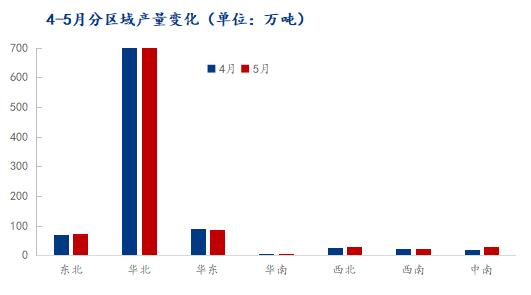

硅锰 —— 产量

9月主产区并未受环保政策干扰,硅锰生产厂在高利润驱动下,维持高开工,但华北地区受环保影响,产量小幅下降;

具体来看,东北11200( ↓6400)吨,湖南13000(↑1300)吨,甘肃33000吨,云南24300( ↓ 200)吨;

按照内蒙古、宁夏主产区增速推算,9月全国硅锰产量将超过80万吨,产量增加3万吨左右。

硅锰 —— 新增产能

如果新增产能全部投产,估算4季度硅锰月度产能增加20万吨以上;

十一节后新蒙新已投产。

硅锰需求 —— 粗钢

据我的钢铁,实际调研周数据,全国钢材产量仍维持高位,且9月底产量创下年内新高,超过1000万吨;

10月钢厂招标价集中在8900-9100元/吨承兑价,较9月招标价下降200元/吨左右,北方大型钢厂招标降价降低采购量。

供需结构 —— 硅锰

原料:硅锰合金厂高利润背景下,高品矿澳矿价格重心不断上移,合金厂生产意愿强烈,采购高品矿意愿强烈,澳矿价格主导港口锰矿价格。

利润:内蒙古及宁夏地区硅锰生产利润均超过1000元/吨,在缺乏环保政策干扰背景下,合金厂将维持高开工率,供给弹性大;

供给:4季度主产区相继新开大炉,部分电石炉及镍铁炉转产硅锰,供应压力较大,如果全部投产预计月度新增20万吨以上;

需求: 10月钢厂招标价集中在8900-9100承兑价,河北大型钢厂降价降量,去库存意愿强烈;

总结:合金厂在高利润的驱动下,且缺乏环保扰动,4季度新增矿热炉及转产产能的落地,硅锰供给将维持稳步增长。在环保减产的预期下,钢厂招标降价减量,但螺纹钢新标准的执行预期将刺激终端采购。关注后期新增产能落地及螺纹钢新标准的执行情况,震荡思路对待。

硅铁 —— 原料成本

硅石:供应正常,价格下降5元/吨;

兰炭:受环保影响,价格上涨30元/吨;

氧化铁皮:其价格跟随矿石价格,维持高位。

整体来看,原材料维持平稳,硅铁成本重心上移20-30元/吨。

硅铁 —— 生产利润

宁夏地区硅铁生产成本维持5500-5600元/吨,单吨利润维持在400-500元/吨,在缺乏环保政策干扰背景下,合金厂将维持高开工率,但是硅铁新增产能有限,对市场总产能贡献有限。

硅铁 —— 产量

9月主产区并未受环保政策干扰,硅铁生产厂在高利润驱动下,维持高开工,产量稳步提升;

各主产区产量维持平稳,内蒙古16.73( 下降0.1)万吨,甘肃 3.75( 上涨0.03)万吨,青海8.92 ( 下降0.44)万吨;

按照主产区增速推算,9月全国硅铁产量与8月产量相差无几,预计产量为46-47万吨。

硅铁需求 —— 粗钢

据我的钢铁,实际调研周数据,全国钢材产量仍维持高位,且9月底产量创下年内新高,超过1000万吨;

10月钢厂招标价集中在6960-7050元/吨承兑价,较9月招标价下降30-100元/吨左右,北方大型钢厂招标降价降低采购量。

硅铁需求 —— 出口

硅铁出口价格小幅回落;出口利润方面,9月平均132美元/吨,较8月均值下降35美元/吨;

自7月中旬出口利润逐渐回落,维持100美元/吨以上,而出口成交同样不理想,出口价格随着国内现货下滑。

硅铁需求 —— 金属镁

自今年5月起,金属镁产量持续下降, 8月产量5.89万吨;

据了解,9月份山西地区产量环比下降3600吨,宁夏、内蒙古及新疆地区维持平稳;

金属镁与硅铁的价差较8月份上涨500元/吨,金属镁采购意愿上升,但是金属镁产量维持低位,对硅铁需求增长贡献有限。

供需结构 —— 硅铁

原料:硅石及兰炭价格小幅上涨,推动硅铁冶炼成本上涨20-30元/吨;

利润:宁夏地区硅铁生产成本维持5500-5600元/吨,单吨利润维持在400-500元/吨,在缺乏环保政策干扰背景下,合金厂将维持高开工率;

供给:硅铁新增产能有限,对市场总产能贡献有限;

需求:10月钢厂招标价集中在6960-7050元/吨承兑价,较9月招标价下降30-100元/吨左右,北方大型钢厂招标降价降低采购量;出口成交同样不理想,出口价格随着国内现货下滑;金属镁产量维持低位,对硅铁需求增长贡献有限。

总结:合金厂在高利润的驱动下,且缺乏环保扰动,硅铁供给将维持平稳增长。而在环保减产的预期下,叠加金属镁产量下滑及出口成交弱势,需求将稳步下行。后期若无供应方面政策扰动,价格重心将下移。

市场逻辑推演

基差及价差

01合约基差

硅锰:硅锰01合约基差小幅回升,由上周207回升至433,现货维持不变,盘面维持高位回落,10月招标情况落地后,市场预期回归供需结构,短期盘面震荡,现货维持不变,盘面震荡带动基差震荡的可能性很强;

硅铁:硅铁01合约基差维持震荡,由上周-368上升至-358,现货维持不变,期货小幅震荡, 10月招标情况落地后,现货市场保持平稳,盘面震荡带动基差震荡的可能性很强。

硅铁交割利润维持震荡,内蒙古由377至374,宁夏由335至332,交割意愿减弱;硅锰:卖方交割利润小幅回落,内蒙古由-121至-307,宁夏由26至-160,内蒙古及宁夏地区处于均亏损。

硅锰-硅铁的现货价差上周末2425,与上周维持一样75,位于历史数据的93.1%,01合约的期货价差上周末1634,较上周下降216元/吨,位于历史数据的92.2% 。

策略推荐

维持震荡思路,操作建议观望。

免责声明:

本研究报告由一德期货有限公司(以下简称“一德期货”)向其服务对象提供,无意针对或打算违反任何国家、地区或其它法律管辖区域内的法律法规。未经一德期货事先书面授权许可,任何机构或个人不得更改或以任何方式引用、转载、发送、传播或复制本报告。

一德期货认为本报告所载内容及观点客观公正,但不担保其内容的准确性或完整性。本报告所载内容反映的是一德期货在发表本报告当时的判断,一德期货可发出其它与本报告所载内容不一致或有不同结论的报告,但没有义务和责任去及时更新本报告涉及的内容并通知服务对象。一德期货也不需要采取任何行动以确保本报告涉及的内容适合于服务对象。服务对象不应单纯依靠本报告而取代自身的独立判断。一德期货不对因使用本报告的材料而导致的损失负任何责任。