淨利潤增長46.5%,騰訊音樂終於“好聽又好看”了?

摘要:從數據上來看,儘管社交娛樂業務在營收上的表現還不錯,但在用戶規模跟付費率上的增長都有所放緩,這意味着騰訊音樂在這個業務板塊上恐怕會面臨增長困局。在騰訊的業務營收中,音樂訂閱收入同比增長60.1%至人民幣11.1億元(1.6億美元),影響到該業務營收的重要因素還是在於付費用戶規模。

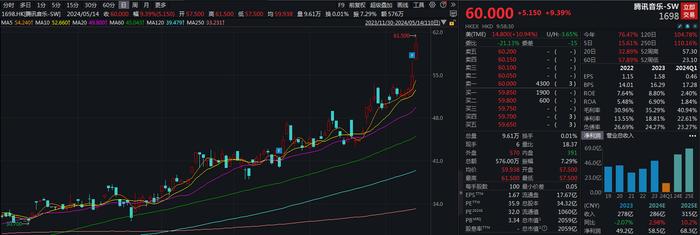

從股價表現來看,騰訊音樂娛樂集團本季度的財報業績還是獲得不少投資者的認可。

北京時間3月17日,騰訊音樂對外公佈2019年第四季度及全年業績。財報顯示,騰訊音樂娛樂集團本季度不少核心指標均超市場預期,整體表現都還不錯。因財報好於預期,財報公佈後,騰訊音樂娛樂集團的股價盤後逆勢上漲4%。

從股價表現來看,騰訊音樂娛樂集團本季度的財報業績還是獲得不少投資者的認可。回顧騰訊音樂去年一年的發展,其在股價表現上並不是很理想,目前股價較上市之初還是有縮水,整體表現下跌的趨勢居多。

在本季度,騰訊音樂在哪些核心數據上的表現尚可?這次財報發佈後,騰訊音樂能否在股價上有更大的突破?隨着網易雲音樂實力大增,背後又有網易、阿里、百度給它撐腰,它在在線音樂市場的佈局動作在加速,這對騰訊音樂又會帶來什麼樣的影響?

營收同比增長35.1% 淨利潤同比增長46.5%

財報顯示,2019年第四季度,騰訊音樂娛樂集團總營收同比增長35.1%至人民幣72.9億元(10.5億美元);歸屬於公司股東淨利潤較去年同期增長至人民幣10.4億元(1.5億美元),非國際財務報告準則下(Non-IFRS)歸屬於公司股東淨利潤同比增長46.5%至人民幣13.4億元(1.93億美元)。

截止文章發稿,騰訊音樂盤後股價爲11.50美元,盤後漲幅爲4.07%,市值爲180.68億美元。

(圖源雪球)

在業務營收上,來自於在線音樂服務的營收爲人民幣21.4億元,同比增長40.7%;來自於社交娛樂服務及其他業務的營收爲人民幣51.5億元,同比增長32.9%

2019年全年總營收人民幣254.3億元(36.5億美元),同比增長34.0%;歸屬於公司股東淨利潤人民幣39.8億元(5.72億美元),同比增長117.2%;非國際財務報告準則下(Non-IFRS)歸屬於公司股東淨利潤人民幣49.1億元(7.05億美元),同比增長17.6%。

2019年全年來自於在線音樂服務的營收爲人民幣71.5億元,同比增長29.2%;來自於社交娛樂服務及其他業務的營收爲人民幣182.8億元,同比增長35.9%。

截至2019年12月31日,騰訊音樂持有的現金和現金等價物總額爲人民幣229.3億元(約合32.9億美元),相比之下截至2018年9月30日爲人民幣211.4億元。

從騰訊音樂的這份財報來看,不少核心數據上的表現還是超過之前的預期,這也成爲股價盤後上漲的重要動力。對比之前的數據來看,增長層面就不是很理想,尤其是在營收跟淨利潤上都出現下滑的問題。迴歸到財報業績上,我們來看看騰訊音樂的表現有哪些值得肯定的地方又有哪些不足的點。

付費用戶增至450萬高於前三季度 騰訊音樂用戶付費價值仍不及Spotify

作爲在線音樂平臺,付費用戶總體規模跟增長表現是投資者看重其商業增長價值的重要數據。

在本季度,騰訊音樂在線音樂付費用戶同比增長47.8%至3,990萬,在線音樂付費用戶淨增量增至450萬,高於2019年第三季度的440萬、第二季度的260萬和第一季度的140萬。其中在線音樂ARPPU同比增長8.1%。儘管騰訊音樂在本季度的付費用戶增長數量並不差,但增速還不夠快。

付費用戶的增長表現則直接影響到騰訊音樂的在線音樂收入增長。在騰訊的業務營收中,音樂訂閱收入同比增長60.1%至人民幣11.1億元(1.6億美元),影響到該業務營收的重要因素還是在於付費用戶規模。四季度,在線音樂ARPPU環比上升4.5%,同比增長8.1%。本季度ARPPU有一定上漲,這也成爲音樂訂閱收入增長的一個重要原因。

儘管付費用戶跟ARPPU表現還可以,隨着整個移動互聯網新增用戶數減少,在線音樂業務的營收增長也將面臨增速放緩的挑戰。一方面儘管國內付費環境在往好的方向發展,用戶付費聽歌意識在提高,但短期難實現爆發式增長,付費聽歌的需求並不是很剛需。同時影響到騰訊音樂在線音樂收入增長不快的另一個因素則是ARPU值不高,騰訊音樂在對待付費行爲的態度還是很謹慎,培育市場需要時間,提高價格恐引起用戶不滿,但這也說明騰訊音樂產品吸引力還不夠,漲價怕造成用戶流失。

另一方面外部競爭壓力也開始對騰訊音樂產生一些威脅,網易雲音樂、抖音、快手等,也都在快馬加鞭,企圖在逐年增長的音樂付費市場大潮中,取得一席之地。這些產品已成爲了在互聯網行業中不可忽視的力量,短視頻在視頻、社交、音樂等領域佔據了用戶越來越長的時間。

騰訊音樂付費用戶增長不夠快,對比對比音樂流媒體巨頭Spotify的付費用戶數據更能看出它的不足。截至2019年Q4季度,Spotify月活躍用戶數量爲2.71億人,付費用戶總數來到1.24億。通過對比兩個平臺的付費用戶數據,在投資者眼中誰更具有增長價值,恐怕心裏也有一個結論,這也是爲何目前Spotify市值會比騰訊音樂多幾十個億美元。

在有對標音樂流媒體的壓力下,騰訊音樂還未能向投資者證明它在國內付費用戶增長上具有較高的增長價值。除了付費用戶增長表現不夠之外,騰訊音樂在版權上的支出也是一個難以言說的痛。

音樂版權費用仍然在上漲 高額支出下影響利潤增長空間

四季度成本爲48.1億元(約6.9億美元),較上年同期的35.6億元增長34.9%。在2019Q1到Q3季度,騰訊音樂的成本支出分別爲37.03億元、39.57億元、42.96億元,從環比數據來看騰訊音樂在成本上的支出一個季度比一個季度多。其中,四季度銷售與市場費用爲6.71億元,較上年同期的5.42億元增長23.8%

(圖源雷帝網)

對於騰訊音樂來說,要想吸引用戶付費聽歌,源源不斷的獨家曲庫資源這是樹立它在國內在線音樂市場的重要武器。不誇張的說,騰訊音樂把國內外的歌曲都買下來了,財大氣粗還是可以形容它。

在本季度,騰訊音樂在營業成本上的支出仍然是個大頭。營收成本爲人民幣43.0億元,與上年同期的人民幣30.1億元相比增長42.9%,主要由於內容費用和收入分成費用增長。對比之前幾個季度的數據來看,騰訊音樂在這個板塊上的支出一直沒有縮水。那到底騰訊音樂在音樂版權費用上要花多少錢呢?

以支出數據來看,2017年騰訊音樂以3.5億美元+1億美元股權的代價獲得環球音樂獨家版權。假設該版權有效期爲3年,以匯率1:6.90計算,騰訊音樂就環球音樂曲庫年均成本6.21億元,若再假設環球版權成本佔總版權成本的1/3,則騰訊音樂年均版權成本高達31.05億元,而在線音樂2018年總收入僅爲55.4億元。從數據上來看,騰訊音樂投入不小。

除了音樂版權支出會拖累騰訊音樂在財報業績上的數據之外,國內在線音樂平臺網易雲音樂、短視頻抖音都有在加大力度購買版權。去年8月抖音對外宣佈,已先後與包括環球音樂、華納音樂、環球詞曲、太合音樂、華納盛世等在內的多家唱片及詞曲版權公司達成合作,抖音獲得這些公司全曲庫音樂使用權。

在幾大平臺搶奪版權競爭之下,未來音樂版權費用仍然是一筆高昂的支出,騰訊音樂要想繼續維持平臺優勢,減少成本支出還是挺困難的。在未來如果騰訊音樂能夠更好的控制在音樂版權上的支出,利潤的空間也許會更有想象力。

社交娛樂營收佔騰訊音樂比重高 再次出現爆發式增長變難

在本季度,社交娛樂服務及其他業務佔總營收比重爲70.6%。儘管是流媒體音樂巨頭,但騰訊音樂在社交娛樂業務上賺的錢反而更多。在這個業務上賺錢也彌補了騰訊音樂在在線音樂業務上的燒錢,帶動了整個公司的盈利水平,是騰訊音樂能夠盈利的關鍵所在。

從業務來看,騰訊音樂社交娛樂業務主要包括全民K歌,酷狗音樂、酷我音樂裏的直播部分,酷狗直播、酷我直播。從數據上來看,儘管社交娛樂業務在營收上的表現還不錯,但在用戶規模跟付費率上的增長都有所放緩,這意味着騰訊音樂在這個業務板塊上恐怕會面臨增長困局。

以ARPU值來說,社交娛樂業務的月度ARPU值近三個季度來也增速緩慢,19Q1幾乎沒有增長。在在線音樂業務虧損、社交娛樂業務MAU和付費率水平極難提升的情況下,社交娛樂業務的ARPPU是主導騰訊音樂總營收增長的關鍵,提升速度將成爲影響營收增速的重要指標。

在美股研究社看來,影響到騰訊音樂的社交娛樂業務增速下滑主要還是在於產品付費需求有限,同時競爭壓力也大。該業務也有很大劣勢,門檻低、直播領域競爭過於激烈,直播業務主要與虎牙、YY、鬥魚競爭。相對於視頻付費看劇來說,音樂類直播由於沒有強互動性和感官刺激,付費水平難以達到其他類型直播的水平,騰訊音樂很難挖掘到更大的商業價值。

在經過高速增長期後,騰訊音樂的社交娛樂業務也陷入了增長瓶頸,用戶增長到頭,付費比例提升緩慢,ARPU由於音樂類直播的特性也提升空間不大等問題。從長遠來看,打賞和送禮物並不是剛性需求,付費率提升有限,ARPPU值目前已到較高水準,投資者也會擔憂該業務能否撐得起騰訊音樂的市值。

在意識到有發展瓶頸之後,騰訊音樂也在尋求新的機會。爲了挖掘更多變現空間,2020年第一季度,騰訊音樂與閱文集團簽署了爲期五年的戰略合作協議。這一動作也意味着騰訊音樂要在長音頻上有更大野心,但能否帶來很高的回報還是要看後續的市場反饋。

資本加持下網易雲音樂動作頻頻 與騰訊音樂正面較量戰火燃燒

從財報業績上來看,騰訊音樂的核心數據增長表現都面臨不同程度的問題,這可能也是影響到它的股價不被資本市場看好的重要原因。但在外界看來,騰訊音樂除了要處理好內部問題之外,網易雲音樂的崛起在未來很有可能會對它產生的威脅會加大。

去年9月,阿里巴巴宣佈,作爲領投方參與了網易雲音樂此輪7億美元的融資。至此,網易雲音樂分別獲得阿里跟百度的戰略投資,在網易內部網易雲音樂同時也被提到更爲重要的位置,這也讓它在業務發展上也是有不少的大動作。根據網易披露的Q4季度財報數據,在網易雲音樂營收快速增長,拉動第四季度創新及其他業務淨收入達到37.2億元,同比增長18%。

網易雲音樂在營收上實現增長突破,這對騰訊音樂來說就是一個隱患,這意味着它很有可能會搶奪到更多市場份額。而從網易雲音樂的推出來的一系列產品來看,它在在線音樂市場上的動作較以往更積極主動,在資本的加持下網易雲音樂有去嘗試的機會。

去年,網易音樂在音樂版權上投入在進一步加大,與騰訊音樂搶奪付費用戶的競爭在升溫。最近網易雲與吉卜力工作室達成版權合作,獲得旗下包括《龍貓》《千與千尋》《哈爾的移動城堡》《崖上的波妞》等知名動畫熱門音樂作品的全面授權。除了要搶奪付費用戶帶來在線音樂服務營收之外,網易雲音樂也在學習騰訊音樂積極探索其他業務變現的機會。

不論是雲村、以及LOOK直播、還是語音直播產品聲波、口碑、免費K歌產品音街、從它的業務佈局來看,與騰訊音樂有更多有交集的業務,這說明網易雲音樂也試圖圍繞音樂生態展開多樣化的變現路徑,這跟騰訊音樂走的路徑有相似的點。隨着網易雲音樂獨立融資,後續可能也有更大的目標,這在未來對騰訊音樂市值跟股價增長造成的壓力會加大。

結語

作爲騰訊系旗下首家上市的子公司,騰訊音樂被外界寄予很高期待的期望,畢竟從它的發展模式來看,騰訊音樂在在線音樂市場具有不小的增長空間,國內付費聽歌滲透率還有很大的上漲空間,這些都是有利於騰訊音樂在未來發展的重要利好因素。

這次財報不是核心數據的表現高於預期,這也說明騰訊音樂有機會在營收跟淨利潤上保持穩定增長,只是未來如何在重要數據上實現更大突破,進一步樹立它在付費用戶上的競爭壁壘,或許是帶動其股價迎來一波高速回漲的原動力。

本文來源:美股研究社(公衆號:meigushe)——旨在幫助中國投資者理解世界,專注報道美國科技股和中概股,對美股感興趣的朋友趕緊關注我們http://www.meigushe.com