橋水基金遭大幅回撤 流動性衝擊下市場尚難言底

摘要:同時,儘管美聯儲進行了降息、QE、並於17日表示將先後啓動商業票據融資便利機制(CPFF)和一級交易商信貸機制(PDCF),爲商業票據發行方提供流動性,但在極度風險規避的情況下,回購市場和整體市場流動性仍處於“凍結”的狀況,這也導致衆多高槓杆策略難以爲繼。也有海外對沖基金母基金人士對第一財經記者表示,近期整體低槓桿比的策略才較爲安全,儘管美聯儲釋放了大量流動性,但由於波動率飆升,回購市場仍然較爲緊張,銀行、大型交易商融出資金的意願下降,這會加劇大型基金被券商追繳保證金(margin call)的壓力。

3月18日A股下午開盤後,一則關於“橋水基金爆倉、贖回”的消息在朋友圈傳開,A股高開低走,亞太股市跳水。

截至發稿,儘管爆倉、遭遇贖回等信息當前尚未確認,但第一財經記者獲悉,橋水旗下的全天候策略基金(All Weather)和純阿爾法策略基金(Pure Alpha)3月以來跌幅超近10%-20%。同時,儘管美聯儲進行了降息、QE、並於17日表示將先後啓動商業票據融資便利機制(CPFF)和一級交易商信貸機制(PDCF),爲商業票據發行方提供流動性,但在極度風險規避的情況下,回購市場和整體市場流動性仍處於“凍結”的狀況,這也導致衆多高槓杆策略難以爲繼。

事實上,陷入困境的對沖基金並不只是橋水。

也有海外對沖基金母基金人士對第一財經記者表示,近期整體低槓桿比的策略才較爲安全,儘管美聯儲釋放了大量流動性,但由於波動率飆升,回購市場仍然較爲緊張,銀行、大型交易商融出資金的意願下降,這會加劇大型基金被券商追繳保證金(margin call)的壓力。此外,若此出現大量客戶贖回,可能壓力將進一步攀升。因此各界認爲,在當前的形勢下,需要各國央行、政府聯合協調,纔能有效降低市場恐慌。

橋水產品大幅回撤

衆所周知,橋水旗下有兩類基金,一是全天候基金,另外則是Pure Alpha基金。3月18日,橋水在客戶信中提及,兩類策略的回撤幅度在10%-20%不等。

來源:橋水《每日觀察》

據悉,截至上週,今年以來橋水旗艦Pure Alpha對沖基金大跌20%,主因在於疫情發酵導致黃金、股票、債券、商品的邏輯出現驚人逆轉。Pure Alpha基金運用傳統對沖基金策略,主動交易不同資產的方向,包括股票、債券、商品、貨幣,預測宏觀趨勢。

也有投資人表示,該策略此前押注股價上升、國債收益率上升。同時,橋水也買了股票指數的看跌期權進行對沖保護。金融危機時期,Pure Alpha策略基金大漲10%,當時標普500跌幅近40%,但今年短短2個多月跌幅就高達20%。

此外,由橋水捧紅、被華爾街廣泛運用的風險平價策略(risk parity)基金3月以來也大幅下挫。早年,股債齊漲的趨勢導致風險平價策略(在配置股票之外,債券加槓桿,獲得和股票一樣的收益)所向披靡。回顧2019年,股債齊漲的格局曾使風險平價基金春風得意,橋水“全天候基金”收益超16%。但2020年是該策略自2008年以來最慘烈的一年,標普500風險平價指數在上週的5個交易日重挫10%。對疫情的誤判是問題的源頭。

據測算,2018年僅在美國管理的總金額就達1.5萬億美元。簡而言之,以往風險資產跌了,有避險資產“補位”,但在風險資產和避險資產“通殺”的情況下,風險平價基金就必須被迫平倉,降低槓桿水平。

“我們不知道如何應對病毒,因此選擇按兵不動,維持倉位。但現在看來,我們應該要降低風險敞口。我們很失望,因爲我們本應像2008年那樣,在這一波大跌中賺錢而不是虧錢。”橋水創始人、聯席CIO達利歐(Ray Dalio)近期在回應媒體時表示。

早前他認爲,病毒只是暫時的,因此市場會出現反彈。1月時,達利歐鼓勵投資者不要在場邊觀望,而是從強勁的市場獲利,並稱“現金是垃圾”(Cash is trash)。在央行大幅寬鬆的背景下,衆多機構都看多權益類資產,並湧入高收益債市場,追逐收益,直到疫情在海外蔓延而導致信用利差不斷擴大。

流動性衝擊

當前,波動率居高不下、流動性凍結仍是主要問題。若銀行、主要交易商不願意融出資金,加之追加保證金和客戶贖回的壓力,衆多基金都可能受到影響。

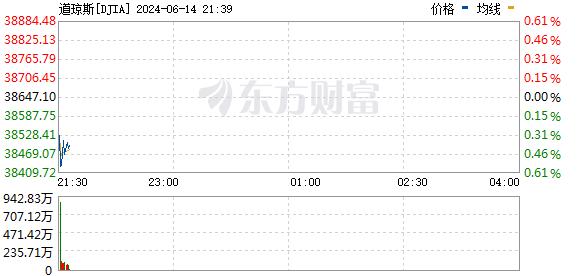

北京時間3月17日晚,美股在此前單日大跌12%後,開盤大幅反彈,收盤漲近6%。這也主要因爲美聯儲繼再次祭出大招,對市場而言,這的確有用,但不能徹底解決問題。

來源:渣打。截至北京時間3月18日美股凌晨收盤

當地時間3月17日,美聯儲根據《聯邦儲備法》第13條第3款賦予的權利,先後啓動商業票據融資便利機制(CPFF)和一級交易商信貸機制(PDCF),二者均創設於2008年。

CPFF將通過特殊目的載體(SPV)爲商業票據發行方提供流動性,通過SPV可以到購買A1/P1評級的票據,利率爲3個月期隔夜指數掉期利率加上200個基點,該機制運作時間將長達1年。同時,爲了保護美聯儲免受此類貸款的信貸損失,財政部將從其保留的名爲外匯穩定基金(Exchange Stability Fund)的資金池中提供100億美元。

PDCF則將提供隔夜和最長90天期限的融資,並於3月20日生效,暫定使用6個月時間。此工具擔保品的範圍廣泛,包括商業票據、市政債券和股票。美聯儲表示,PDCF有助於一級交易商穩定市場,從而有效爲企業和家庭部門提供信用支持。

“CCP其實並不算慷慨,因此也可以發現,政策祭出後,三個月期的遠期利率協定與隔夜指數互換利率的利差(FRA-OIS spread)反而小幅上升。美聯儲在給予企業信心,使其可通過商業票據來進行融資,但顯然無法保證他們能夠以優惠的利率獲得融資,因爲當前利差在OIS的基礎上已經高達200bp(基點),而早在2009年,利差僅100bp。”渣打宏觀、外匯策略師張蒙告訴第一財經記者,“因此美聯儲的措施可以保證商業票據市場不凍結,但無法大幅壓制利差。換言之,美聯儲降息給予發行人帶來的好處其實很少。

也有交易員表示,過去4周時間裏VIX指數上漲了超過400%,北美信用利差也升至5年高點,回購市場隱藏的結構性問題就暴露出來,一方面是投資者從高風險資產上撤離,把資金投入政府型基金,Bloomberg的數據顯示,政府型基金當週獲得淨流入1600億美元。另一方面是高波動率環境下,受到在險價值(VaR)約束的外國銀行縮小回購市場的做市規模,相當於在市場最需要流動性的時候,貨幣市場基金向回購市場的資金供應被切斷了,從而引起美元融資凍結(Funding Squeeze)。

也正鑑於此,市場也認爲,“美元荒”仍將在一定時間內持續,市場仍難言底。