微粒貸“裂變式”營銷一日遊背後:消金今年開頭難

摘要:“微粒貸裂變式行銷一日遊,也體現出在消費金融背景下,消費者對於行業合規的要求與日俱增,但是信用借貸產品金融屬性偏強,採取渠道裂變分享傳播而進行獲客去鼓勵查看額度,對日後的風險投訴帶來不確定性。經濟觀察報 記者 王涵 上線近五年的微衆銀行消費貸款產品微粒貸在近日又火了一把。

經濟觀察報 記者 王涵 上線近五年的微衆銀行消費貸款產品微粒貸在近日又火了一把。

“邀好友掃碼測微粒貸額度即可獲20元紅包”的海報在微信朋友圈刷屏。微粒貸從官方邀請制、並未向全體用戶開放到現在“裂變式”營銷進行了試水過渡,僅一天後相關鏈接被微信停止訪問。

不過值得注意的是,與部分銀行的消金產品營銷方式相似,此類互聯網營銷模式並不違規。累計放款近2萬億元,放款數量超過2.5億筆的微粒貸在行業競爭加劇中正試圖挖掘新增量,倚靠“東家”微信平臺從而達到拉新獲客的流量紅利目標。

當下促消費成爲新冠疫情後拉動經濟的主要抓手,發展消費金融是大勢所趨。面對新增客戶獲客成本高企,風險壓力增加、資金成本也呈現上升趨勢,大環境下不良率恐攀升,消費金融該如何突圍,何時真正迴歸常態?

裂變營銷“一日遊”

微粒貸是國內首家互聯網銀行微衆銀行面向微信用戶和手機QQ用戶推出的純線上個人小額信用循環消費貸款產品。

4月27日下午開始,有網友反映微信朋友圈被一則測試微粒貸額度的二維碼圖片刷屏。此次微粒貸宣傳海報顯示,微信上可以借錢了,測測你的額度有多少。具體活動規則是,在邀請新用戶參與中,每一好友首次成功查看微粒貸借錢額度,即可獲得20元現金紅包至微信賬戶下,請在24小時內及時領取。

得益於微信快速的社交傳播,不到幾小時內已經在朋友圈產生裂變效應,具有刷屏的勢頭。記者獲悉的一張截圖顯示,一位網上“羊毛黨”已成功邀請56位新用戶查看額度,當前累計收益1120元。

雖然外界盛傳是裂變式降低門檻,但有些好友掃碼後仍會提示爲“逐步開放中”,其主要機制還是圍繞邀請制。

時至當日下午,由於測試人數過多造成活動頁面多次宕機,顯示在朋友圈裂變式的擁簇下,微粒貸產品被更多下沉新用戶所知。

但是4月28日,記者通過識別二維碼發現,微粒貸相關鏈接已被微信停止訪問,原因爲網頁包含誘導分享、關注等誘導行爲內容,被多人投訴。這也就意味着原先進行19天(4月27日至5月15日)的微粒貸裂變式營銷模式在一天後遭到官方騰訊微信方面的叫停。

就此,微衆銀行相關負責人向記者表示:“本次活動爲微粒貸官方活動,前期爲活動試行,目前已結束。微粒貸屬於銀行個人貸款產品,微衆銀行在個人銀行賬戶在信息管理和資金安全等方面符合相關法律法規要求,具有安全保障。”

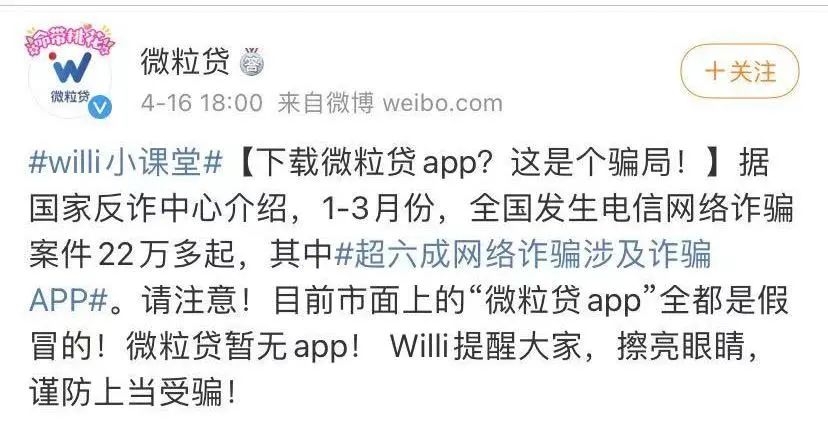

需注意的是,微粒貸的個人徵信查詢是以“貸款審批”的名義進行。與借唄、京東白條、微博借錢等消金產品類似,第一次開通微粒貸,在查看額度的時候頁面會主動提示你閱讀《人民銀行徵信查詢授權及借款相關協議》並勾選授權,若一旦勾選就表示已經授權查看央行的徵信報告,那在央行徵信報告的查詢記錄一欄中就會留下本次查詢記錄。如果暫時沒有貸款需求,就不需多次點擊它。但出現逾期、不良使用記錄將會上徵信。

相較於之前的邀請制,現在進行“裂變式”的玩法原因何在?上述微衆銀行人士坦言,微粒貸一直都會針對性推出系列推廣活動,提升用戶體驗。

此次微粒貸試水大規模的用戶邀請,記者按照返現20元的算法,以及包含調取央行徵信費用、大數據風控審覈等隱性費用來看,微粒貸的獲客成本似乎並不高。微粒貸內部人士向記者表示,微衆銀行依託大數據和新技術建模實施業務風控。這種方式要比傳統的資料審覈更高效、更真實。產品採用“白名單”邀請制,在貸前就開始排查風險,進行反欺詐識別。

一位消費金融公司人士向記者透露,在持牌消費金融公司中,行業的趨勢是獲客成本水漲船高,在去年最低放款客戶門檻是200元,一名申請用戶的成本在30-50元左右,還依賴公司所處的行業影響力和風控水平。

申牌照、搶流量,消金今年“開頭難”

微衆銀行尚未公佈2019年財報,記者無法從官方渠道獲悉微粒貸相關數據。但記者從2月份長城證券研究所最新發布的報告中發現,據此測算目前微粒貸累計放款近2萬億元,放款數量超過2.5億筆,筆均8100元,平均期限52天;以中低收入客羣爲主要服務對象,白領以下佔比76%,大多是藍領工人或服務業人員;學歷方面,80%的客戶學歷是大專及以下。

當前消費金融市場湧現各式玩家,除了銀行系和持牌消費金融公司有增量機會外,其他非持牌機構包括消費分期平臺、網貸平臺、“714高炮”等平臺生存空間受到擠壓。賽道擁擠後,“得流量者得天下”。

“微粒貸裂變式行銷一日遊,也體現出在消費金融背景下,消費者對於行業合規的要求與日俱增,但是信用借貸產品金融屬性偏強,採取渠道裂變分享傳播而進行獲客去鼓勵查看額度,對日後的風險投訴帶來不確定性。微信用戶基數龐大,進一步挖掘微粒貸新用戶的方式無可厚非,獲取的關注度已經超過一般的消金機構。”上述消費金融公司人士坦言。

囿於疫情,銀保監會、商務部等部委在2月至4月期間密集出臺多項舉措刺激消費金融迴歸常態。2月15日,銀保監會副主席梁濤表示,下一步將着力推動穩定居民消費和加快釋放潛在需求,如開發專屬的信貸產品,推動服務消費提質擴容。3月15日,銀保監會再次強調,將根據實際需求通過消費信貸支持新型消費和消費復甦。此後,4月3日,商務部表示將統籌運用信貸等方式加大支力度,促進個人消費。

消費金融不僅是普惠金融的重要一環,也扮演着消費和供給間橋樑身份。長江證券研報預計,2020年居民消費支出爲43萬億元,消費金融行業每提高居民負債消費比一個百分點,即有數千億元市場。出於對市場前景看好,同時爲應對疫情帶來的流動性短缺,已有四家消費金融機構通過發行資產支持證券、金融債券等方式增資,目前相關產品累計發行規模近200億元,遠超去年同期。

銀行系中,1月10日光大銀行獲批籌建北京陽光消費金融公司;4月23日平安消費金融有限公司開業;建行、南京銀行、江蘇銀行等一直在爭取牌照的路上;江蘇江陰農村商業銀行宣佈擬設立消費金融公司的提案。

事實上,新增客戶獲客成本高企,風險壓力增加、資金成本也呈現上升趨勢,消費金融公司用戶增長放緩是必然。但萬億市場不會完全被覆蓋,在平臺探索普惠金融的過程中,其服務門檻會不斷降低,業務將不斷下沉至更多傳統金融服務難以覆蓋的人羣。

自1月下旬,銀行、證券、消金等公司積極響應,針對疫情重災區及受疫情影響導致無力償還的相關客戶給予還款延期、適當減免罰息、暫停徵信上報等政策。其中成爲惡意逃廢債的老賴應對催收的手段,大環境下不良率恐攀升,消費金融該如何突圍,何時真正迴歸常態?

4月29日,在“風控·命門”2020消費金融線上峯會上,衆安保險風控副總裁於洋預計,隨着國內政策支持力度的不斷加大和消費市場的回暖,最快今年6月消費金融有望迎來行業復甦分水嶺。他表示,進入後疫情時代,以往單純依靠流量驅動的增長模式難以爲繼,消費金融風控的精細化管理能力和科技實力將成未來發展的關鍵驅動力。

更多資訊或合作歡迎關注中國經濟網官方微信(名稱:中國經濟網,id:ourcecn)