究竟是谁“导演”了这场油价崩溃?答案几乎没人猜到

投资者一直在寻找周二油价崩盘的“元凶”——供应过剩、需求减缓、特朗普施压……不过,高盛却指出,趋势投资者和伽马效应才是这次油价崩溃的“导演”。

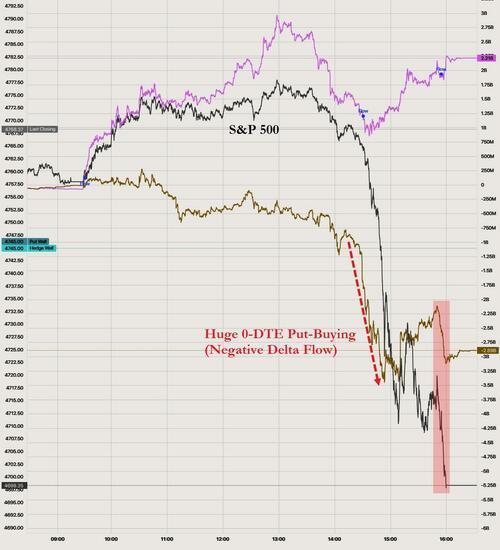

周二油价崩盘,美油续刷最长连跌纪录,原油“恐慌指数”(VIX)增爆炸性上涨。目前,美油已经处于历史上超卖最严重的阶段了。对于本轮油价崩盘,高盛认为,动量投资者和对冲了油价的崩溃的投资者应该为此负责。高盛表示:

“推动本轮油价大抛售的首要因素的趋势交易策略,其次,最近不断增加对原油期货抛售量的掉期交易商也应该受到谴责,因为他们在价格不断下跌的环境下,管理着由现有生产商对冲计划所带来的风险。”

也就是说,这是另一个负面的伽马事件(Gamma Story)。该投行解释称,趋势投资者将美油期货价格推高至60美元,而生产商则通过看跌期权来对冲风险,当然,交易商早已经对冲了这些空头头寸。该投行表示:

“随着原油价格下挫,空头看跌头寸的增量(delta)将会增加。”

高盛指出,随着原油价格暴跌,生产商使用看跌期权的可能性几乎接近1。看跌期权的卖方将成为该部分原油的持有者,根据定义,原油的增量为1。此外,看跌期权越早被使用,空头看跌头寸的增量就越高。而空头看跌期权增量的变化量除以正股价格的变动量,被称为空头看跌头寸的伽马值。

伽马值可以反映期货价格对增量的影响程度,当标的期货合约价格上涨时,看涨期权的Delta一定向1移动,而看跌期权的Delta—定向0移动。相反,当标的期货合约价格下跌时,看涨期权Delta—定向0移动,看跌期权的Delta向-1移动。

如表3所示,增量变化速率越接近0,看跌期权被抛售的可能性就越小,而越接近于1,被抛售的可能性就越大。而且,对于极有可能被抛售的看跌期权,其看跌期权的伽马值就会不断变大,最终达到最高点。

同时,油价下跌将会令空头看跌头寸的增值以最大的增幅增长,而且通过增值对冲(delta-hedging)来尝试管理空头看跌头寸风险的掉期交易者也将被迫大幅抛售原油。

基本上,交易商正被迫抛售更多的原油来保值,并且从表4可以看出,不少原油期货的价格已经跌至50、55和60美元了,这大概意味着,只要美元保持在这一区间,波动性将一直高居不下。

高盛还指出,波动性不只居高不下,而且还宽幅震荡,这将会打击动量交易者的信心。而且就前景而言,该投行暂时坚持这一观点:

“不论价格何时出现突破,都将很有可能是上行的,但是鉴于美油看跌期权大量集中在50美元,很明显美油短线跌至50美元也不是不可能的。”

因此,如果你正在寻找最近油价暴跌的“元凶”,那么用关键行动将油价逼高的趋势投资者以及给油价关键一击的伽马效应将会是很好的选择。(来源:金十数据)