收益率曲線控制?負利率?加息?債市各類押注暗流湧動

原標題:收益率曲線控制?負利率?加息?債市各類押注暗流湧動!

利率市場交易量的減少表明,往常的夏季交易低迷正如期而至。但在表面之下,有跡象顯示,交易員正在爲未來更多意外到來做準備。

從預期美聯儲將採取收益率曲線控制措施的交易,到持續押注負利率、甚至出現了豪賭加息終將會到來的頭寸,交易員們正在基於其對聯儲會下一步行動的預期思索着下一步何去何從。

諸如此類的倉位博弈,凸顯出美聯儲今年夏季及以後仍有一系列政策選擇,這取決於經濟前景如何隨着冠狀病毒的蔓延而演變。

上週四公佈的最新經濟增長數據曾短暫提振了債券空頭:在6月就業數據強於預期後,10年期國債收益率觸及約一週高位0.71%。然而,這一走勢很快就消失了,這表明隨着病毒的傳播,前景仍不明朗。該利率當日收於0.67%,與過去三個月的平均水平持平。

以下是投資者和策略師們料想中未來幾個月可能出現的情境:

☆收益率曲線控制

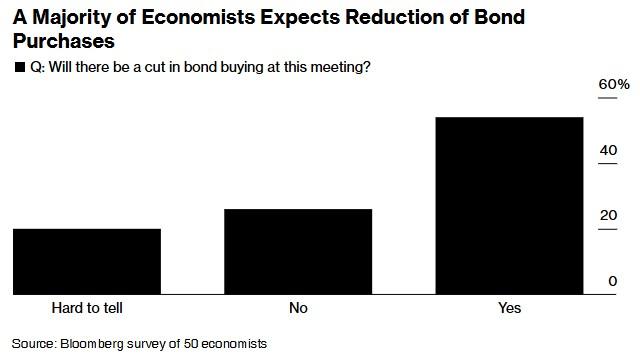

許多經濟學家的基本設想是,美聯儲將在今年年底前爲特定期限的美國國債設定目標收益率,不過上週三美聯儲公佈的會議紀要則顯示,政策制定者在6月份的會議上似乎不相信有必要這樣做。

以曲線控制爲目標的策略開始反應在利率波動中,例如,押注利率掉期支付的固定利率將保持在浮動利率之上的接收方利差。巴克萊上月底建議進行類似交易,以“表達中短期利率可能逐漸走低的觀點”,這是對美聯儲9月政策評估後採取收益率曲線控制的押注。

如果美聯儲採取前主席伯南克青睞的曲線控制策略,預計美聯儲將排除針對兩至三年以上證券的目標利率。這可能會在期貨市場引發更多的中間曲線交易,比如最近流行的5年和7年利差。近期5年期和10年期期貨未平倉頭寸大幅增加,這可能表明交易員正在爲收益率曲線控制的前景進行頭寸調整。

☆負利率

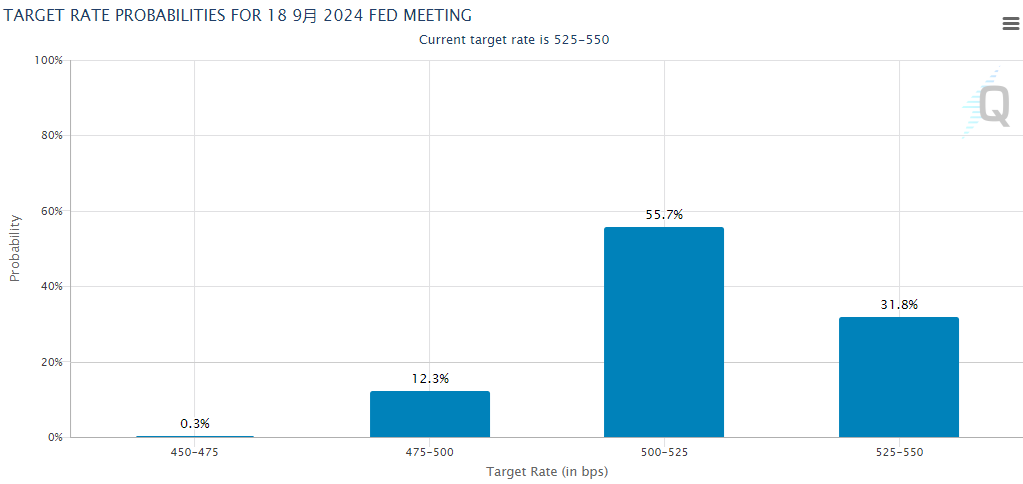

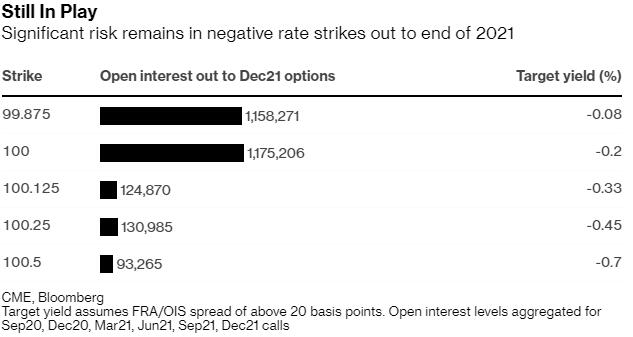

聯邦基金期貨走勢反映出的預期表明,人們依然認爲美聯儲有可能在2021年年中左右開始實施負利率政策,基於這種情境預期的歐洲美元期權頭寸近來一直頗爲流行。

儘管隨着美聯儲官員不斷否定負利率,期權對沖活動已經放緩,但是押注於利率降至零甚至負值的頭寸數量依然頗爲可觀。最近需求轉入了押注於2022年實施負利率的中期歐洲美元合約。

☆做空波動率

美聯儲最近的經濟預測總結顯示,預計政策利率將維持在當前水平直至2022年。在過去兩個月裏,美國國債的波動性一直保持在低水平。

可以從利率波動有限中獲利的美國國債波動率同價對敲和異價對敲期權組合近來受到熱捧,近期的交易中包括一筆規模2100萬美元的10年期國債短期波動率期權頭寸。

歐洲美元期權市場也出現了低波動性交易。過去一週曾有一筆600萬美元的交易,目標是從持續的低波動率環境中斬獲最多2500萬美元的利得。

☆加息

由於加息機率很小,歐洲美元分層曲線依然處於歷史平緩水平。2021年12月至2022年12月的歐洲美元期貨價差僅爲6個基點,反映出2022年底前加息的可能性只有25%。

如果大流行後經濟復甦的前景有所改善,交易員們將會期待上述價差走闊。近期曾有一筆大宗交易押注於2021年6月/2022年6月歐洲美元價差擴大。如果圍繞經濟前景的各種敘事出現改觀,此類交易料會變得更爲普遍。