騰訊頂格收購三星產險股權 BATJ如何打贏保險科技下半場

原標題:騰訊頂格收購三星產險股權,BATJ如何打贏保險科技下半場

文|俞燕

“2020年是充滿挑戰的一年……外部環境很難左右,關鍵還在於發展自己的能力。”騰訊控股有限公司(0700.HK,下稱“騰訊”)董事會主席兼首席執行官馬化騰在騰訊集團近日出品的《三觀》年度特刊前言中表示。

今年以來,在金融領域尤其是在保險領域,一向比較低調的騰訊開始頻頻發力。邀得中國平安兩員大將加盟、加碼投資水滴籌、力推“惠民保”……

近來的大動作則是收購韓國保險巨頭三星集團旗下的在華子公司——三星財產保險(中國)有限公司(Samsung Property & Casualty Insurance Company (China), Ltd.,下稱“三星產險”)三成股權,從而在其保險版圖嵌入了一枚擁有相對控股權的財險板塊。

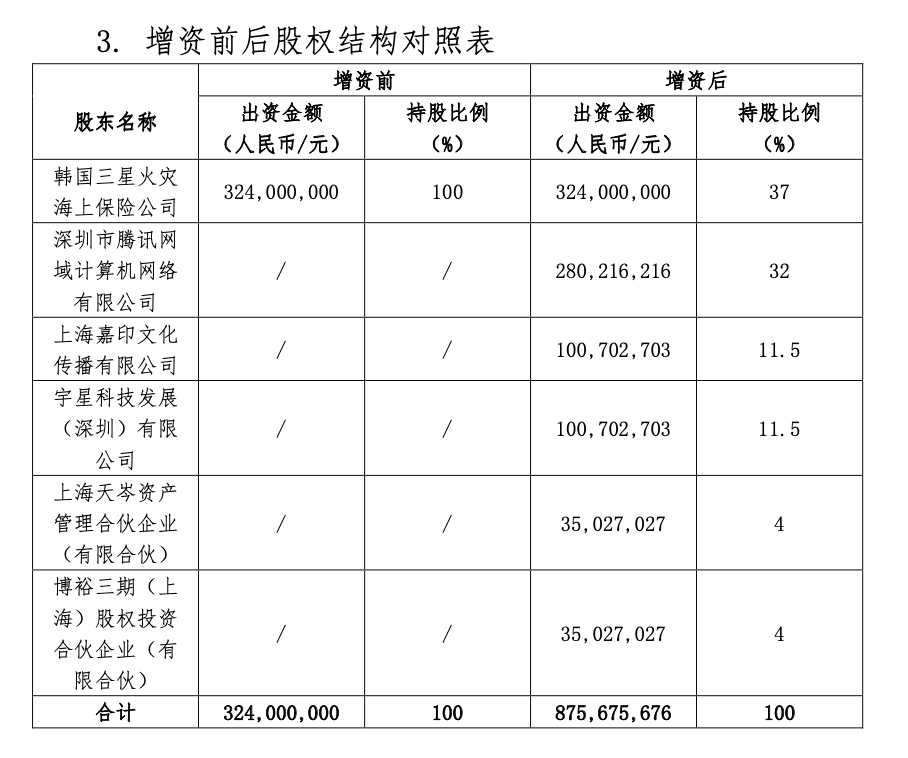

12月4日,三星產險在官網發佈公告稱,其註冊資本由3.24億元增至8.76億元,引入五名新股東,包括深圳市騰訊網域計算機網絡有限公司、上海嘉印文化傳播有限公司、宇星科技發展(深圳) 有限公司、上海天岑資產管理合夥企業(有限合夥)、博裕三 期(上海)股權投資合夥企業(有限合夥),其中騰訊持股32%。

一週前(11月26日),韓聯社的一則消息,引起中國市場的高度關注:韓國三星集團(Samsung)旗下的火災海上保險公司(下稱“三星火災保險”)當日宣佈,其與騰訊等五家中國公司簽署了設立合資保險公司的協議。三星火災保險在華獨資子公司三星產險將變身中外合資財險公司,與此同時,也將成爲騰訊系保險公司。

《財經》記者當日從接近該交易的知情人士處確認了該消息。據瞭解,騰訊的這筆收購已進行了一年左右的時間。目前該收購和增資方案尚待有關監管部門審批。

隨着騰訊入股三星產險,其保險版圖已拼齊了財、壽、保險經紀、保險代理等重要保險業務板塊。據《財經》記者瞭解,騰訊還正在謀求一張再保險公司牌照。

近年來,BATJ們一邊作爲第三方合作平臺與保險公司開展業務合作,一邊也在保險牌照上屢有斬獲。在騰訊之前,已有數家互聯網企業同樣走上了“牽手”外資財險公司的保險之路。就在騰訊傳出入股三星產險的八個多月之前,便有滴滴出行通過旗下子公司入股另一家韓國巨頭現代集團在華子公司現代財產保險(中國)有限公司。

截至目前,BATJ中只有百度尚未拿齊保險牌照,騰訊、螞蟻、京東三大互聯網巨頭在保險領域“三足鼎立”之勢已隱然成行。在當下的金融監管環境中,ATJ們又將如何演繹各自的保險佈局邏輯?

騰訊保險:積攢全牌照

在本次三星產險的引資方案中,三星火災財險的持股比例由原來的100%降至37%,騰訊則持股32%,成爲第二大股東。海嘉印文化傳播有限公司和宇星科技發展(深圳) 有限公司分別持股11.5%,上海天岑資產管理合夥企業(有限合夥)和博裕三期(上海)股權投資合夥企業(有限合夥)則各持股4%。

(三星產險增資後的持股結構,圖源:三星產險官網)

其中,博裕三期(上海)股權投資合夥企業(有限合夥)的合夥人名單中,有工銀安盛人壽、中宏人壽、招商信諾人壽等三家保險公司。

根據2018年發佈的《保險公司股權管理辦法》的規定,持股三分之一以上者爲控制類股東,而單一股東持股比例不得超過保險公司註冊資本的三分之一。據瞭解,新規發佈後,一些大型股權轉讓案例便採用了“組團”受讓的方式,由一到兩家作爲戰略類或控制類股東,再“搭配”一到兩家中小公司或私募股權基金。此前安聯財險和現代財險皆採用了該引資方式。

三星產險的引資方案如獲批,將成爲繼衆安在線保險公司之後,騰訊入股的第二家財險公司。雖然在兩家公司中,騰訊的角色皆爲第二大股東,但股比不同,騰訊將在三星產險中擁有相對控股權。

2005年是三星產險成立之年,也是騰訊對金融“覺醒”的一年。這一年9月,騰訊成立財付通,成爲後來騰訊金融科技的前身。

2013年11月,騰訊與螞蟻集團、中國平安集團等聯手設立的衆安在線財產保險股份有限公司(下稱“衆安保險”,6060.HK)正式成立,被市場稱爲“三馬賣保險”。其中,騰訊持股15%,位居第二大股東。

在衆安在線開業儀式上,當時穿着黑色帽衫的馬化騰與穿着鵝黃色毛衣的馬雲和西裝革履的馬明哲同臺頭腦風暴時,首次公開地談及他對保險的認識。

“與傳統行業連接,超級複雜,互聯網只是提供一個橋樑和工具的作用。真正實現金融的功能,需要與包括平安在內的金融公司合作。”馬化騰彼時表示。

據瞭解,在2015年之前,金融在騰訊的產業版圖上尚未獨立爲細分領域。在保險領域,除了參股衆安保險之外,與保險業的觸點主要是作爲第三方平臺與保險公司開展業務合作。而在業務合作中,騰訊也逐漸深化了對保險業的認知。

一個轉折點來自2015年除夕夜。

彼時,人們春節時最熱衷的是在各微信羣裏搶微信紅包,甚至都顧不上好好看一場春節晚會。

在微信紅包大戰中,泰康人壽聯合微信推出“搖一搖紅包”活動,在除夕夜斬獲5000萬名粉絲,一躍成爲當時粉絲最多的公衆號。

與泰康人壽的這次聯手,成爲保險業在騰訊平臺上開展場景金融的一次成功應用。既讓泰康也讓騰訊認識到,微信作爲保險導流入口的巨大潛力。而在前一年的春節,微信紅包引爆微信支付,正是這一點觸發了泰康的“搖紅包”靈感。

自2016年起,騰訊加快了在保險領域的佈局。2016年10月,家點保保險代理公司(2017年1月更名爲微民保險代理有限公司,即“微保”)成立。這是騰訊首家控股的保險平臺。

彼時,馬化騰談及微保時曾公開表示:“微保是騰訊搭建‘互聯網+金融’生態的重要一環,期待它能成爲一個保險業緊密合作的平臺。”

2017年11月,微保小程序上線,嵌入微信支付的“九宮格”,開始了網上代銷保險的歷程。首款產品直指健康險領域,其合作伙伴便是曾與微信合作過“搖一搖紅包”的泰康旗下的泰康在線。

彼時,基於微信海量用戶,微保上線被保險業視爲“狼來了”。不過,與支付寶等第三方平臺不同,微保走的是定製化“嚴選”模式,小步穩跑。彼時微保CEO劉家明普對外表示,微保有四個核心關鍵詞:簡單化、多場景、強規劃、能安心,要在原生場景上做加法,成爲用戶與保險場景的“連接器”。

根據《互聯網保險業務監管辦法(徵求意見稿)》,互聯網保險監管的一個重要原則是“機構持牌、人員持證”,且投保必須在保險機構的自營平臺上完成。一位保險業人士指出,由於微保的性質是保險代理公司而不只是第三方互聯網平臺,因此新規對其的運營模式並不影響。與之相比,支付寶旗下的螞蟻保險雖然擁有保險代理牌照,但支付寶本身並沒有保險代理牌照,而其保險只是支付寶裏的一個模塊,並非獨立運營的平臺,因此可能需要解決第三方平臺和中介機構“兩張皮”的問題。

一邊打造微保,騰訊亦沒有放棄對保險牌照的追求。

2016年8月,騰訊通過全資子公司北京英克必成科技有限公司發起設立的和泰人壽獲批,與中信國安並列爲第一大股東。該公司被定位爲創新型互聯網壽險公司。

2017年初,騰訊又聯手高瓴資本入股英國英傑華(Aviva)的香港公司,持股20%。這一年正值香港保監局出臺保險科技扶持政策,鼓勵快速設立保險科技(InsurTech)公司。2018年9月,英傑華人壽保險有限公司(香港)推出全新品牌Blue,變身爲香港首家純互聯網壽險公司。

2019年1月21日,騰訊通過旗下子公司深圳市騰訊視頻文化傳播有限公司收購國銀保險經紀有限公司,更名爲北京騰諾保險經紀有限公司,從而在保險代理和保險經紀領域各攬得一張牌照。

從這一年一季度開始,在騰訊的報表中,金融科技與企業服務板塊開始單獨列示。

除了建平臺、攬牌照,騰訊亦在近年來亦頻頻向保險業高管拋來橄欖枝。比如,微保將中國平安個人健康事業部總經理尚教研、平安產險北京分公司副總經理王江濤、平安產險前總經理助理周克俊納入麾下。

最大的攬才動作莫過於邀得中國平安副董事長任匯川加盟。2020年6月,任匯川入職騰訊,出任騰訊金融科技戰略發展部特別顧問,一時間引發保險業對於騰訊“下一步”的諸多猜想。此前,任匯川的前任、中國平安原總經理張子欣,也曾擔任騰訊金融顧問,參與了微保項目。

據一位接近任匯川的人士透露,任匯川加盟騰訊的一個重要任務便是爲騰訊在金融科技領域尋找和選擇合適的投資項目,整合騰訊的金融資源尤其是保險資源,深化與騰訊金融科技生態各板塊的協同作用。

一位保險公司人士表示,目前騰訊已將能拿到的保險牌照都差不多拿齊了,下一步將面臨進行資源整合,真正實現金融生態的雙循環。

不過,從保險人成爲“鵝廠”打工人的任匯川,目前比較低調,除了參加一些保險業或金融科技業的行業交流活動,鮮少在媒體面前露面。

三星產險:

蟄伏中國的韓國巨頭

韓國有句俗語:韓國人的一生無法避免三件事:死亡、稅收和三星。

在三星帝國的版圖中,金融板塊是除了電子業務最重要的板塊,而且早在進軍電子行業之前,便已涉足該領域。

三星進軍的首個金融項目便是在1958年收購當時剛成立六年的安國火災與海上保險公司。1993年10月,安國火災海上保險公司更名爲“三星火災海上保險公司”,目前是韓國最大的財險公司。

兩年後,三星火災財險進入中國市場,在北京設立代表處。2001年4月,在上海成立在華分公司,便是如今騰訊入股的三星產險的前身。

2005年4月,三星火災海上保險(中國)有限公司獲批成立,實現了外資財險公司“分改子”(即分公司改建爲獨資子公司),並在五年後更名爲“三星財產保險(中國)有限公司”。

作爲“三星系”在華保險公司,三星產險目前的董事會班底悉數爲韓國人,現任董事長金昌壽和總經理吉慶燮皆來自韓國三星火災財險。不過其管理團隊則主要是中國人,顯示出其至少在管理層構成上比較好地實現了本土化。

與其他外資獨資財險公司一樣,三星產險也同樣面臨分支機構少、業務規模小的發展現狀,從成立在華分公司算起,11年間僅有六家分公司,而且自2015年成立陝西分公司後再無新的分支機構成立。截至2019年,三星財險在財險市場中的保費收入佔比僅爲0.1%。

麥肯錫在《中國金融開放新機遇》報告指出,外資金融機構對中國市場的獨特性和複雜性預估不足,在產品、服務、體制機制和人才體系方面的本土化程度不足。此外,由於外資金融機構在中國市場並不佔據主流地位,而中資金融機構的快速發展,對外資機構形成了巨大挑戰,外資機構的品牌在中國本土客戶中的光環效應逐步淡化。

不過,亦有保險業人士認爲,外資財險公司在中國發展緩慢,除了網點限制等外因,也與其各自的企業文化和戰略定位有關。與中資財險公司熱衷於不計成本打價格戰、搶市場的發展策略不同,很多外資財險公司走的是重效益和差異化之路。

以三星產險爲例,其保費收入多年來雖然仍未觸及10億元,但保持着多年微利狀態。其2020年三季度償付能力報告顯示,截至2020年三季末,本年累計淨利潤爲6661.20萬元,同比增長37.5%。

受新冠疫情和國際形勢變化等諸多影響, 2020年以來三星產險的綜合償付能力充足率已出現逐季下降之勢,並在一季度出現現金流爲負。

打破困局,改變股權結構,成爲三星產險轉型的關鍵一步。這也將是三星火災財險進入中國26年來發生的最重大的一次變化:由外資獨家變爲中外合資。

事實上,在三星產險之前,已有安聯財險走了同樣的轉型之路,引入京東等股東,由獨資變爲合資。2020年3月,韓國現代集團旗下的現代財產保險(中國)有限公司(下稱“現代財險”),獲批引入聯想控股以及滴滴出行全資子公司迪潤(天津) 科技有限公司等中資股東,亦是走的獨資變合資之路。

三星產險公告顯示,11月20日,三星產險董事會審議通過了增資提案。三天後,三星火災保險批准了該提案。

對於近來互聯網巨頭們爲何收購業務體量並不大的外資財險公司,愛保科技戰略部負責人甘玉濤認爲,從目前的監管方向來看,對於機構持牌、人員持證是剛性要求,而國內的保險牌照屬於稀缺資源。目前這些互聯網公司積累了海量的客戶和數據,保險業屬於比較容易變現的朝陽產業,在這裏跑馬圈地不言而喻。

變身之後的安聯財險和現代財險,藉助於中方新股東之力,確立了從傳統保險公司向科技驅動型財險公司的模式轉型,其中安聯財險無論是保費規模還是盈利情況皆有顯著變化。三星產險也會複製出這樣的成功範本嗎?

互聯網+保險:

場景金融戰事升溫

近些年來,BATJ大科技平臺公司對保險牌照熱情日漲,以平安集團爲代表的大金融機構持續加碼保險科技,共同營造了場景金融戰事升溫。

華創證券報告認爲,騰訊金融業務在第一階段主要以支付平臺的形象切入市場,擴展應用場景,積累了用戶和用戶數據,具備了金融鏈接和觸達用戶的能力。在第二階段則通過進入更多金融場景,打通與金融業務之間的連接通道,完成在金融領域的佈局,那麼到了第三階段,作爲金融科技平臺,其將走向科技賦能模式多元化場景應用。

一位保險科技人士表示,以中國平安爲代表的金融機構與BATJ在保險科技的路徑各有不同,“+互聯網”與“互聯網+”是不同的邏輯,而這種邏輯原點的不同,使得其對於保險科技以及對場景金融的理解與應用亦各有不同。

“在哪個場景下可以提供什麼樣的金融服務或提供什麼樣的生活服務,將會是當下及未來業界爭奪的焦點。”一位金融科技資深人士表示。

截至目前,騰訊保險版圖已涵蓋騰諾保險經紀、微民保險代理、衆安在線、和泰人壽、香港BLUE和水滴互助,如加之三星財險,以及騰訊意向中的再保險牌照,其在短短數年間,已迅速湊齊了幾乎所有的保險牌照,在目前BATJ中,屬於保險牌照門類最全的一家。

成爲保險公司話事人後,BATJ們將如何在傳統保險公司中發揮其作爲科技公司的優勢?

對於京東安聯的發展路徑和模式,京東安聯CEO徐春俊曾在接受媒體採訪時表示,“京東安聯想探索的是成爲第三代互聯網保險公司,通過在商業場景中沉浸式模式,形成一個保險服務的生態和服務鏈,產生線上和線下的生態化結合,從而徹底改變保險原有的邏輯和業態。”

經過京東“改造”過的京東安聯,已頗具互聯網企業的風格,比如,其員工構成中約有四成是技術人員,管理模式則採用“大中臺、小前臺”,而這一點恰恰與傳統保險公司相反。

經歷了京東入股、更名後的京東安聯財險,在京東加持下,迅速開啓升級模式。相關數據顯示,“變身”首年,京東安聯財險的保費收入一躍增至12.4億元,2019年進一步增至25.3億元,同比增長高達104%,彼時按京東安聯的說法,“相當於用一年時間再造了一個原安聯財險”。

引入螞蟻集團作爲控股股東的國泰財險,也同樣開啓了科技轉型之路。

根據國泰財險對外描述,其重點拓展電商場景保險、支付場景保險、意外險和健康險等互聯網保險領域,完成了傳統保險公司的轉型,並形成全新的發展模式。2019年,在螞蟻集團入主約四年後首次實現盈利。

目前,國泰財險的業務分爲機構傳統業務、股東場景業務和互聯網新生業務等三大類。根據螞蟻招股書,2019年螞蟻促成的保費及分攤金額375億元中,國泰產險的保費收入爲48.24億元。

剛剛引入滴滴出行作爲新股東的現代財險,除了邀得深耕保險電商領域多年的人保財險電子商務中心原總經理蔣新偉出任總裁,也已啓動轉型之路,聲稱將聚焦於出行生態,將其打造成爲創新型保險公司。

一位與滴滴出行有過合作的保險公司人士表示,在出行領域具備了一定的技術、數據及場景優勢的滴滴出行,一直有意進軍保險業。此前除了與中國人壽、中國人保等保險公司開展業務合作,還一直在探索UBI(Usage-based insurance,即一種以量定費模式)保險產品。如今參股同樣有車企股東背景的現代財險,將爲其探索和落地UBI提供了現實可能性。

現代財險在其官網稱,將針對新能源電動汽車、網約車、分時租賃、智能駕駛和無人駕駛等新型出行模式,探索相應的保險產品與服務,並創新維修理賠服務模式。

在騰訊入股的兩家內地保險公司中,和泰人壽雖然確立了互聯網保險發展模式,探索產品及銷售經營模式互聯網化,以及互聯網場景保險。不過,從其目前的數據和發展情況顯示,其互聯網保險之路差強人意。

一個原因或許在於,和泰人壽的總部位於山東濟南,其當地的互聯網發展環境難以與北上廣或深圳相比。

一位保險公司人士表示,更重要的一個原因在於,騰訊在和泰人壽中雖爲並列大股東,但持股比例不足以成爲真正話事人,其戰略可能也難以更好地落地。“在三星產險裏,騰訊可能將能夠更好地落實其發展戰略。”

從目前三星產險的業務結構來看,其目前在互聯網保險領域幾乎是一片空白,未與第三方互聯網平臺展開合作,互聯網新型產品僅有車險一類,且主要通過自家官網銷售。一位保險科技人士預測,正式入股三星產險後,或許三星產險將藉助微保等平臺,會在目前大熱的健康險領域開拓出一片新天地。

在這批外資財險公司變身互聯網系險企之前,亦曾有數個外資壽險公司變身爲銀行系險企,藉助股東之力開啓了變身之路,其銀保渠道的保費規模一騎絕塵。如今互聯網系險企能否複製這樣的成功模式?

甘玉濤認爲,銀保系保險公司倚靠銀行股東的強大資源和渠道優勢的轉型,實際上是行業規模導向的成功或稱作銀行渠道的成功,“銀行特定場景確實從規模上給保險這個低頻的產品帶來很大變化”。

但是從運營的角度來看,這些銀行系股東的集團內部協同問題很突出,考驗着股東的頂層的整合協同能力。“這些互聯網系保險公司也應該會遵從於這個邏輯。”甘玉濤表示。在其看來,一家新型保險公司的成功,有個好的金主爸爸固然重要,但是對其自身優勢場景的理解能力,對其數據的挖掘分析能力以及對客戶需求的細分理解也很重要。