陰影之下運行的85萬億“銀行”

來源:吳曉波頻道

文 / 巴九靈

P2P全面清零、螞蟻暫停上市、資管新規打破剛兌……它們看起來相互獨立,實則都與一個名詞有關——“影子銀行”。

12月4日,銀保監會發布《中國影子銀行報告》,首次給出了影子銀行的定義。簡單理解就一句話,從事銀行業務但不在監管之下的非銀行機構都可以叫做影子銀行,即在陰影下運行的銀行。

數據來源:銀保監會

2019年廣義上的影子銀行規模爲84.8萬億元,佔當年GDP的86%,可以說影子銀行幾乎無處不在。

要理解影子銀行,需要先從銀行說起。

銀行爲什麼需要監管

銀行的業務,用一句話來說就是錢生錢。

之所以能錢生錢,是因爲銀行左手吸取低利率的短期存款,右手將其用於發放具有一定風險的長期貸款。存款的利息較低,貸款的利息較高,一進一出之間,銀行賺取了存貸款利差。

但這樣的業務模式存在天然的問題:流動性風險、信用風險。

銀行吸收大量的短期存款,去支撐長期的放貸,存款與貸款的到期時間不同。如果銀行的貸款一時沒收回來,手裏的錢無法滿足儲戶的取款要求,就會導致儲戶心理恐慌,紛紛前去取款,出現銀行擠兌。

另一方面,銀行的貸款發給千千萬萬個企業,假如企業經營不善,大量貸款違約,銀行的錢收不回來,資不抵債,同樣會影響到居民的存款。

也就是說,銀行業具有很大的外部性,一家銀行出問題,受影響的不是那一家銀行,是一大片。

因此,爲了防範風險,銀行業受到了嚴格監管:

◎ 產能過剩行業、房地產業、地方政府融資平臺的貸款受限制;

◎存款不能都拿去放貸,需要留一部分準備金滿足儲戶取現;2015年以前,銀行的貸款餘額與存款餘額比例不得超過75%(後來改爲監測其他指標);

◎ 此外,還有諸如資本充足率、不良率、撥備覆蓋率等各類指標考覈,如資本充足率指標要求銀行自有的資本金不得低於貸款的一定比例。這樣一來,當貸款出現問題時,銀行能先以自有資本承擔損失,而不會波及到儲戶的存款,相當於在壞賬和居民存款之間加了一層緩衝墊。

總結一下,銀行的業務是:作爲金融中介,進錢,出錢,賺取利差。

因爲業務存在風險且具有外部性,所以需要嚴格監管。

影子銀行從何而來

因爲監管,銀行的擴張能力受到限制、運營成本提高,因此銀行有動力繞過監管開展業務。

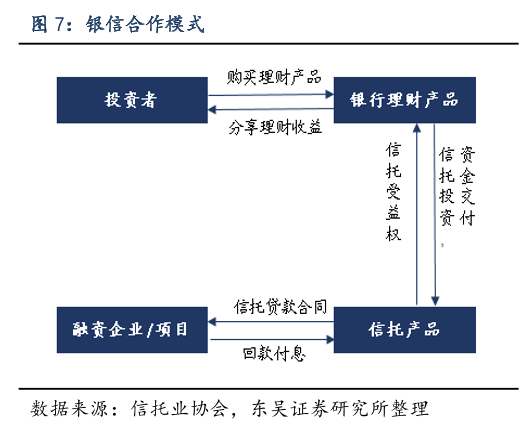

舉個例子:有一家房企來借錢,銀行覺得房企的貸款風險不大利潤又高,於是銀行左手向居民發行理財產品募集資金,右手買入信託計劃,信託拿到錢再借給企業。

爲了說服居民購買理財產品,銀行打包票說一定不會賠錢,該多少收益率就是多少收益率,達不到我自己貼錢,這就是理財產品“剛性兌付”。

對銀行來說,名義上是進行了一筆購買信託業務,不算貸款,所以就不受考覈指標的影響,能愉快地賺錢。

而信託公司在這個過程中就扮演了影子銀行的角色,幹了銀行放貸的活,卻不受資本充足率、不良率等指標的考覈。

銀行、信託合作模式下的影子銀行

券商、基金、保險公司知道銀行錢生錢的遊戲很賺錢,開始有樣學樣,發行資產管理產品,募集資金借給有資金需求的企業從中賺取利差,也是影子銀行。

爲了說服居民購買,資管產品也需要剛性兌付。機構們將產品的盈虧統一分配,削峯填谷。但風險並沒有得到化解,只是被分散轉移到整個資金池中,潛在的影響範圍反而更大。

此外,P2P平臺利用高息吸納投資者的資金用於放貸,也是影子銀行;

而花唄、借唄的資產證券化產品,一邊從其他市場機構獲取資金,一邊給有需要的人放貸,同樣是影子銀行。

最終,按《中國影子銀行報告》的定義,廣義上的影子銀行包括:

銀行同業特定目的載體投資、委託貸款、資金信託、信託貸款、銀行理財、非股票公募基金、證券業資管、保險資管、資產證券化、非股權私募基金、網絡借貸P2P機構、融資租賃公司、小額貸款公司提供的貸款,商業保理公司保理、融資擔保公司在保業務、非持牌機構發放的消費貸款、地方交易所提供的債權融資計劃和結構化融資產品。

既然影子銀行做的是類似銀行的業務,那麼有類似銀行的流動性風險、信用風險也很正常。

然而,因爲嚴格監管,當銀行有了一筆壞賬,可以用撥備、自有資本金去覆蓋;銀行出現流動性危機時,有央行來兜底提供流動性支持。

與銀行不同的是,影子銀行此前一直野蠻生長,因此也自生自滅。

在P2P行業,許多平臺因爲投資項目違約出現信用風險而暴雷,錢寶網的倒下則是因爲大批用戶集中取現用於搖號支付南京奧南新房的八成首付,出現流動性風險。

總結一下,影子銀行做的業務像銀行,進錢、出錢,賺取利差。有銀行的風險,但又不具備銀行的風險管理能力,所以出問題的往往也是它們。

後影子銀行時代

影子銀行的發展一方面是逃避監管(監管不到位),一方面也跟資金需求有關。

由於抵押物缺乏、信用不足,小微企業無法從銀行獲取融資,影子銀行轉而成了必要補充。

因此,《中國影子銀行報告》形容影子銀行“管理好了是天使,管理不好是魔鬼”,重點在於管理。

報告中展示了管理結果:

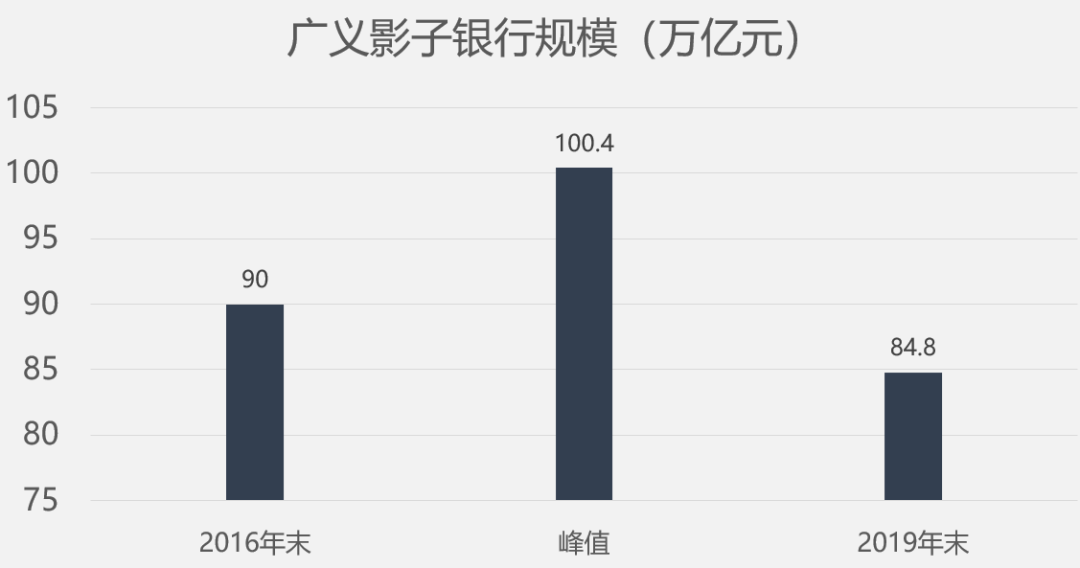

自2017年初集中整治以來,我國的影子銀行規模從歷史高位大幅下降。截至2019年末,廣義影子規模降至84.80萬億元,較2017年初100.4萬億元的歷史峯值縮減近16萬億元。影子銀行佔GDP的比例從2016年底的123%下降至2019年底的86%,降幅達37個百分點。

數據來源:銀保監會

影子銀行規模是降了,可市場上客觀存在的融資需求如何得到滿足呢?

一部分需求迴歸銀行,一部分需求則要靠直接融資來滿足。直接融資就是不通過銀行等金融中介,企業在資本市場直接進行融資,最典型的就是企業到交易所發行債券和股票。

科創板推出,新《證券法》修訂,註冊制實施,資本市場在改革中不斷進步,逐漸扮演越來越重要的角色。

對普通人來說,在過去的影子銀行時代下,風險更多地是由中介機構處理和承擔,普通投資者閉着眼睛挑收益率高的產品買就行。

隨着資管新規的實施,打破剛性兌付,理財產品迴歸“受人之託,代客理財”的本質。或許在不久的將來,我們每一個人都要做好自擔風險、自負盈虧的準備。