A股龍頭化:“越漲越跌”

Wind

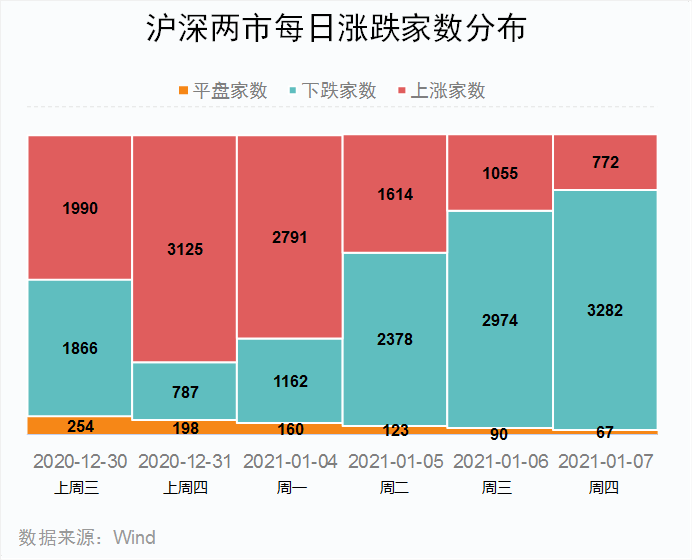

2021開年A股四連紅,且四天兩市交易額全部破萬億,但下跌個股數一天比一天多,“結構性牛市”安排的明明白白。

// “越漲越跌” //

開年四個交易日,三大指數四連陽,上證指數漲2.97%,深成指漲6.12%,創業板漲6.61%。但週一下跌個股1162只,週二2378只,週三2974只,週四3282只!

不僅僅是新年纔出現的“越漲越跌”現象,Wind數據顯示,截止1月7日收盤,A股千億市值公司擴容只138家,較年初增加6家,較去年同期60家增加了78家。高價股數量上升的同時,低價股數量也在增加。截止目前,市值10億元以下個股增至43只,去年同期僅爲4只。

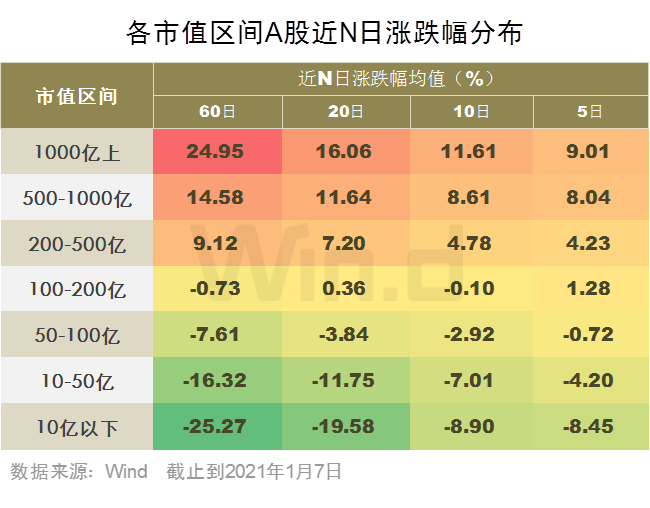

從近期大小市值個股市場表現來看,兩極分化加劇。Wind數據統計顯示,截至1月7日收盤,兩市總市值超過1000億的138只個股,近5個交易日平均漲幅爲9.01%,近60個交易日平均漲幅爲24.95%。千億市值以上股票漲幅居前的個股分別爲陽光電源、華友鈷業、中遠海控、金龍魚和贛鋒鋰業,近60個交易日累計漲幅分別爲:181.65%、156.51%、148.45%、132.31%、115.57%。

總市值10億以下個股,近5個交易日平均下跌8.45%,近60個交易日平均下跌25.27%。

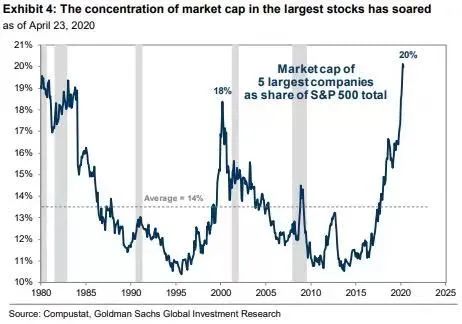

A股的龍頭化效應和美股近幾年表現越來越像。今年是美股歷史上第一次頭部五家公司市值佔標普500的20%,這五家公司分別是蘋果、微軟、亞馬遜、谷歌以及臉書。

JP Morgan在研報中談到“強者恆強”的現象,每一次市場巨幅波動都龍頭股的一次飛躍。“Bad compaines are destroyed by crisis, good compaines survive them, great compaines are improved by them”。(危機出現時,差的公司被淘汰,好的公司勉強活下來,龍頭公司實現質的飛躍)。

A股龍頭化現象的背後,是近年來上市公司基本面分化、機構投資者話語權增加以及強監管的共同影響。

// 龍頭業績穩定 //

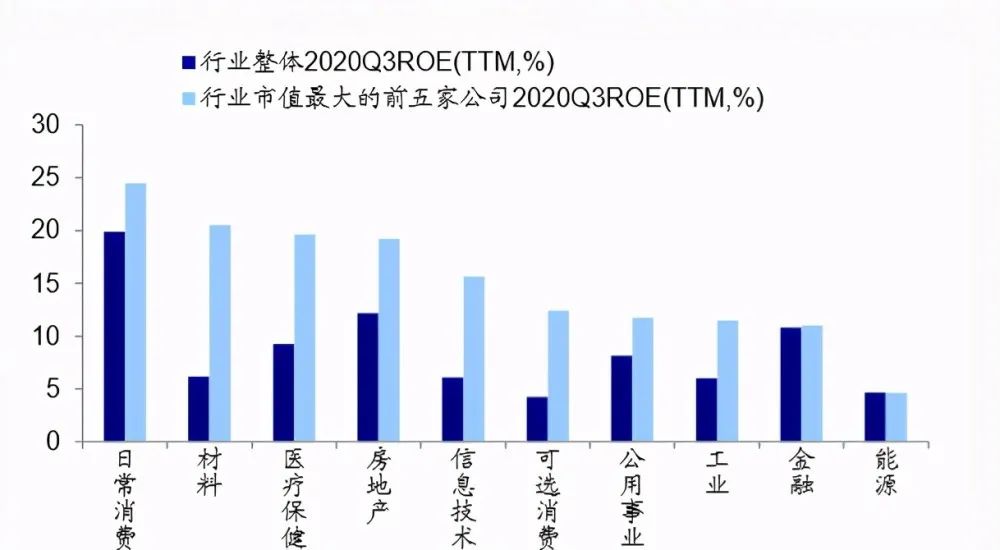

龍頭股強者恆強的最根本原因在於高質量發展,上市公司業績分化,淨利潤不斷向以核心資產爲代表的頭部企業集中。

2020年三季報數據顯示,大部分A股龍頭公司的基本面狀況明顯好於行業整體水平,業績優勢對股價形成了有力支撐。在強勁的基本面表現和內外資增量資金的雙輪驅動下,A股的核心資產表現亮眼,漲幅遠超行業均值及市場指數。

海通證券指出,相較於美國,中國的行業集中度仍有較大提升空間,隨着供給側改革的深入,中國行業集中度有望不斷提升,強者恆強的局面可能仍將加劇。

興業證券表示,隨着註冊制的推進,這一分化態勢仍將強化:在細分領域中具備競爭硬實力、財務指標優異、公司經營穩健的核心資產有望走出長牛;而缺乏基本面支撐、經營效益差的企業將被加速淘汰。市場的核心資產將得到更多資金的集中配置。

// 機構投資者佔比提升 //

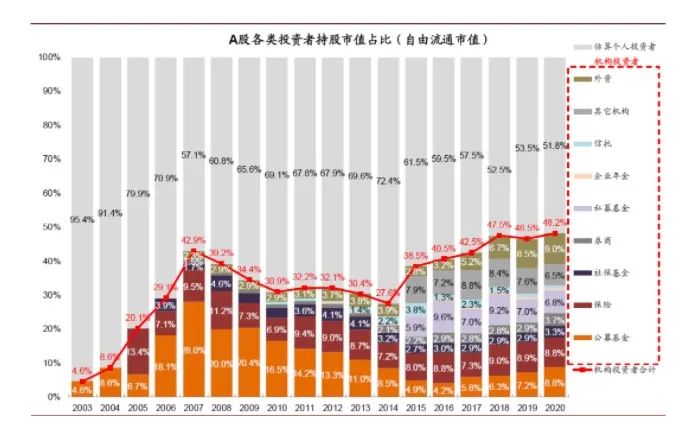

中金估算總市值中個人投資者持股的比例已經從2014年的28%下降到2020年的22%,“自由流通市值”中個人投資者持股的比例已經從2014年的72%下降到2020年的52%(VS.2019年爲54%)。從持股結構來看,A股的“散戶化”程度在繼續下降。

總市值中機構投資持股的比例已經從2014年的11%上升到2020年的21%(VS.2019年爲19%),而“自由流通市值”中,機構投資者持股的比例已經從2014年的38%上升到2020年的48%(VS.2019年爲47%)。

另外,伴隨着互聯互通開啓、入“摩”入“富”等一系列A股開放進程的推動,A股國際化程度不斷提高,QFII額度已從最初的40億美元提高至2019年初的3000億美元,並在2019年9月10日宣佈全面取消合格境外投資者投資額度限制。

外資在A股佔比不斷提升,目前已經是A股市場最大的機構投資者類別。外資是2015年以來最重要的增量資金。根據央行統計,截止今年上半年,通過QFII、RQFII通道及滬深港通北向投資A股的頭寸在2.5萬億元左右,大概佔A股總市值的4%左右,自由流通市值比例在9%左右。公募基金(剔除保險、社保、年金等持股)、保險、私募基金在A股自由流通市值的佔比分別爲8.8%、8.8%、6.8%。

2021年一開年,基金髮行市場持續火爆。1月4日第一個交易日,就有4只爆款新基金一日售罄,合計吸引超500億資金追捧;1月5日,銀華旗下新基金吸引130億元資金認購,也是一日售罄。1月6日,興證全球基金、前海開源基金的新基金再現一日售罄,都吸引到超200億的認購。

若僅僅算上這幾隻基金,以及1月7日的廣發基金,本週僅四天就至少有1500億的認購量,按照實際成立規模也將超過900億,若按照最低70%的倉位計算,也給市場帶來超過730億的增量資金。

2021年除了傳統的機構投資者如公募、私募等類型外,邊際上值得高度關注的機構投資者是銀行理財子公司、養老資金及外資。

// 監管更嚴 //

A股龍頭化趨勢的背後離不開政策的引導。作爲資本市場改革的試驗田,科創板試行的註冊制下,公司發行定價更加市場化,與此同時,A股也迎來了最嚴退市年。

據Wind 數據統計,2020年,合計有17家A股企業退市。2020年12月31日晚間,滬深交易所發佈退市新規,規則自發布之日起施行。值得注意的是,正式落地後的退市新規較此前的徵求意見稿的退市力度再升級,全面修訂了財務指標類、交易指標類、規範類、重大違法類退市標準。

發行註冊制改革和退市趨嚴的政策增加了績差股的投資風險,從而導致場內資金從相關股票撤離,追逐投資價值更高的核心資產。

市場人士表示,在機構投資者不斷壯大的背景下,基本面主導的市場風格將強化,行業龍頭白馬將強者恆強,享受估值溢價。投資者應主動適應市場變化,樹立價值投資理念,立足中長線投資。

(綜合自中金、海通、興業證券、中國基金報等)