起底充電樁“三強”:特銳德vs星星充電vs國電南瑞

原標題:起底充電樁“三強”:特銳德vs星星充電vs國電南瑞

來源:錦緞研究院

截至2020年末,同花順上涉及充電樁概念的上市公司達到119家,範圍很大,充電樁硬件設備的技術壁壘也不強。因此在具體公司上,我選取目前最主流、受益最深遠的充電樁運營商和設備製造龍頭進行分析,即特銳德、已計劃上市的星星充電和國網系的國電南瑞。

【1】特銳德:厚積薄發的充電樁龍頭

特來電是目前充電樁運營商的龍頭,特銳德(SZ:300001)就是它的上市母公司。

特銳德是中國第一家創業板上市公司,所以代碼是300001,主要就是兩個業務,電力裝備製造和新能源汽車充電業務。

在04年成立之初特銳德就從事戶外箱式電力設備的研發與製造,14年開始進入新能源汽車充電行業,目前是中國最大的戶外箱式電力產品系統集成商和新能源汽車充電運營商龍頭老大。旗下特來電的充電樁業務雖然還只佔特銳德總營收的約三成,但是空間太大,發展迅速,特銳德的股市表現也基本依賴這個,所以我們就只看特來電。

(1)先來看他的龍頭地位表現在哪裏。

前文提到過,公共樁運營商現在是三足鼎立的格局,特來電、星星充電、國家電網分居一、二、三位。2016到2019年,特來電公用充電樁保有量從4.2萬個增長至14.8萬個,複合增長率52.17%,市佔率達到28.7%,充電量從1.3億kwh增長至21億kwh,複合增長率159.62%,市佔率近40%,均是運營商行業的第一,並且充電量增速遠快於充電樁數量,主要得益於利用率的提升。

特來電的APP下載量在安卓和蘋果都是最多,2019年底的用戶數也突破了240萬,三年複合增長率105%。

(2)特來電的商業模式與技術如何呢?

因爲母公司特銳德在電氣設備製造業積累深,生產的變電、配電、變壓器等設備與充電樁設備硬件類似,所以特來電除了接受母公司的資金支持,設備也得到母公司的大規模供給,集設備生產、充電樁運營服務於一身。

充電樁也只是一個入口。特銳德董事長於德翔在《給特銳德股東及特來電合夥人的一封信》中寫道:“特來電一開始的定位就不是做充電樁,而是做充電網的研發。充電樁與充電網有本質區別,充電樁就是把電充到車裏的單向物理插頭,而充電網是把一個區域的多臺車的充電鏈接成一個局域物理網絡,形成實時在線交互的生態物聯網、工業互聯網。

只有大規模建設充電網,利用羣管羣控、人工智能和大數據技術,自動選擇低谷低價充電,高峯高價賣電,和電網實現友好交互、移峯填谷,才能支撐中國大規模發展電動汽車的需要。”

於總對於特來電的定位是符合前文提到的充電樁發展趨勢的。利用互聯網思維建立充電網,一方面掌握了數據價值,另一方面,大規模的用電需求,勢必會改變現有電網結構,充電網與配電網協同合作,幫助合理調度,是解決大規模電動汽車充電的必經之路。

專用公共樁選址建站上,特來電一般會與當地擁有資源的合夥人進行共建,尤其是需求比較穩定、硬性的公交車資源,如西安城投、成都交投、合肥建投、青島公交、廈門金龍等,效果明顯,實現了充電樁利用率的提升和大規模覆蓋,已經佈局超過300個城市。

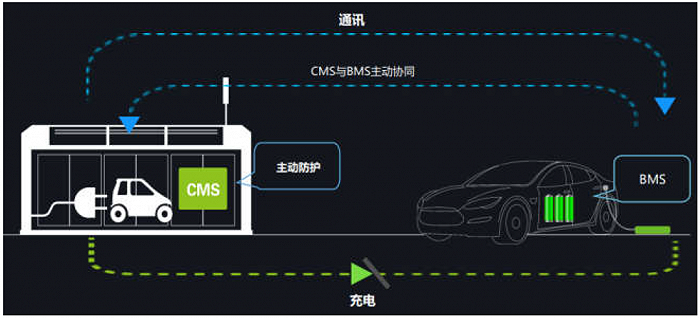

技術上其實充電樁壁壘很低,特來電擁有無電插頭、主動防護、柔性充電等一千一百多項專利技術,值得一提的是CMS柔性智能充電管理系統。

因爲直流快充樁電流大,給動力電池充電會升高溫度,傷害電池壽命和性能,因此BMS電池管理系統十分關鍵,而特來電的CMS則是針對BMS的二次檢測,進一步保護電池安全,檢測包括電池包溫度過高或過低、電壓過高或過低,BMS數據異常、死機等11種情況,不通過時將觸發安全報警、停止充電,車輛信息也會保存到公司系統並通知到車主。

CMS自2016年研發成功後,分別在2018、2019年阻止安燒車事故16起和28起,降低65%和70%的事故發生率,防範不安全充電次數則高達數十萬次。

(3)開始扭虧爲盈,頭部優勢顯著

充電樁運營商盈利水平低是行業的普遍問題,但是正因如此,龍頭才得以擴張佔據更多份額,並且會在行業轉暖時率先實現盈利。

就像是2019年,特來電收到政府補助1.79億,較18年降低了30%,但特來電充電業務卻轉虧爲盈,運營水平提升。

補貼放緩之後,特來電作爲龍頭,資金上也沒有大問題,先後收到鼎暉投資、國調基金、國新資本等戰略投資者增資入股,5月20號還與華爲達成戰略性全面合作協議,在通信領域取得大進展。

不過,在星星充電佔有率快速上升、國網南網背景優勢、高德滴滴等互聯網巨頭加速入局的情況下,特來電的機遇與挑戰並存。

特來電的新充電樁速度已經放緩,市場佔有率由2018年的超過40%下降到2020年不足30%,但是單樁利用率上升,謀求從重投資向重運營方向轉型,也切合政策加大運營補貼的趨勢,長期看質量會大幅度改善,業績爆發不是很遙遠的事情。

2014-2019年特來電持續投入資本超過50億元,資金壁壘強,而且同一個區域電網容量有限,充電樁一旦安裝,競爭對手很難再次進入,自然壟斷,物理壁壘高。特來電、星星充電、國家電網都是全國佈局,存在規模效應與馬太效應,強者恆強,所以特來電的頭部優勢將持續存在。

【2】星星充電(萬幫數字能源):發展迅速的挑戰者

星星充電是目前的行業老二,但是更具有活力,市佔率也從2018年的約15%高速上升到2020年的約25%。

星星充電是萬幫數字能源股份有限公司的品牌名,20年10月9號的時候,星星充電官網放出消息,萬幫數字能源正在籌備上市,現正接受國泰君安證券的輔導。上市後一定要關注,很可能存在很好的投資機會。

就在擬上市前的十幾天,9月22日,萬幫數字能源共獲得了來自施耐德電氣及中金資本聯合領投的A輪股權融資8.55億元,一舉拿下“亞洲數字能源獨角獸”頭銜,補足資金後,星星充電預計還將投入30億元賦能數字化充電新基建,構建移動能源網基礎設施。

(1)充電標準制定者

星星充電是充電接口相關國標的參與制定者和國家充電基礎設施促進聯盟發起單位,參與了國內所有充電標準的起草,並且作爲中國代表參與IEC國際電工委員會標準的起草。

(2)智能、科學的運營法則

萬幫數字能源原來是叫萬幫新能源科技的,改名標誌着它不止想做新能源充電運營商,而是將充電作爲重要的引流,朝數字能源邁進。數字化這方面,星星充電也確實做的非常好。

“雲管端”是它商業模式的高度概括,“雲”是平臺,“管”是充電場站,“端”是硬件設備,說白了就是硬件加軟件加服務,自己做充電設備的研發製造,自己運營管理,自己提供後續服務,大大減少了產業鏈上下游和跨工種之間的協同成本。

選址上,星星充電的效能委員會通過130多個效率點的監測,進行數據分析,實現了“兩高三低模型”,分別是運維決策選址的準確率高、運營的效率高、投建成本低、運營成本低、運維成本低。

有效果嗎?也是9月22日,星星充電董事長邵丹薇在須彌山大會上演講稱,“星星充電是到目前爲止,唯一一個持續盈利的充電企業。”在如此高速的擴張之下依然持續盈利,可見其選址的科學性和運維的強大能力。

(3)車輛適應性行業領先

星星充電另一個核心優勢在於與車企的合作極其密切,在主機廠的市場份額執行業牛耳。

因爲萬幫之前就是做的汽車經銷商,在交通、汽車銷售流通上優勢非常大,目前已經和奔馳、保時捷、奧迪、大衆等全球近60家知名車企達成戰略合作,再結合星星充電是幾乎所有充電標準的制定參與者,使得它與下游車輛的充電適應性大幅領先。

【3】國電南瑞:國家電網頂樑柱,新基建核心標的

(1)電網投資穩步推進,戰略重點在能源互聯網

小時候家裏那一塊會時不時停電,現在回家基本沒這種情況了。用數據來看,能否供上電,或者說供電是否可靠,早已經不是我國電網面臨的問題了,2019年末,國家電網運營累計線路長度達到34563km,主幹網基本完善,城市供電可靠率達到99.955%、農村供電可靠率99.815%。

未來電網的矛盾和前景在哪呢?矛盾主要在於新用電產品負荷的衝擊和新能源發電端。

電動汽車的大趨勢來臨就是首先造成嚴重衝擊的,除此之外還有5G、新興電子產品、軌道交通等等,預計到2025年,新負荷會達到5.6億kW以上,超過最大負荷的35%,用電高峯期將對現有電網造成極大影響。

新能源發電是迎合“二氧化碳排放力爭2030年達到峯值、爭取2060年實現碳中和”這一承諾,預計光伏、風電等可再生能源裝機使用佔比2025年可以達到33%,2030年達到43%。

那麼如何應對矛盾、實現目標呢?構建能源互聯網是關鍵。

“能源互聯網”是將能源生產端、能源傳輸端、能源消費端的數以億計的設備、機器、系統連接起來,整合運行數據、天氣數據、氣象數據、電網數據、電力市場數據等,通過大數據分析、機器學習、負荷預測、發電預測,打通並優化能源生產和能源消費端的運作效率,隨時的進行動態調整,實現能源資產的全生命週期管理。

光伏、風電、儲能、充電樁、特高壓等等都是必不可少的。國電南瑞在硬件建設上大多都不會缺席。我們後文會再分業務詳細看。

國家電網理所當然地承擔構建能源互聯網的主要責任。2020年國網發佈的最新戰略是:計劃到2020-25年“基本建成”、2026-2035年“全面建成”建設具有中國特色、國際領先的能源互聯網企業。國網前董事長毛偉明曾經表示,“國家電網將聚焦特高壓、充電樁、數字新基建等領域,預計十四五期間,電網及相關產業投資將超過6萬億元規模。”

上表是前幾年國家電網和南方電網的投資額,這只是它們自身投資的金額,國網再加上其帶動的產業投資,每年也能在一萬億出頭左右,因此未來五年,投資額相對穩定,變化不大。

充電樁已經說了很多了,這裏再說一下特高壓。

電網要形成區域協同,必須以特高壓骨幹網架爲基礎,因此這是一項相當巨大的工程,這也是爲什麼特高壓和充電樁一樣都入選了“新基建”。

特高壓指的是800 kV及以上的直流電和1000 kV及以上交流電的電壓等級。輸送能力非常強,一回路特高壓直流電網可以送600萬千瓦電量,相當於現有500kV直流電網的5到6倍,送電距離也是500kV直流電網的2到3倍,輸送同樣功率的電量,採用特高壓線路輸電還可以節省60%的土地資源。

而我國的資源稟賦和電力需求屬於逆向分佈,西部和北部資源較多,76%的煤炭資源集中在北部和西北部,80%的水能資源在西南部,而因爲人口密度和經濟發展程度,東南部的用電需求最大,因此形成了“西電東送”、“北電南送”的格局。

普通電網的傳輸距離只有500公里左右,無法滿足大規模傳輸,預計“十四五”期間,會加快形成華北、華中、華東“三華”的特高壓同步電網,“五縱五橫”的特高壓交流主網架也將建成,幫助解決我國能源分配不均的問題。小區域之間的750kV、500kV主網架和330kV、220kV電網分層分區建設也會完善,實現各級電網協同發展。

特高壓相關的A股上市公司也很多,60餘家,所以需要抓住核心。資金方面的核心在於電網的投資意願,這也是特高壓建設的主要驅動力,而國電南瑞就是國家電網的最得力干將。

另外,特高壓工程建設的核心是換電站,可將交流電變換爲直流電,或者將直流電變化爲交流電,以此來達到電力系統對於安全穩定電能質量的要求,換電站的核心又在換電閥,這則是國電南瑞目前的產品戰略重點方向。所以,從這兩點上可以看出,特高壓的建設,國電南瑞必然大幅受益。

(2)國網親兒子,招標、產品線、管理優勢顯著

國電南瑞是是國網系主流的設備供應商,又由國家電網控股,可謂親兒子。又經過了多次收購與資產重組,一步步成爲國網電力設備製造的頂樑柱。

產品線上,南瑞涉及大部分電網行業設備和系統,是國家電網內部安全穩定控制和調度領域唯一能夠提供一體化整體解決方案的供應商,也是國內產品線最全的企業,技術上存在不少優勢,後面後分業務詳述。

但是,距離國際頂尖的電力設備龍頭GE、ABB、Siemens這些,在關鍵的輸變電等業務的寬度和深度還有整合空間,在多國家、地區佈局上仍有較大差距,因此南瑞算是大企業,卻並非老氣沉沉。

體量上,國電南瑞已經是國內體量最大的電力設備龍頭,營收遠超其他同行,2019年實現營收324.2億元,同比增長13.6%,扣非歸母淨利潤41.5億元,同比增長14.7%。

研發費用金額超過同行數倍,是我國一些電力核心技術追趕國際企業的第一先鋒。員工人數與其他同行差別沒那麼大,人均產值卻一騎絕塵,可見南瑞的效率之高、員工積極性之強,這也得益於股權激勵,目標都是實打實的利潤考覈,而且對ROE、淨利潤分位、成本佔比都做到細化,作爲國企能做到這個程度真的太不容易。

因此,持續的技術領先和經營管理上都沒有什麼問題。再加上國網體系的壟斷,國電南瑞作爲國網最優秀的“兒子”,在國網系統內的歷史定位及技術優勢決定了他招標上存在的極高壁壘,幾乎不可能被新進入者打破。

大公司長期的投資收益會趨近於ROE,這也是巴菲特最青睞的指標,南瑞一系列的優秀促使其ROE即使和海外龍頭相比也是領先地位,又大又強真的不誇張。

(3)四大業務覆蓋電力生產到應用全流程

我們詳細的來看南瑞的業務佔比,包括電網自動化及工業控制56.72%、電力自動化信息通信17.85%、繼電保護及柔性輸電11.64%、發電及水利環保7.5%四大業務板塊。

1)電網自動化及工業控制

作爲南瑞的主要業務,產品也很全,包括電網調度自動化、智能變電站、配電自動化、用電自動化等。

調度自動化的系統設備有D5000智能電網調度控制系統、OPEN-3000、OPEN-3100等產品,具備超大容量處理能力,應用相當廣泛,主要是國家電網、南方電網的各級調度控制中心,對我國電網可靠供電功不可沒,尤其是D5000出色的性能,能夠支撐特高壓大電網的安全穩定運行。

國電南瑞參與實施了國網總調、南網總調、華北、華東、西北、西南等所有網省調的重大項目,在我國調度類市場硬件中,份額達到42%,且主要都是重點的高端市場,凸顯產品的優越性,部分產品還出口蘇丹、菲律賓和巴西等國家。

國電南瑞的智能變電站系統縱向以站控層、間隔層、過程層的“三層兩網”結構爲基礎,可以提供包括測控、保護在內的110kV到750kV各電壓等級智能變電站的一體化解決方案,技術優勢領先,已經出口至國外變電站。

配電網是連接電網與居民的紐帶,居民能夠安全可靠地用電,核心也在配電網。配網自動化就是國電南瑞電網自動化的主要業務收入來源。

南瑞的配電自動化主站系統用廣域分佈數據採集和網絡化的配電SCADA爲基礎,可以覆蓋到全部配網設備,因此國網的試點、推廣、示範項目,南瑞承擔了多數,它和它的全資子公司北京科東也佔據了69%以上的主站系統市場份額。

要注意的是,我國配網自動化覆蓋率2014年爲20%,2017年50%,如今已經大概完成90%,成長空間有限。

南瑞的用電自動化業務包括智能電錶和充電樁業務。以智能電錶爲主要產品的用電信息採集系統是電力物聯網用戶側的基礎,大概八成數據需要依靠智能電錶進行採集,所以銷售量是很龐大的。

電錶的更換迭代具有周期性,一般在8-10年左右,第一批的智能電錶安裝起於2009年,第二批的招標從2018開始,19年達到7391萬隻時,對應的價值量約130億,那麼每佔據百分之一的份額營收大概就在1.3億了。

2020年因爲新舊代際的交替和新冠疫情影響導致招標量放緩,預計代際迭代後,未來兩到三年會有一個超過20%增長的上升,單表的價值量也會提升,那麼未來佔據每1%的份額可能營收將達到1.5-2億。

國網是通過全資子公司國網電科院對南瑞進行控股的,而國網電科院則是智能電錶新標準的牽頭單位,因此雖然南瑞在份額上近幾年有一個大幅的提升,徘徊在3%-6%之間,未來隨着電錶招標的新標準和這層關係,很有機會加大市場份額,提升3%-5%,對應的年營收增長在4.5億-10億之間。

充電樁是用電端的未來大增長點。總體來說充電樁設備的技術壁壘不高,因此其他壁壘的建立很重要。對於國電南瑞來說,壁壘很簡單,那就是已經緊抱住的國家電網這條大腿。

電力接入網是國電電網、南方電網爲代表的充電運營商的先天優勢,國家電網因爲在高速公路的電力網絡,非常切合公共樁的佈局需求,短期幾年公共樁的需求和發展將更快,國網作爲國企,當之無愧成爲中流砥柱,競爭力十足。

與民營充電樁運營商自產自建充電設備不同,國家電網主要採用企業招標形式購買硬件設備建設充電樁,國網系的設備商則在招標占有率上穩居前列。2016-2019年間,國電南瑞通過成立主營充換電設備及服務的子公司國網普瑞和南京南瑞,累計中標數量居第一位,達到14.5%。

根據國網的規劃,未來四年總共投資251億元建設電動汽車充換電設備,年均63億元,若南瑞保持14.5%的佔比,中標的營收將在9.1億元,而2019年,國電南瑞總中標金額僅爲2985萬元,有望實現近三十倍的增長。

充電樁只是總體技術壁壘一般,我國也有自主造出絕大多數器件的能力,但是在覈心器件上,我國仍然落後。充電模塊是充電樁的核心模塊,功能是將電網中的交流電轉化成可以爲電池充電的直流電,主要應用在直流公共樁上,不包括土地,大概佔據充電樁設備50%的成本。

而充電模塊的技術關鍵在於IGBT,即絕緣柵雙極型晶體管。當充電模塊工作時,三相交流電源經過整流濾波後,變成直流輸入電壓供給IGBT橋,控制器通過驅動電路作用於功率開關IGBT,使整流濾波後的直流電壓轉換成脈寬調製的交流電壓,接着,交流電壓經高頻變壓器的變壓隔離,再次經整流濾波得到直流脈衝,對汽車電池組進行充電。IGBT技術難度極大,在南瑞後面的第三個業務繼電保護及柔性輸電中的輸電也需要突破此技術,我們在這裏提前說。

按照不同的電壓等級,高壓IGBT可應用於特高壓、軌交等,中壓應用於工控、新能源汽車充電、光伏等,低壓應用於汽車零部件、3C等。英飛凌、三菱、ABB在IGBT產品有壟斷優勢,ABB則主導了電網的大功率IGBT,國家電網必須要掌握IGBT的自主權,國產替代已經箭在弦上,IGBT未來5年的景氣度將非常非常高。國電南瑞就承擔了這項關鍵的任務。

前文說過,特高壓核心在換電站,換電站的核心設備是換流閥,換流閥的核心設備是IGBT功率半導體器件。2020年特高壓換電閥的中標上,國電南瑞拿下五成金額,優勢明顯,毫無疑問的主力軍。

2018年,南瑞成功研製出1200伏/50安IGBT器件,取得初步成效。2019年,南瑞宣佈與國家電網直屬的科研單位聯研院共同投資設立南瑞聯研功率半導體有限責任公司,重點攻克IGBT模塊產業化項目,南瑞出資5.59億元,佔合資公司69.83%股權。

聯研院承擔國家科技重大專項 “國產高壓大功率IGBT模塊電力系統應用工程”等攻關任務,已經掌握了3300V/1500A壓接式和焊接式IGBT器件成套的設計、製備等核心技術,打破了國外技術壟斷。

通過與聯研院合作,南瑞在1200V/1700V IGBT相關產品上已經開始試點,相信將更快實現核心IGBT的研製與產業化、批量化,到時將乘着國產替代與特高壓、充電樁的東風釋放大量利潤。

2)電力自動化信息通信

南瑞的第二大業務電力自動化信息通信與“能源互聯網”聯繫最爲緊密,涵蓋電網生產管理、調度管理、信息安全、信息通信系統集成及運維、實時數據庫、大數據應用分析等。

國網在電網信息化領域的硬件招標上,南瑞和國網信產勢均力敵,瓜分8成市場份額,呈現雙龍頭的格局,軟件上國電南瑞佔據較高份額,其建設的國內電力行業首家無線通信研究與應用實驗室,是支撐智能電網、能源互聯網建設的核心力量。

國電南瑞2020年還發布了公告擬與億嘉和三源電力共同出資設立國網瑞嘉智能機器人有限公司,主要定位於從事電力作業機器人、特種車輛及帶電作業工器具,超前部署泛電力物聯網的先機。

3)繼電保護及柔性輸電

繼電保護及柔性輸電毛利率爲39.5%,是南瑞四大業務中最高。

在繼電保護方面,南瑞從線路保護到主設備保護都有涉及,中標情況上國電南瑞與其全資子公司南京南瑞繼保每年都排在中標金額和中標量的最前列。

不僅是各級的中低壓電網,針對特高壓的整體解決方案也應用到了晉東南-南陽-荊門、皖電東送以及浙福三項交流特高壓輸電工程,預計未來利用頭部優勢和高質量產品,國電南瑞在十四五的特高壓繼電保護產品中標領域還會處於領先。

在柔性輸電領域,南瑞業務主要集中於直流輸電,可以降低遠距離輸電損耗,它的直流斷路器、柔直控制保護等產品整體處於國際領先,換流閥上文也說過,在突破性發展階段。

4)發電及水利環保

國電南瑞在發電的低端市場技術相對成熟,如爐底乾式排渣系統,市場佔有率達到七成,高端市場則被國外龍頭壟斷。風電自動化和光伏自動化都是南瑞主要投資的市場,隨着能源革命,光伏、風電爲代表的新能源發電步入平價時代,這將是極具潛力的市場。

風電方面,南瑞的NSW6000風電場羣遠程綜合監控系統應用於上海、浙江、海南、遼寧等地區的大部分風場;光伏上,NSF3200光伏發電功率預測系統應用到青海、寧夏等光伏電站中,市佔率也偏高。

註明:本文圖表部分來源於萬聯證券、天風證券、東吳證券、東興證券、東北證券、光大證券、川財證券、申港證券、艾瑞諮詢、塔堅研究