80%资产为关联方应收、99%面积为房企输送 中南服务IPO独立性堪忧

中南建设的二代慢慢开始独当一面。继中南商业后,今年1月物业板块的江苏中南物业服务有限公司实际控制人也由陈锦石变更为陈昱含。股权腾挪一番,中南服务迅速在4月提交了港股上市申请。

这家与中南建设紧密相连的小型物管公司,有80%资产是关联方应收款,90%在管面积来自于中南建设。与前者相似,中南服务的盈利水平也不高。联系到中南建设重仓三四线的战略方向,且其物管服务毛利率甚至低于第三方项目,未来中南建设“输血”质量堪忧。

净利率低 中南建设输血质量堪忧

中南服务成立于2005年,成立之初的使命就是为中南建设服务。跟随中南建设的脚步,中南服务目前在管173个项目,有78个(或45.1%)项目位于江苏省。江苏省正是中南建设的大本营。

2019年数据显示,中南服务在江苏省的经营规模仍保持了高速增长,2019年江苏省的在管建筑面积同比增长17.4%。公司称尤其是在江苏省各地级市中,我们在南通市拥有绝对领先的市场地位。因此,中南服务在长三角洲地区的收入占比为61%,加上环渤海经济圈,两地区收入占比达到了82%。

尽管中南建设在2015年之后迅速开启全国化,但中南服务在一定程度上具有区域特性。截至2020年末,公司在管面积36.9百万平方米,而2020年43家物业股平均在管面积接近1亿,中南服务处于尾部梯队。

2018-2020年,中南服务实现营业收入5.5亿元、6.8亿元、8.6亿元,同比增长23.7%、26.5%;同期实现年度溢利为0.9亿元、1.3亿元、2亿元,同比增长50.8%、146.7%。利润增速远高于营收增速,使得净利率从2018年的3.25%提升至2020年的7.73%。

但这还达不到行业平均盈利水平。2020年上市物企净利率和毛利率平均值分别为14.3%和29.5%,中南服务为7.73%、23%,落后行业约6.6个百分点。

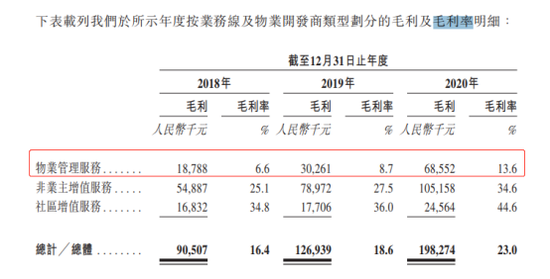

具体到各业务,首先是物业管理服务毛利率非常低,2018年仅为6.6%,2020年提高至13.6%,低于公司整体毛利率约9个百分点。另一方面,几乎全部收入来自于中南集团的非业主增值服务对毛利率的提振效果有限,而毛利率较高的社区增值服务收入占比从2018年的8.8%,下降至6.4%,收入增长缓慢。

根源在于平均物业费不高。2018-2020年中南服务平均物业费为1.62元、1.77元、1.94元,低于住宅物业行业平均值2.1元。其中,中南服务在管业态中部分是中南集团带来的非住宅物业,这部分物业费在3.8~4.2元之间,也就是说,公司住宅物业收费实际上比公司整体物业费更低,在1.5~1.9元之间。

众所周知,中南建设起源于江苏,2015年后采用“高周转+三四线”战略扩大规模。虽然完成了全国化布局,但高融资成本加上高成本拿地,弱化了其盈利能力。这在一定程度上导致中南集团对中南服务的“输血”力度稍弱,并不如其他物企一样能给出一份“靓丽”的财报。

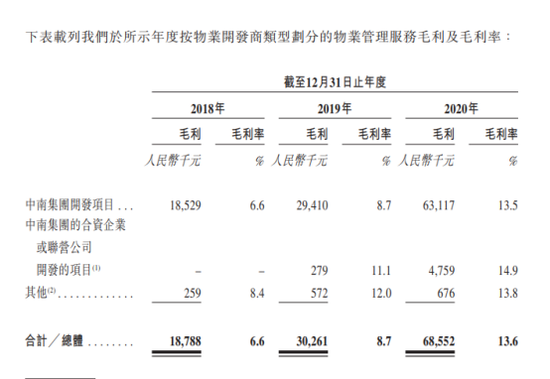

且令人疑惑的是,中南集团的项目毛利率比第三方的还低,这与其他物企情况正好相反,关联房企的输血质量值得关注。

另一方面,中南建设未来战略仍然是重仓三四线,面积占比约61%。而三四线住宅物业费较低,并不利于中南服务未来业绩增长。比如江苏海门《普通住宅前期物业公共服务收费标准》,一、二、三、四、五级的基准价分别为每月0.30元╱平方米、0.50元╱平方米、1.00元╱平方米、1.25元╱平方 米、1.60元╱平方米。各级的价格上浮最高不得超过20%,下浮不限。

八成资产为关联方应收款

中南服务与中南建设在股权结构上并没有直接关系。按照聆讯资料的解释,中南服务在上市重组前股权由中南建设代陈昱含持有,陈昱含为中南建设创始人陈锦石之女,现年35岁,目前担任中南服务董事长。

陈昱含2008年加入中南集团,从总经理助理兼总经理、办公室主任做起,并从2009年起出任上市公司中南建设的董事。中南服务上市前股权由陈昱含及其家族信托持有87.2%,留出12.7%作为股权奖励。所以中南服务与中南建设属于同一实控人的兄弟关系。各项数据显示,中南服务对关联房企的依赖度非常高。

首先,在管项目99%来自于中南集团。

2018-2020年中南服务有98%、98%、99%的在管面积来自于中南集团及其合营联营企业,2020年第三方在管面积减少,项目来源集中度进一步提高。其中全部为集团项目的非住宅部分增长停滞,集团增长的主要是住宅物业。中南服务对外投标项目为2、8、21个,中标率为100%、62.5%、42.9%。中标率的下降或许说明公司并不具备成熟的外拓能力。

其次,对中南集团直接收入接近50%。

物业管理行业虽然项目大多数来自于关联房企开发商,但收取物业费的对象主要是业主,这就造成来自开发商的直接收入比例不如面积比例高。加上非业主增值服务向开发商收费,大多数物业股这一数据在30%左右。

2020年中南服务来自中南集团的收入比例为43.6%,2018/2019年分别为50.6%/53%。接近一半的收入直接来自于中南集团。其中大部分为非业主增值服务贡献的,比例咋35%以上。这其中有多少利益输送我们不得而知,但可以肯定的是房企的开工进度直接影响到该部分收入。

最后,关联方应收款项占比公司总资产达80%。

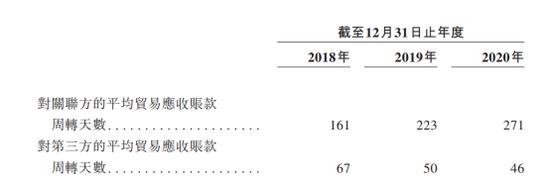

2018-2020年,中南服务应收关联公司款项分别为5.4亿元、4.8亿元、5.8亿元,占当期总资产的比例达到了84%、80.4%、77.2%。2020年关联方贸易相关为2.85亿元、非贸易相关2.95亿元。其中2.85亿元的贸易款几乎相当于中南集团对公司的直接收入,关联方贸易应收款平均周转天数从161天逐渐提高至271天。由于关联方应收款占总资产比例较大,前者运营状况直接关乎中南服务的资产质量。

此外,2015年12月,中南建设以中南服务物业管理费的收益权作为资产支持证券的底层资产,代价5.5亿元,已于2020年11月结清本息。这一举动充分说明了物业板块在集团内视作房地产附属存在的情况。作为一家即将上市的企业而言,中南服务的独立性堪忧。