“數字貨幣交易所”第一股!Coinbase憑什麼值1000億美元?

原標題:“數字貨幣交易所”第一股!Coinbase憑什麼值1000億美元?

來源:華爾街見聞

北京時間21:30,Coinbase將以直接上市的方式登陸納斯達克。屆時,它將戴上“全球第一家上市數字貨幣交易所”的光環。

現在,距離真正拿下這一名號只剩下區區幾個小時了。儘管市場普遍預計Coinbase將大獲成功,不會陷入上市首日破發的尷尬,但市場上依然對它的其中一方面存在持續的質疑。

那就是它的高估值。按照每股250美元的IPO參考價,Coinbase估值有650億美元;按照373美元的納斯達克私人市場售價,估值將達到驚人的1000多億美元。

雖然Coinbase上市被認爲是數字貨幣里程碑式的勝利,但這座碑真的這麼值錢嗎?

質疑

千億美元估值什麼概念?

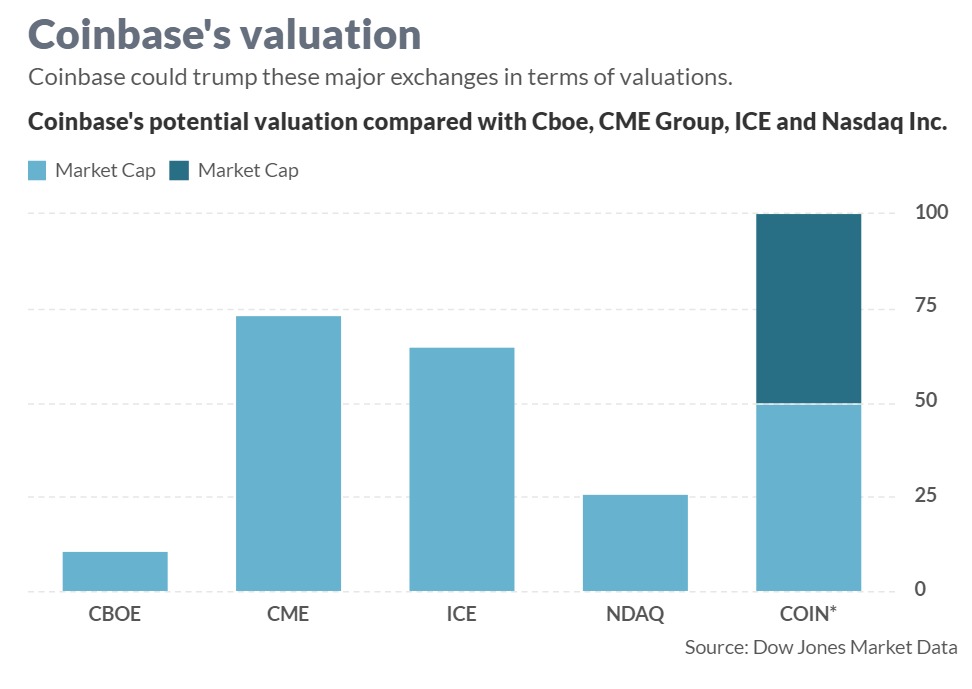

那將超過全球任何一家傳統交易所運營商,是納斯達克市值的4倍,比納斯達克和紐交所母公司ICE的市值加總還要多,更是大幅超越Facebook和Uber剛上市時的估值。而這家公司在2018年啓動融資時的估值僅80億美元。

與此形成鮮明對比的是,Coinbase在運營方面的數據看起來簡直微不足道:去年全年收入才12.8億美元,經調整後利潤只有5.27億美元。即使按照公司預計的一季度利潤將是去年的兩倍多,那也才7億至8億美元。

據華爾街日報測算,按照Coinbase第一季度的預期低端,其12個月遠期市盈率約爲90倍。相比之下,紐交所母公司ICE的市盈率約31倍,納斯達克市盈率約27倍。

雖然不能否認數字貨幣交易熱情的持續高漲確實會在可見的未來進一步推高Coinbase的業績,但對於投資者而言,最關鍵的問題是:這些業績究竟是預示着未來的趨勢,還是隻是曇花一現?

Coinbase的盈利模式主要是從數字貨幣交易中收取費用。風險在於,如果數字貨幣價格崩跌或者長期低迷亦或是盤整,導致整體交易量顯著下滑,那麼Coinbase的估值及股價將不可避免地受到直接拖累。

該公司所在的數字貨幣賽道現在越來越擁擠,行業競爭必然隨着市場趨於成熟而加劇。鑑於該公司高度依賴交易費用,去年96%的淨收入都來源於此,一旦爆發價格戰,Coinbase的收入勢必受到衝擊。

美國股票研究公司New Constructs分析道,來自Kraken、Gemini和Binance等公司的競爭將侵蝕Coinbase未來的費用收入,以此分析,Coinbase的估值應該爲189億美元——這比市場預期的估值整整低了80%以上。

就目前來看,Coinbase作爲頭部企業,收取的交易費用也是最貴的。華爾街日報的信息顯示,假設投資者想要以市價購買100美元的比特幣,Coinbase收取3.49美元的費用,而Kraken的收費是1.5美元,Bitstamp只收0.5美元。

基於市場競爭而狂砍交易費用這種事在股市上已經屢見不鮮,很多經紀公司都已經零佣金了,這裏就不舉例了。

此外,監管風險也不能忽視。無論是美國財長耶倫還是歐央行行長拉加德,都已經公開對利用數字貨幣進行洗錢等違法行爲發出了厲聲警告。

Coinbase也在招股說明書中明確寫道:“高度的監管不確定性”是公司業務的主要擔憂之一。他們還強調,全球各地監管機構都在加強對數字貨幣的審查。

支持

數字貨幣交易的擁躉們顯然不認爲千億美元的估值是過頭的。

即使1000億或者650億美元的估值是Coinbase去年營收的幾十倍,但它在上市之前就已經開始盈利了,這與其他科技類獨角獸在上市之初甚至上市多年後依然在大筆燒錢截然不同。

至於盈利持續性的問題,從本質上來說,數字貨幣也和其他一些資產一樣,具有內在的週期性。

根據Coinbase的估計,數字貨幣價格暴漲之後陷入大幅下跌的情況每兩到四年發生一次。自2010年以來,已經出現了四個主要的價格週期。這意味着,Coinbase的收入及其股價也很有可能是週期性的。

從行業中扮演的角色方面來說,雖然包括比特幣、區塊鏈等這類數字領域狂打“去中心化”“去控制化”的旗號,但Coinbase在其中可以起到一定程度的“看門人”作用。他們可以決定將哪種數字貨幣推向市場進行公開交易,這種決定將導致相關數字貨幣的價格出現巨大波動。

目前,數字貨幣領域有成千上萬種幣,但獲得Coinbase支持的幣不到60種。也就是說,絕大多數幣種都無法避免失敗的命運。許多加密貨幣缺乏明確的合法性,這意味着Coinbase的決定對大多數加密貨幣來說是生死攸關的。

考慮到數字貨幣尚未獲得美國監管機構的支持,Coinbase的這種決定作用就更大了。在Coinbase上市交易,意味着某個幣種及其產品被成功帶到了美國主流市場。

數字貨幣研究公司Messari發現,一旦某個幣種在Coinbase上市交易,最初的五個交易日內,平均投資回報率高達91%。

並且,數字貨幣市場本身已經今時不同於以往,它獲得了機構這一金融市場參與主體的認可。

難以估值

現實問題是,怎麼給Coinbase估值就是個大難題。問十個人,你會得到十個不同的答案,比給特斯拉估值還要難。

分析師們的挑戰在於:給一家初創企業估值本身就不容易,給一家科技行業的初創企業估值就更難了,給一家數字貨幣類初創企業估值那是難上加難。

與傳統的金融資產不同,數字貨幣的最大特點就是價格極具波動性。並且,無論朝哪一個方向,波動都非常迅速,Coinbase在招股說明書中關於波動性風險的要點足足列出了27條,包括投資者的信心變化、社交媒體的負面宣傳、監管問題、技術問題等。

也就是說,在Coinbase給資本市場講述的故事中,其基礎資產高度不可預測,對盈利質量、客戶留存率和運營效率的傳統基本面分析基本不會對進行估值有多大幫助。

Coinbase在2017年的投資人之一、風投公司Battery Ventures合夥人Roger Lee認爲,在數字貨幣領域,沒有什麼市盈率是合理的。

他認爲,評估Coinbase的正確姿勢是應該去想象一下1994年網景(Netscape)開發出瀏覽器,給普通人打開互聯網世界的大門之前,互聯網世界是什麼樣子。與此相似,Coinbase把數字貨幣這樣一種複雜的技術帶給了大衆,允許普通人瞭解這個新世界,並且有機會參與其中、從中盈利。

這也有點像是當年的亞馬遜。當人們對數字貨幣瞭解得越多、越深刻,就會對價格的波動和走勢關注得越少。“散戶會很關注比特幣的價格,而長期投資者看到的不僅僅是比特幣,他們還看到40、50、60、100這些代幣,他們更關心大的圖景,他們會意識到Coinbase是其他正在建立的東西的一種標誌或者說指引。”